日前,完达山在北京丰台某万达广场开出了北京第一家、全国第36家奶茶店“乳此新鲜”。

这36家门店,其中直营门店16家,主要分布在哈尔滨各核心商圈;加盟店20家,分布在北京、上海、黑龙江等地。

乳此新鲜的目标是,两年内在北京开设100家以上加盟连锁店,五年内在全国规模达到2000家。目前店内以奶茶饮品为主,最主要的是牛乳茶,还有包括酸奶奶昔、果茶、冰沙等系列产品,价格位于15-25元之间。

事实上,不仅仅是完达山在布局奶茶赛道,2020年,辉山乳业开始以快闪店方式尝试开设奶茶店,并命名为“鲜博士乳品创意Lab”;而蒙牛旗下的“南小贝”,则在2019年就开出了第一家门店,2022年开放全国市场招商,全且海外战略启动拓展东南亚国家;除南小贝外,蒙牛旗下的牧场能量奶茶也在不断拓店,并且显著位置强调蒙牛专供;早在2018年12月,新希望就曾推出新产品“最初”系列,包括最初鲜奶茶、最初鲜奶茶(抹茶拿铁)、最初鲜奶咖(冷萃咖啡拿铁)等。

图源:作者拍摄

分析人士表示,乳企入局茶饮或许是因为竞争压力。茶饮市场主打健康概念,牛奶+茶的组合正好顺应了消费者需求,一些茶饮品牌的销售毛利达到70%-80%,比一些高毛利的乳品还要高。这不仅能缓解赛道内激烈竞争中的营收压力,还顺便拓展了新的销路。

不过在“内卷”的茶饮赛道上,乳企们真的能够杀出一条血路,实现突围吗?

01

乳企们的奶茶店,还没跑出来

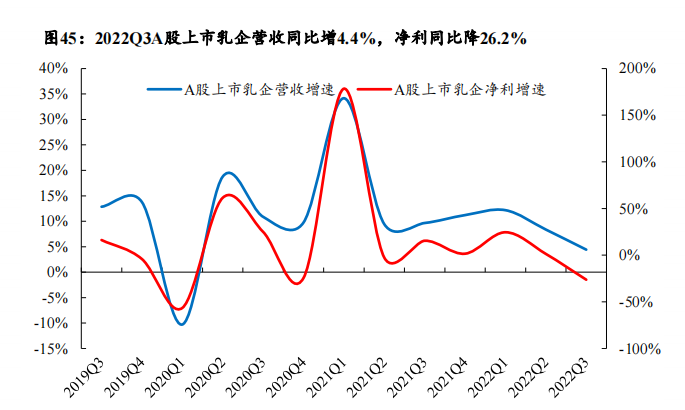

在多重因素影响下,2022年A股多家上市乳企业绩承压。

以去年三季度为例,A股上市乳企营收和净利润增速分别为4.4%和-26.2%。而从2022年全年来看,头部企业蒙牛和伊利的营收增速分别为5.05%和11.37%,归母净利润增速分别为5.52%和8.34%。头部企业增速放缓的背后,也意味着未来行业天花板即将来临。

图源:wind

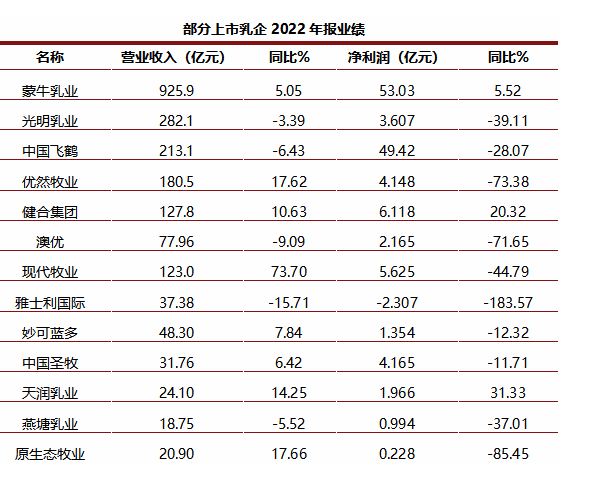

而其他二三线品牌乳企以及地方品牌乳企或增收不增利或营收利润双双暴跌。导致这种情况出现的原因有两方面,一方面是疫情扰乱了国内乳制品原本的供应链。

图源:睿农咨询研究部

我国一二线城市居民收入水平相对较高,乳制品需求量也较高,但国内下沉市场对乳制品的需求多集中在以春节、端午、中秋等代表的节日送礼消费场景中。2022年疫情封控带来的不确定性因素,让由节日需求带动的增量被弱化了。

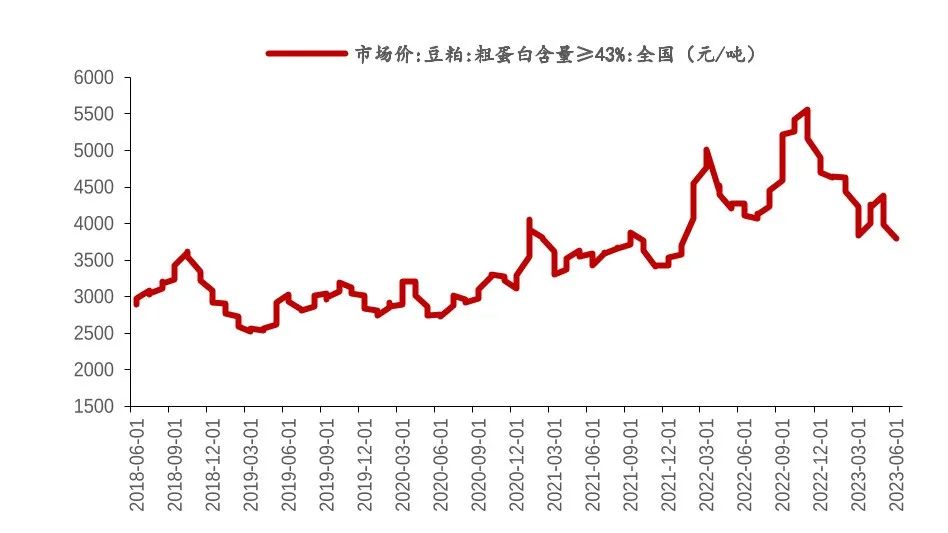

另一方面,玉米、豆粕等大宗商品价格持续上涨,而玉米和豆粕是奶牛养殖的重要饲料之一,无疑推动整个养殖环节成本的上涨,压缩了企业利润空间。

图源:wind

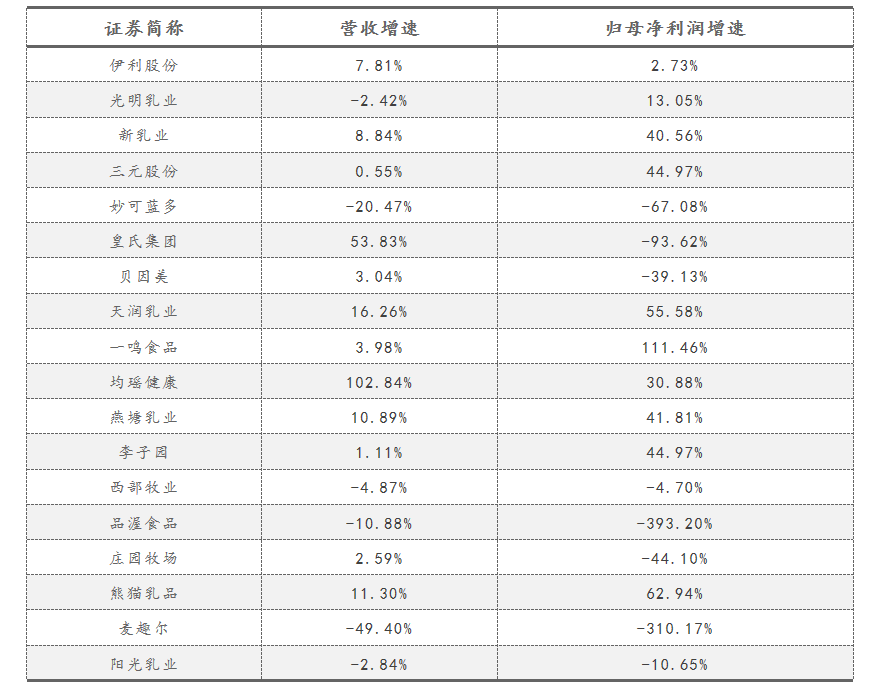

进入2023年以来,虽然疫情对乳制品行业供应链的冲击逐渐退散,消费者信心也逐步回归,但从目前来看,行业依然处在弱复苏阶段。以A股多家上市企业一季度财报为例,营收增速放缓、利润持续下滑成为多数乳企财报中的核心关键词。

数据来源:各公司财报

导致这种情况出现的原因是,在过去很长一段时间内,国内乳制品市场竞争更多集中在品牌、渠道、价格等传统层面,而非产品价值本身。比如在线下渠道中,蒙牛和伊利一直争抢的是大型超市核心位置的陈列、堆头等等。买赠、捆绑销售也一直是沿用多年的销售方式。但随着如今乳企产品同质化竞争加剧,整个行业价格竞争也在加剧,部分乳企在选择降价保市场的同时,利润也自然受到不同程度冲击。

除此之外,乳业自身也存在着不少问题。蒙牛这几年一直缺乏能打的大单品,伊利新开拓的现制茶、矿泉水等产品也表现平平,地方乳企更是面临着从区域市场进军全国市场的难题。

业绩疲软之下,找寻新增量自然是乳企们一致的做法。

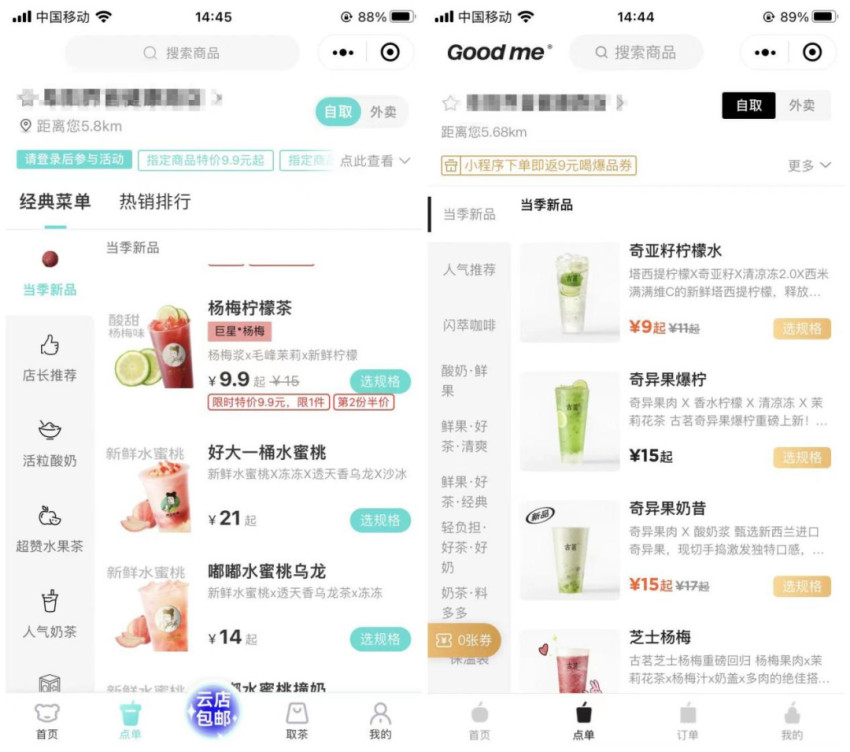

至于乳企们为什么纷纷将目光投向奶茶行业,一是奶茶行业整体行业门槛偏低。新茶饮配方很容易被模仿,缺乏核心壁垒,这也导致产品同质化严重程度较高,尤其是在热门产品上各品牌都有相似的产品。比如说“柠檬水”作为蜜雪冰城热卖单品之一,沪上阿姨、古茗也均有该产品。

图源:古茗、沪上阿姨小程序

二是由于奶茶的制作工艺标准化程度和可复制性较高,门店端的操作工序也有标准化的SOP,向加盟商卖原材料也是目前行业内较为清晰的盈利方式之一。

以蜜雪冰城为例,2021年蜜雪冰城营收103.5亿元,其中食材和包装材料业务营收分别为72.3亿元以及17.79亿元,占总营收的69.89%以及17.19%。因此,当乳企自己开始经营线下奶茶店且找到清晰的方向后,便有机会邀请更多人加盟,进而实现通过销售食材和原材料变现的路径。

三是乳企做奶茶本身就有着得天独厚的优势,更容易打造出差异化竞争。比如今年低温酸奶饮持续爆火,包括喜茶、古茗、茶百道、书亦、七分甜等茶饮品牌纷纷跟进。但由于这些茶饮品牌在低温酸奶供应链经验上的不足,目前这些茶饮品牌更多的是借助常温酸奶或通用酸奶代替低温酸奶。但蒙牛、伊利、新希望等乳企运营低温酸奶多年,其在供应链上有着天然的优势。

02

挤不动的奶茶赛道

虽说乳企们做奶茶具有一定优势,但随着当前行业市场增速的放缓,乳企们的奶茶业务也难言轻松。

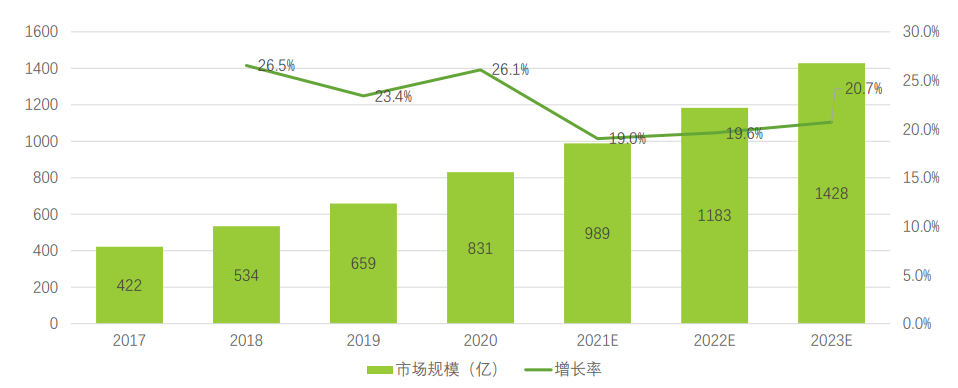

图源:中国连锁经营协会

从产品价格来看,乳此新鲜所售的“烟囱面包冰淇淋”售价要49元,定价上略高于市场其他相似品牌。主打的牛乳茶售价在15-25元之间,果茶则为6-16元,与部分头部品牌定价基本在同一区间。蒙牛牧场能量整体价格在13-20元之间,这和古茗、沪上阿姨、下沉后的喜茶价格整体在同一区间。

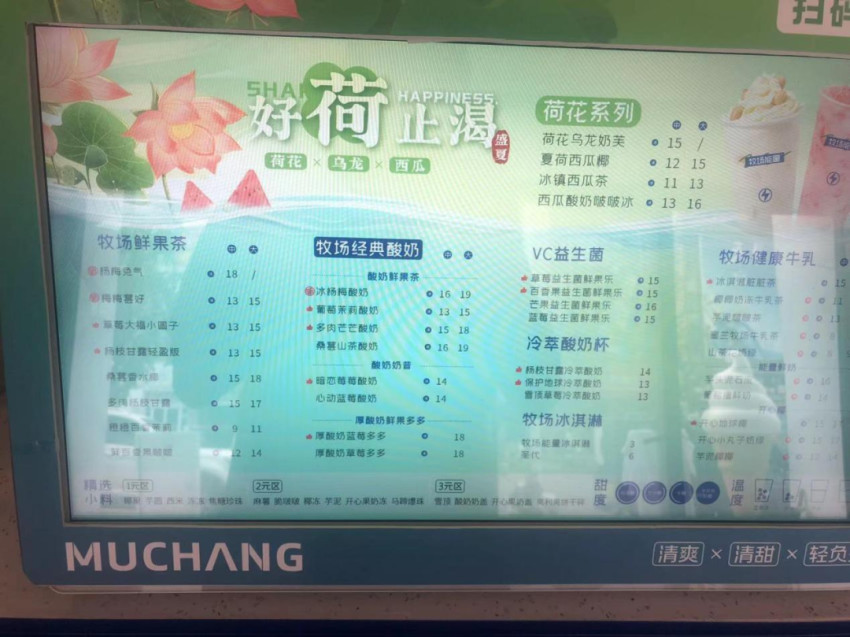

牧场能量菜单。图源:作者拍摄

喜茶菜单。图源:作者拍摄

不过,下沉市场消费者能否接受这一价格,仍值得商榷。我们实地走访安徽省临泉县大润发喜茶店后发现,购买喜茶的基本上以年轻情侣为主,并且不少消费者在点单时都有所迟疑。但反之在蜜雪冰城点单的顾客,涵盖了县城中的学生、宝妈、年轻人等多个消费群体,他们点单也特别迅速。

同时我们在走访牧场能量下沉市场门店时,该门店店员胡丽也坦言,来到店内的顾客经常会说的一句话就是,“你们家的产品怎么比蜜雪冰城贵这么多啊!”

显然,乳企们的奶茶品牌后续在下沉市场如何和蜜雪冰城竞争,是不得不面对的现实问题。

虽说乳企们的奶茶在产品宣传上希望借助原材料上的差异给消费者树立起一种产品货真价实的感觉。但问题是,消费者在口感上是否能感觉到这一差异呢?

针对这一问题,我们分别购买了一杯喜茶和一杯蜜雪冰城,随机邀请了消费者张璐进行尝试。但张璐坦言,自己实在喝不出蜜雪冰城和喜茶口感的差异在哪里,甚至个人感觉虽然价格相差数元,但喜茶和蜜雪冰城味道差不多。

左:喜茶,右:蜜雪冰城。图源:作者拍摄

那么如今出现在喜茶身上的这一幕,未来又是否会出现在乳企奶茶身上呢?

如果消费者感知程度较低,那么必然会影响到奶茶的复购,而复购又是一家奶茶店生存和跑通单店模型的关键。因此,能否真正打造出口感上的差异化,极其考验乳企奶茶的产品研发功底。

从单品来看,乳企奶茶结合自身优势在品类上也的确有所创新。比如乳此新鲜的炒酸奶系列饮品、牧场能量的VC益生菌、冷萃鲜奶杯、牧场经典酸奶等。而果茶系列则和友商整体差异并不大。

在营销层面,虽然乳企们做营销多年,本身也积累了一定的经验。但“隔行如隔山”,奶茶行业和乳制品行业存在诸多差异性,也决定了其在营销上不能简单地复制照搬。

此前乳企的营销一般为邀请代言人、赞助综艺栏目或体育赛事等。但截至目前,新茶饮赛道上的玩家很少按照这一方式进行营销,他们的营销路线更加贴近互联网,“话题度”“网红款”是追求的目标。究其原因主要有两条,一是传统营销打法成本太高,二是距离主流消费群体年轻人较远。

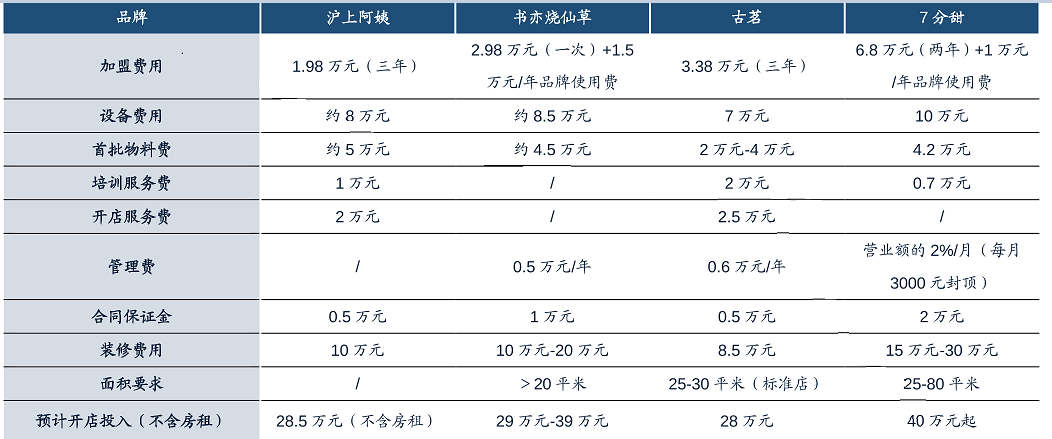

综合各大品牌的加盟政策来看,沪上阿姨、书亦、古茗、7分甜预估前期单店投入分别在28.5万元(不含房租)、29万-39万元、28万元、40万元起。

图源:公开信息整理

而加盟一家蒙牛牧场能量旗舰店需缴纳69800元的合作费用、79810元的合作费用,18000-25000元的开业物流费用,3000元左右的自购设备费用,2万左右的门店装饰费用。预估单店前期投入费用在20万元左右。这一费用和其他新茶饮加盟政策相比并不高,这估计和当前品牌想要加速拓店有关。

但需要说明的是,因牧场能量目前的品牌声量相对较小,门店20-50平方米左右的选址也必须要在一个城市的核心商圈中,这无疑会拉高门店的租金成本。而且随着后续门店数量的扩张,对于加盟商管理、食材供应链的把控等等均提出了更高的要求。

03

乳企需找到“第二曲线”

事实上,乳企除要和这些奶茶品牌互相竞争外,未来也要和以库迪、瑞幸为代表的咖啡品牌竞争。

今年库迪入局咖啡市场,带来最大的问题就是导致新茶饮品牌和咖啡品牌的消费人群重复度加深。而随着瑞幸逐渐打起“价格”防御战,未来这种情况有可能进一步加剧。

综合来看,乳企做奶茶未来仍有很长的路要去探索,奶茶业务能否成为乳企新的增长曲线仍需要长期观察。

因此,当前乳企想要摆脱困境,只有进行差异化竞争才能在未来市场中生存。表现在两个方面:

第一,乳企仍要回归到产品上。独立乳业分析师宋亮此前在接受采访说曾表示,目前国内乳制品消费市场面临阶段性饱和,行业处于弱复苏状态,,这也导致国内奶源利用率降低,但这一变化对于低温鲜奶品类却有积极的帮助,特别是在低原奶成本下,有利于长保质期低温鲜奶产品发展,后者在三四线市场对传统常温奶产品产生一定程度的替代,加速乳企产品的结构性升级。

新乳业董事长席刚也曾表示,目前国内消费者对品质生活的追求并没有改变,对新鲜食品需求依然在提升。因此乳品行业结构性升级机会仍然存在,新鲜乳品品类未来仍有较好的成长机会。如席刚所言,我们从上文中所述的奶茶行业的现制酸奶的爆发也能侧面看出。

第二,目前乳企业们也将目光投向到数字化领域。比如蒙牛此前曾宣布在宁夏投建的全球首座全数智化工厂正式投产。与传统工厂相比,该工厂的包装效率提升了67%,坪效是其他工厂的 2.06 倍,劳动生产率提高近20 倍。

新乳业也曾宣布将打造数字孪生工厂,通过数字化驱动运营,来降低成本、提升效率。光明乳业今年将加快运用数字化技术推动产业的转型升级和管理变革,建立数字化管控平台,打造智慧牧场、智慧工厂、智慧物流等。

如何在市场的不确定中找寻确定性,如何不断顺应市场改变而改变,这是乳企们需要思考的问题。

综合来看,乳企做奶茶是个不错的尝试,但想要做好奶茶光有“好奶”是远远不够的。传统乳企在“奶”这一原料上的优势不算明显,在小料、口感、营销等其他元素上的劣势倒是比较突出,在日趋同质化的竞争中难以形成特色。

在如此情况下,想要尝到“奶茶”的甜头实在不容易。