导读:以往风靡一时的“洋咖啡”持续闭店。

咖啡品牌们开始“过冬”。

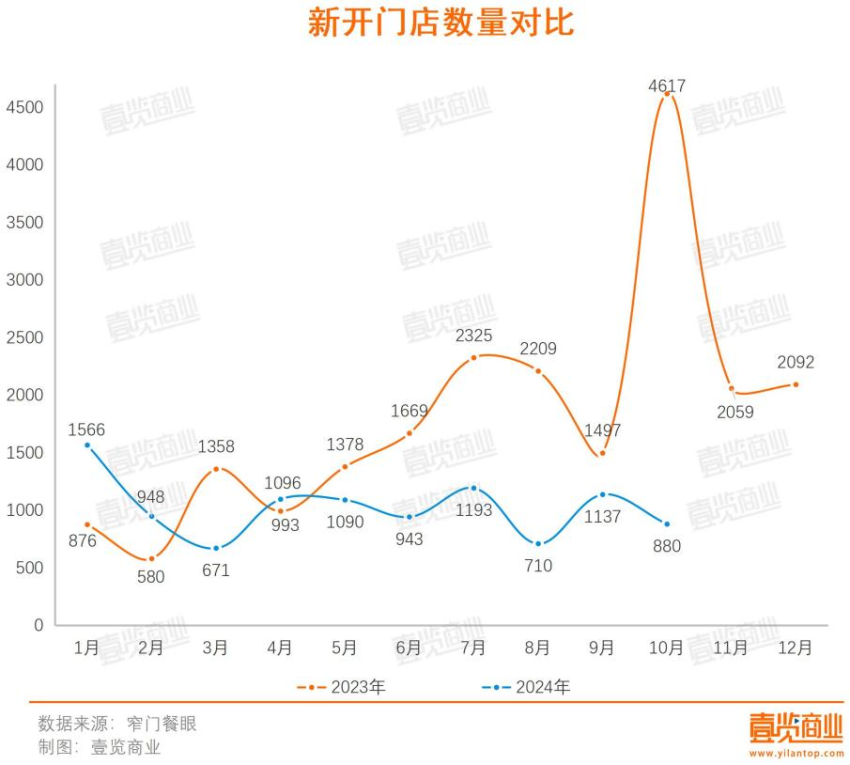

10月,壹览商业长期跟踪的23家连锁咖啡品牌新开门店880家,环比下降近四分之一,同比2023年10月下降80%。当然,考虑到随着季节步入深秋,饮品消费市场进入了淡季,品牌方在此时期放缓开店步伐,是一种符合市场规律的策略调整。

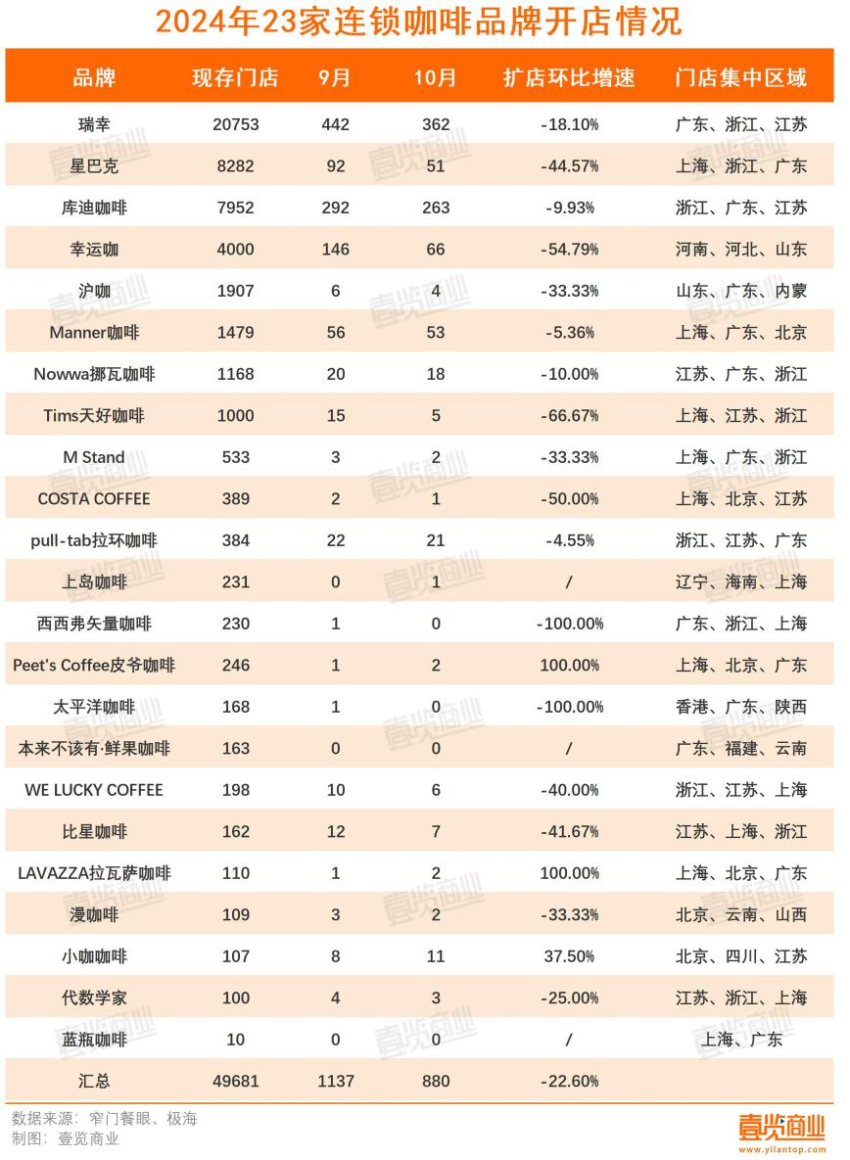

从品牌新开门店情况看,23个品牌中,除了上岛咖啡、Peet's Coffee皮爷咖啡、本来不该有·鲜果咖啡、LAVAZZA拉瓦萨咖啡、小咖咖啡、蓝瓶咖啡外的所有品牌,10月开店量较之9月减少。其中,西西弗矢量咖啡、太平洋咖啡9月开店1家,10月没有开出新店,环比减少100%。Tims天好咖啡9月开店15家,10月开店5家,环比减少66.67%。

从现存门店数量看,瑞幸以20753家门店稳居第一,拥有8282家门店的星巴克紧随其后,随后是7952家的库迪咖啡。此外,就在10月,幸运咖门店数量突破4000家、Tims天好咖啡门店数量突破1000家。

值得注意的是,COSTA COFFEE、上岛咖啡、太平洋咖啡、本来不该有·鲜果咖啡、漫咖啡、WE LUCKY COFFEE的门店数量呈现下滑态势,其中,本来不该有的门店数量由6月份的209家下降至163家。且COSTA COFFEE、上岛咖啡、WE LUCKY COFFEE、漫咖啡在10月都开出新店,说明开店没有闭店快。

从门店城市覆盖量看,幸运咖10月于3城开出首店,门店新落地城市量位列行业第一。本来不该有·鲜果咖啡连续闭店,10月连撤7城。

1 老玩家掉队

最近的咖啡赛道,有人欢喜有人愁。星巴克、瑞幸、Tims天好咖啡相继发布财报,成绩亮眼。而COSTA COFFEE、上岛咖啡、太平洋咖啡、漫咖啡等昔日顶流却在大陆市场走进了“黄昏时刻”。

据壹览商业不完全统计,对比9月,COSTA COFFEE、上岛咖啡、太平洋咖啡、漫咖啡10月的门店存量都呈现下降趋势,分别减少了4家、5家、35家、2家,其中,上岛咖啡撤出3座城市,太平洋咖啡撤出4座城市。这些品牌的闭店消息,也频见于各大媒体。

近日,北京丰台位于永旺梦乐城的漫咖啡门店被曝“连夜跑路”。据《风暴眼》10月29日的报道,桌上还有消费者喝剩的咖啡还未收拾走。在玻璃大门上,商场物业贴出公告直言漫咖啡擅自关店。

10月中旬,太平洋咖啡被爆出接连关店。壹览商业统计发现,截至11月7日,太平洋咖啡在全国的门店数量达168家(含港澳台地区),在去年年底,这个数字还是288家。而且,现存的168家门店中,还有105家位于港澳台地区,内地门店已不足百家。

9月份,COSTA COFFEE位于南昌市武商Mall商场负一楼及五楼的两家门店宣布永久闭店,这是品牌在南昌市场的最后两家门店。

这些曾经风靡一时的咖啡品牌,为何现在如此“落寞”?

首先,这些品牌都主打“第三空间”,装修精致,面积宽敞。这也意味着门店的装修成本高、房租压力大。而且,上岛咖啡、漫咖啡不止卖咖啡,还售卖正餐、甜点、烘焙等产品,对比纯粹的咖啡厅,需要聘请厨师、甜点师,人力成本更高。所营造的把人留下来的氛围,也导致翻台率较低,限制盈利空间。

其次,服务没能跟上时代。COSTA COFFEE南北分区经营各自为政,其门店的储值卡至今还没有全国统一。有消费者表示,在北京购买的储值卡在南京无法使用,,且购买时店员未给予相关提醒。此外,消费者还遭遇客服电话难接通、邮件无回应等问题,服务体验大打折扣。

再者,整个市场环境发生了变化。随着以瑞幸、库迪、Manner为代表的平价咖啡的崛起,消费者的心智被迅速占领,更快、更廉价的咖啡成为主流趋势,价格敏感度攀升,COSTA COFFEE们过往面向商务精英的定位难以适应市场。

最关键的,依旧是品牌老化问题。与其他品牌相比,这些老玩家们的营销是缺位的,大多消费者对它的认知相对模糊,而且,上新和联名次数较少,在爆品打造层面,也较为乏力。

随着现磨咖啡逐渐褪去高端光环,消费者对现制咖啡的关注点回归到最基本的口味、功能性、便捷性和性价比。多重因素下,COSTA COFFEE、上岛咖啡、太平洋咖啡、漫咖啡这些昔日头部品牌就变得岌岌可危。

2 店中店模式成热门对于咖啡品牌而言,产品同质化程度较高,销售额的高低很大程度上与门店的点位挂钩。而现在的好点位基本被瓜分完毕,且在同一块位置下,存在多家咖啡、茶饮门店。所以,不少咖啡品牌开始对外寻求合作,发展“店中店”模式。

10月22日,库迪咖啡正式启动“库迪咖啡触手可及”计划,将常规店和便捷店植入到美宜佳、华莱士和苏宁易购等合作伙伴的门店中。据了解,明年库迪咖啡将在以上渠道布局新门店4万家,实现2025年底门店总数5万家的目标。

10月初,NOWWA挪瓦咖啡与见福便利店就“咖啡+便利店”的模式开展门店联营,首批合作联营门店150家已落地。其推出的“咖啡+”联营计划,也包括了与网吧、连锁酒店、烘焙等各类业态合作伙伴落地联营门店,预计到2025年,总体联营店面达到1万家。

这种模式,或许会成为咖啡品牌们接下来扩张的主要手段之一。

首先,在价格战的挤压下,品牌方需要尽可能压缩成本以提高利润空间。在所有开支中,租金与人工占据大头,缩小门店面积能够有效控制房租和人力成本,提高坪效。库迪咖啡首席策略官李颖波就曾表示,门店变小后,房租成本从6元降至1.2元。

而且,这种“店中店”形式,吸引到的是本身就有门店的加盟商,只需在其原来的门店内设置一个柜台即可,投资成本被显著降低。

其次,这些开店“搭子”,尤其是便利店和餐厅的选址,往往以写字楼、CBD、社区等人流密集区域为主。通过店中店模式,咖啡品牌能够依托其他业态的资源进行快速渗透,有效解决点位不足的问题。这种布局方式不仅使咖啡品牌距离消费者更近,提升了购买的便利性,还有助于进一步宣传品牌形象。

再者,店中店模式可玩性比常规店型更高。应帆科技发布的《2024年中国青年咖啡消费洞察报告》显示,95后、00后年轻职员在办公场景下的饮咖目的更偏向佐餐,这也要求咖啡产品在实现传统的提神功能需求的同时,搭配相应的消费场景。咖啡品牌能够借助连锁餐厅的用餐场景进行场景延展,嵌套在套餐中进行连带销售。

当然,不只是库迪咖啡和NOWWA挪瓦咖啡看好店中店模式。此前,Tims天好咖啡和中石化易捷合作推出了Tims Express,并且和麦德龙合作开设Tims Go店中店;4月,MANNER和链家开设了一家共享门店;永璞咖啡深圳首店选址深圳万科云城亚朵酒店。

既然要享受合作伙伴带来的人流量,也意味着咖啡品牌们也需要做好与其“一荣俱荣,一损俱损”的准备。

便利蜂和不眠海这对强绑定的组合就是典型案例。便利蜂自2017年开始加速扩张,在2022年门店规模一度超2000,但受疫情等多重因素的影响,便利蜂提出“休眠计划”,随后一年关店量高达1000。不眠海也因此被“连坐”,陷入停滞状态。2022年,北京多家便利蜂门店内的不眠海设备就蒙上了防尘布,至今多家店内不眠海尚未有重启迹象。

总体来看,店中店模式给咖啡提供了更便捷的消费场景,但究竟能否达到预期,还是取决于单店的人流量和周边用户的购买习惯。