疫情极大地影响了依赖线下服务的餐饮企业的运营发展。如何借助资本的力量,丰富融资渠道、增加运营资金、提升风险应对能力,甚至在行业洗牌时把握发展机会,成为餐饮人需重新思考的战略课题。

为此,网聚资本联合红餐产业研究院、中金公司、德勤中国、君合律师事务所共同发布了《食品与餐饮连锁企业资本化指引参考手册》,致力于从标准、方法、操作等层面协助企业建立整体认知框架,针对共性问题规划应对策略,帮助企业在资本化的征程中预则立、立则行、行则远。

《食品与餐饮连锁企业资本化指引参考手册》可以帮助餐企根据自身情况合理的选择上市地、了解上市过程中的关键事项,并充分地将募集资金与未来发展战略相结合,并最大化上市收益,实现企业的跨越式发展。

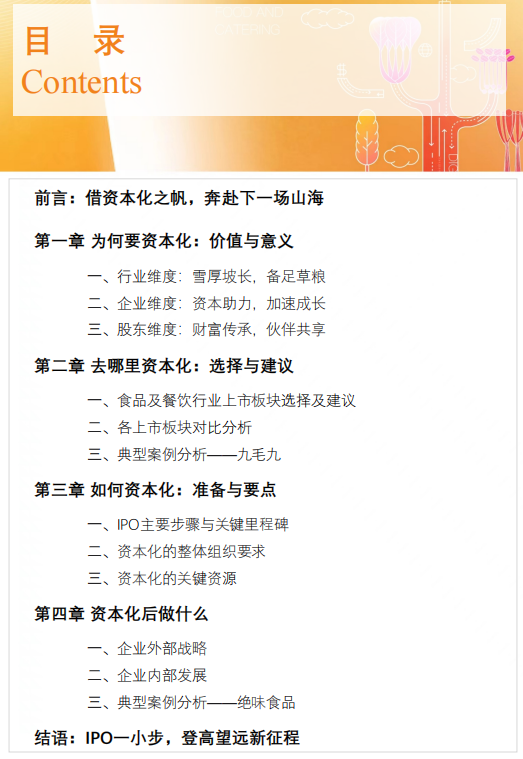

考虑到企业资本化过程中的专业性、复杂性和系统性,我们将指引参考手册分为四期,内容由浅入深。

第一期先对资本化作出素描画像,帮助企业家对实业资本化形成整体认知并初步了解资本化设计顶层框架;从第二期起,将在资本、财务、法务等方面对企业的资本化团队有详细的技术指导,便于企业管理层落实执行。

01.为何要资本化:价值与意义新冠肺炎疫情爆发以后,我国经济、社会等多个层面都受到一定的冲击,餐饮业成为受损较为严重的行业之一。

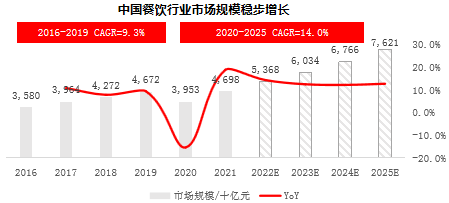

中国餐饮行业空间广阔,受疫情影响后仍呈稳步增长态势。国家统计局数据显示,中国餐饮市场规模在2019年达到4.7万亿元,2016-2019年CAGR为9.3%。2020年受到突如其来的新冠肺炎疫情冲击,市场规模同比下滑15.4%至4.0万亿元。

在经历了短暂下滑后,我国餐饮行业快速调整、逐步克服疫情影响,已回归长期增长趋势,2021年市场规模同比增长18.6%至4.7万亿元。疫情给餐饮行业带来挑战的同时也催生了机遇,未来中国餐饮行业市场规模有望进一步增长,弗若斯特沙利文预计2025年将达7.6万亿元,2020-2025年CAGR为14.0%。

△数据来源:弗若斯特沙利文,中金公司研究部

长期而言,餐饮业具备较强的穿越周期和防御风险属性,多数细分赛道的企业都有相对较高且稳定的净资产回报率,亦不易受技术冲击,盈利稳定、现金流充沛;另一方面,中国的餐饮业适逢消费需求多样化、规模持续扩大的变革时期,尽管线下受疫情冲击,但与其它赛道相比,仍是公认的拥有护城河的“好生意”。

全球来看,餐饮头部企业拥有巨大的市值空间。在福布斯2020年全球最具价值的100个品牌排行榜中,餐饮企业占据4席,分别为麦当劳、星巴克、肯德基和汉堡王,其中麦当劳和星巴克的市值超过1,000亿美元。

餐饮头部品牌的稀缺性,使其更易形成显著的竞争壁垒与估值溢价。福布斯2020年全球最具价值的100个品牌排行榜中,餐饮企业的2023年PE估值中位数为21.0倍,高于所有行业PE估值中位数15.7倍,餐饮企业PEG中位数为2.2倍,而所有行业PEG中位数仅为1.4倍。餐饮行业亟待更多后起之秀乘风而来、竞帆沧海。

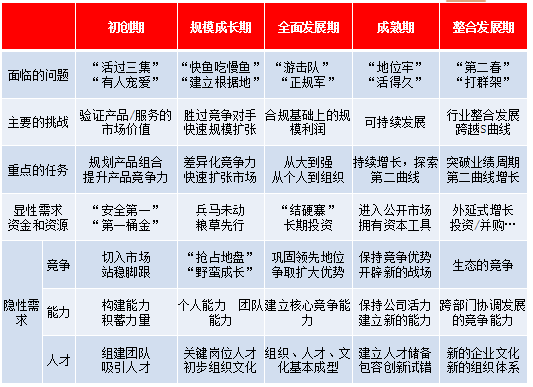

企业发展的生命周期通常会经历初创、成长、发展、成熟和衰退/再次发展等阶段,在不同的时间,企业面临的问题、挑战和重点任务都不相同,因而对资本/资源、竞争/品牌、能力/要素和组织/人才的需求都各有差异。

△图片来源:哈佛商业评论,红餐产业研究院整理

资本是企业发展生命周期中的关键要素,产业经营和资本运营作为企业密不可分的两种经营行为,共同助力企业做成、做大、做强、做久。

目前餐饮业的资本化基础相对薄弱,谁能率先打通产业与资本的路径,谁就能在融资、品牌、商业网络、内部管理、人才吸引、合规发展等方面,获得更多的资本和资源,成功的概率自然就会更大。特别的,相较于短期投资属性更强的财务资本,产业资本背后通常还带有深厚的产业资源和赋能服务,有助于企业少走弯路、加速发展。

同时,新冠肺炎疫情的爆发给餐饮带来的前所未有的冲击,餐饮受人流、物流受限而遭遇了较大挑战,在应对疫情冲击、把握时代机遇的过程中,上市企业往往能借助资本市场的优势,实现更快、更高效的发展和新生化危为机,逆势发展。

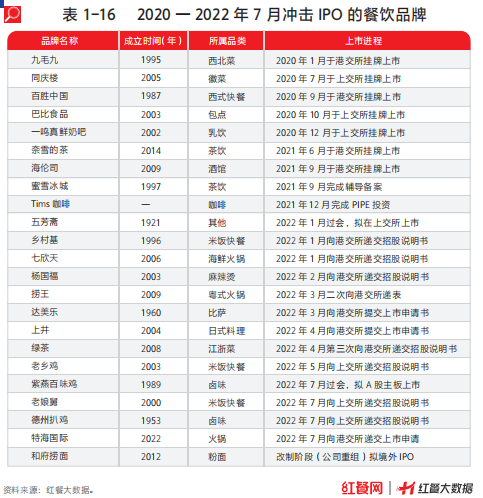

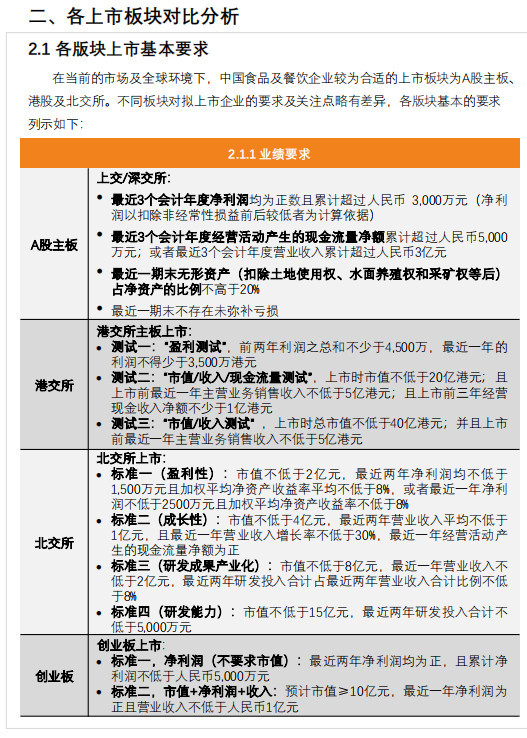

02.去哪里资本化:选择与建议中国的餐饮业经历了多年发展,逐渐走出一批初具规模的优质企业。这些行业龙头正在经历品牌化、专业化、规范化、规模化的关键时点,雄厚的资金无疑是其发展最重要的支撑,因此选择登陆资本市场,完成IPO融资,成为餐饮龙头公司的最佳选择。

境内及境外融资平台各具特色,餐饮企业通常根据自身情况选择最适宜的资本市场,有利于其资本运作及长期可持续的发展。从当前企业家选择上市板块的分布来看,餐饮业企业主要集中于港股市场。企业家的选择可以作为其他同类型企业选择上市板块的参照。此外,审核时间及难度亦是选择上市板块的考量因素。

目前A股餐饮上市企业相对较少,共有5家餐饮企业成功登陆A股。随着2020年7月民营餐企同庆楼的成功上市,为餐饮企业在A股的IPO树立了典范,进一步增强市场对餐饮企业成功实现A股IPO的信心。除去已完成A股挂牌上市的食品及餐饮企业,2021年以来,亦已有多家优秀企业已经开始辅导备案的流程,全力冲刺A股IPO。

香港资本市场食品餐饮行业IPO非常活跃,迄今为止,已经有近50家餐饮企业登陆香港联交所,包括百胜中国、海底捞、九毛九等细分行业龙头企业相继在港股完成上市。2022年初,包括海底捞分拆的特海国际、杨国福麻辣烫、七欣天及捞王等多达8家餐饮企业在港交所递交A1申请,使得港交所再次迎来餐饮企业上市潮。此外,亦有包括卫龙、百果园等在内的知名食品企业选择冲刺港股上市。

2021年11月15日,北京证券交易所揭牌开市。意味着我国以主板、科创板、创业板、北交所、全国股转系统和区域性股权交易市场为主体的多层次资本市场结构构建基本完善,企业上市路径的选择也趋于多元化。北交所的出现为餐饮企业上市增加了新的选择。截至2022年8月,北交所共有108家企业完成挂牌上市,尚未有餐饮企业完成上市。

企业的上市并不仅仅在于搭建一个上市的融资平台、提高融资能力以及企业形象。完成挂牌也并非企业实现自身价值的终点。如何进一步借助资本市场的力量继续发挥自身的潜能是许多已经成功上市企业需要思考的问题。

近来我们观察到越来越多赴港上市的企业开始采用H股架构上市,为未来回A创造了条件,许多A股上市公司也有计划地开始考虑H股上市。此外,通过分拆部分业务板块至合适的资本市场释放估值亦是部分企业家正在寻求的资本运作思路,双资本平台搭建的趋势逐渐形成。

A+H等方式的境内境外双资本市场平台的搭建,既有利于企业拥有更便利的融资渠道和更灵活的资本工具,也有利于企业进军海外市场,发展全球业务,因此需要前瞻的顶层设计和提前的布局安排,在PE阶段的股权融资到后续不同资本市场的公开发行,企业都需要与专业的中介机构一道,充分讨论、分步实施,尽量提前准备、少走弯路。

双资本市场平台的资本运作路径可以参考如下步骤:

△图片来源:《食品与餐饮连锁企业资本化指引参考手册》

03.如何资本化:准备与要点资本化本身是一项系统性工作,涉及机构较多,复杂性较高,历时较长。报告中包含申报前期准备事项,申报后重点工作,IPO后上市公司规范运作对资本化路线、里程碑介绍,将资本化步骤拆分,更形象生动地对资本化时间跨度、各项任务整体做了剖析。

如果说企业净利润、营业收入、现金流等财务数据是为了实现资本化最终在报表的外部表现,那么实现资本化过程中,企业内部治理、管理制度、制度执行、合规程度等内部因素也对资本化成功与否起到重要作用。同时,各类不同的外部中介也通过协作,负责上市工作的方方面面。一言以蔽之,资本化离不开企业内部组织搭建以及外部机构协同的共同作用。

企业资本化过程需要公司全员在核心管理层的领导下共同努力、有序完成,由于持续时间较长(A股IPO通常需要两年以上时间准备,港股IPO通常需要一年以上时间准备),因此需要在组织层面做好保障和支持。

整体上企业内部需要建立起决策层(董事会)-管理层(资本、财务、业务等核心管理骨干)-执行层(相关部门参与执行人员)的专项工作小组与沟通协调机制。

良好的执行环境有助于员工从善如流,潜移默化地认可接受资本化战略目标。因此,有仪式感的资本化启动宣贯与动员,有助于使企业上下清晰战略目标、提升自驱力,更有利于整体业绩目标的达成。比如企业以IPO为战略目标时,每年业绩需要稳步提升,落实到业务部门则需要制定逐年按一定比例提高销售收入的目标,落实到财务部门则需要持续提升决策参与质量和合规水准……因此,有效的宣贯动员可以统一目标、协同资源、最终更好的达成结果。

IPO时间长、头绪繁杂、参与人员较多,也涉及到巨大的利益,因此,过程中需要重点协调好企业内外的关键资源,形成合力,才能使发行进程更加高效。

以上内容均出自网聚资本联合红餐产业研究院、中金公司、德勤中国、君合律师事务所共同发布的《食品与餐饮连锁企业资本化指引参考手册——企业资本化专题》。

以下是该指引参考中的其他精彩内容节选:

封面

目录

各板块上市要素

IPO主要步骤与关键里程碑