“天气这么热,为什么啤酒股到现在都没有动静?”这是会员朋友最近问我最多的一个问题。

答案其实很简单,啤酒高端化集体哑火了,板块缺少上升主逻辑。

从清末的第一家外资控股啤酒厂,到90年代工业啤酒的快速腾飞,再到如今世界最大的啤酒市场,我国啤酒产业早已是一个成熟的快消品行业。

而成熟行业最明显的特征之一就是市场萎缩。

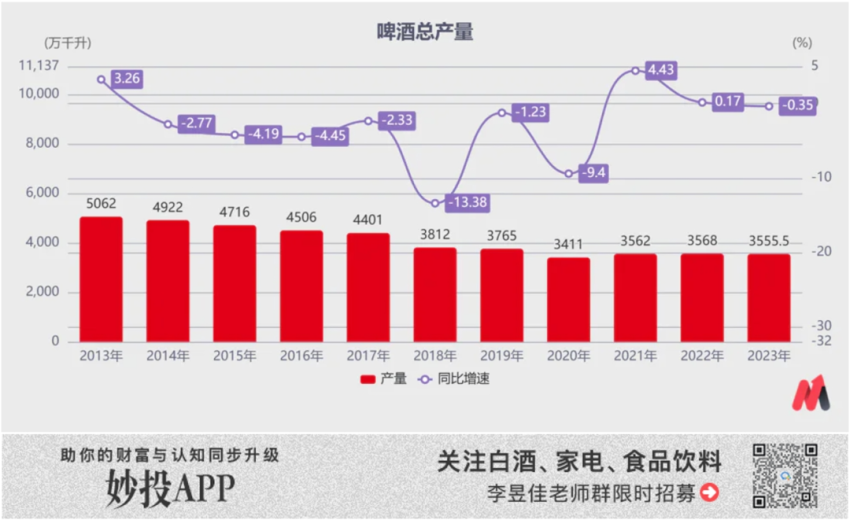

2013年是很多快消品的发展顶峰,啤酒也不例外。当年我国啤酒产量达到5062万千升,销量也同步见顶。近三年,啤酒总产量保持在3560万千升左右,已经比2013年萎缩了三成。

(数据来源:公开资料)

市场持续萎缩,中国啤酒行业发展只剩下三个岔路口可走:关厂、提价和结构升级。

其中,关厂对盈利的改善空间有限,提价虽短期有效但不可持续,结构升级成为最核心的发展主线。然而疫情之后的消费疲软导致啤酒结构升级止步在了中高档。

一、为什么必须高端化?虽然表面上看,生活水平的提高促使消费者产生更高品质的啤酒需求,实际上供给端对高端化的渴求要比需求端迫切得多,因为啤酒企业想要维持业绩增长只剩下这条岔路能走。

(1)未来销量,能保持已是最乐观预期

日本、美国的啤酒产业发展比我们快,大概在1990年步入产业成熟期,之后行业发展趋势均为产量波动下降。

参考日、美国家的经验,工业啤酒产销量主要受产业周期、人口结构、人均消费量、天气的影响,尤其人口结构,对产业发展趋势的影响最深。

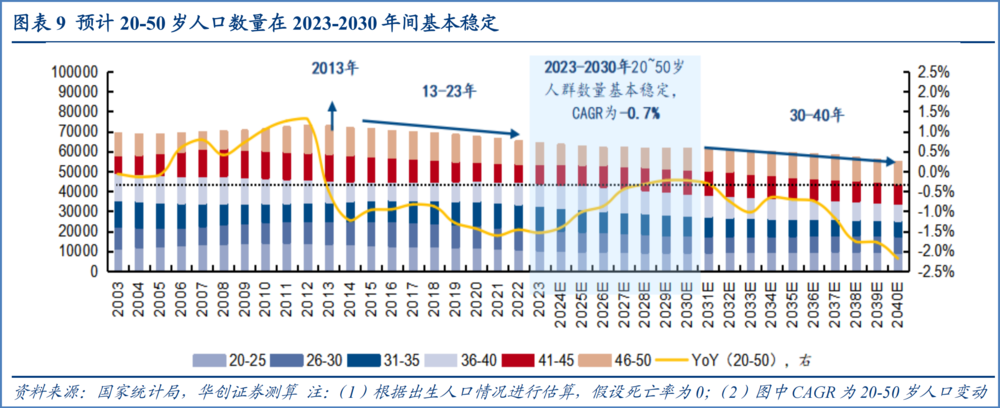

从人口结构推算,我国未来5年啤酒核心消费人群数量大致稳定,之后会出现大幅下滑,产销量能维持在3500万千升都有点困难。

一般来说,20岁至50岁人口是啤酒的主力消费人群,以此推算目前的啤酒主客群为1974年-2004年间出生的人。在这之后的1984年-1987年我国出生率还有个从19.9‰至23.3‰的小幅攀升,此后便一直下降。

(图片来源:百度)

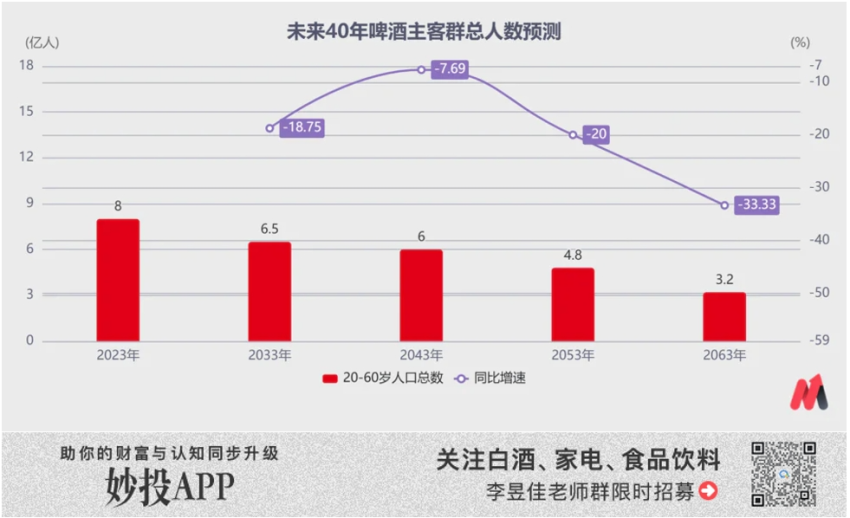

我们以最乐观预期推算2023年的啤酒主客群总人数:将啤酒消费主客群年龄从20岁拉长至60岁,也就是2023年20岁到60岁的啤酒主客群出生于1963年~2003年,1963年~2003年平均每年出生人口数目为2000万人,2000万人*40年=8亿人。

同理类推未来40年啤酒主客群总人数,未来10年大约减少1.5亿人,比2023年减少18.75%,未来40年大约减少4.8亿人,比2023年减少60%。

(数据来源:公开资料整理)

事实上,养生意识之下消费者已经在有意减少酒精摄入量,而且20-35岁的年轻人酒精饮品比以前更加丰富,鸡尾酒就是啤酒的强替代品。

所以即使未来5年啤酒的20岁~50岁核心消费客群人数维持,且人均饮酒量不减少,啤酒总产量最多维持在3500万千升。

市场蛋糕越来越小,啤酒厂商拿什么支撑营收、净利润增长呢?

出海?全球啤酒市场格局已定,中国啤酒龙头出海并非上策。提价(直接提价)?与现实条件相悖。关厂?虽然见效快,但剩余的优化空间已寥寥无几。

(2)进一步关厂的空间有限

工业啤酒的运输半径要求啤酒厂商尽可能地“销地产”以抑制成本,所以2011年之前行业销量高速增长时期,为了低价抢夺市场份额,国内头部啤酒企业一直大规模扩建产能。

2013年销量增长戛然而止,啤酒企业产能过剩问题逐渐暴露出来。

过剩的产能不仅影响啤酒企业的生产效率,同时也使企业的折旧费用率大幅升高,拖累盈利。

2015年以后,管理能力较强、意识较为超前的啤酒企业开始大规模关厂优化产能。

重啤是第一家开始进行产能优化的中国啤酒企业,在2015至2018年间共关闭了8家工厂。华润紧随其后,,从2016年开始的5年间共关闭了33家工厂。青岛啤酒从2018年才开始进行产能调整,并在2018-2019两年间关闭了5间工厂。燕京啤酒最晚,2021年才开始优化产能。

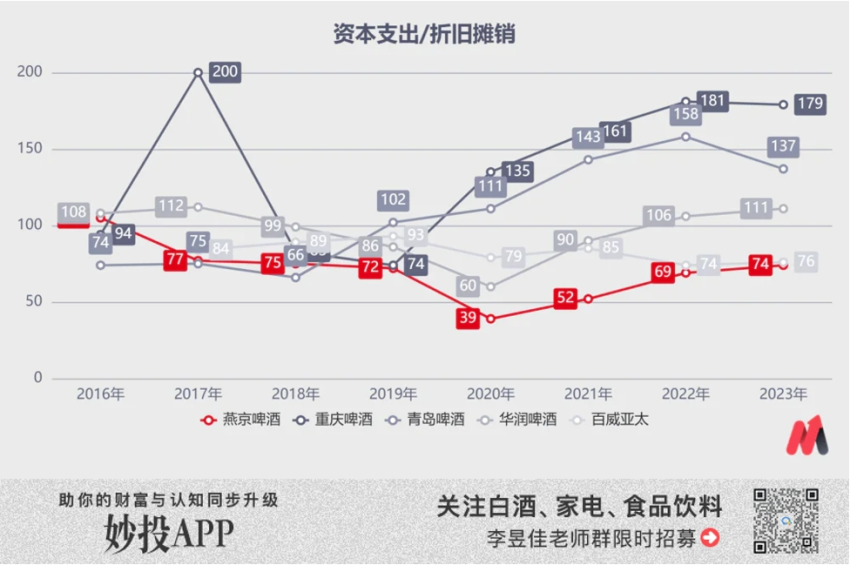

通常,我们用“资本支出/折旧摊销”指标来衡量企业为长期发展所发生的投资水平和趋势,比率越来越低意味着企业开始趋于保守,反之亦反。

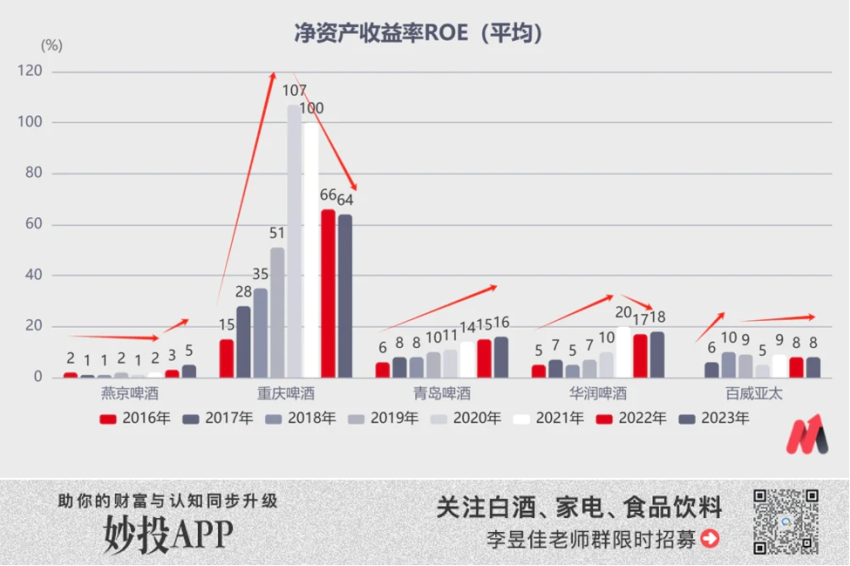

对比下面两张图可以发现,2016年-2020年间通过关厂,五大啤酒企业资本支出/折旧摊销比率纷纷下降,同时净资产收益率持续走高,表明关厂优化产能直接提高了企业的盈利能力。

(数据来源:choice数据)

但是经过持续的产能优化后,五大啤酒企业未来继续关厂的空间会越来越小,对盈利的拉动也将越来越小。

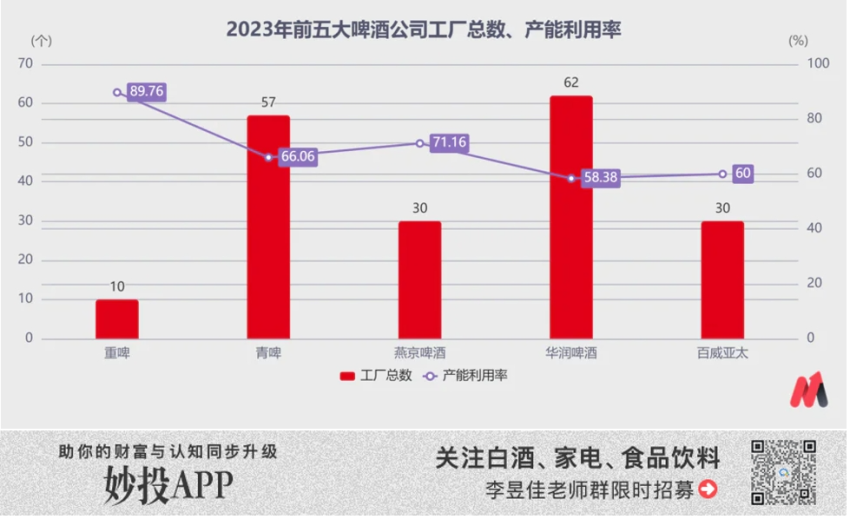

2023年,前五大啤酒公司中,青岛啤酒、华润啤酒的工厂总数最高,产能利用率最低,进一步关厂空间相对大。重啤工厂仅余10个,产能利用率已达89.76%,优化空间所剩无几。

(数据来源:各公司年报,燕啤、百威亚太工厂总数超30家,没披露具体数字)

(3)直接提价,与现实基础相悖

如今中国前五大啤酒公司总市场份额约92%,竞争格局稳定,龙头具备定价权。但今年甚至未来一两年,不论是成本端还是需求端,啤酒都不具备直接提价的现实基础。

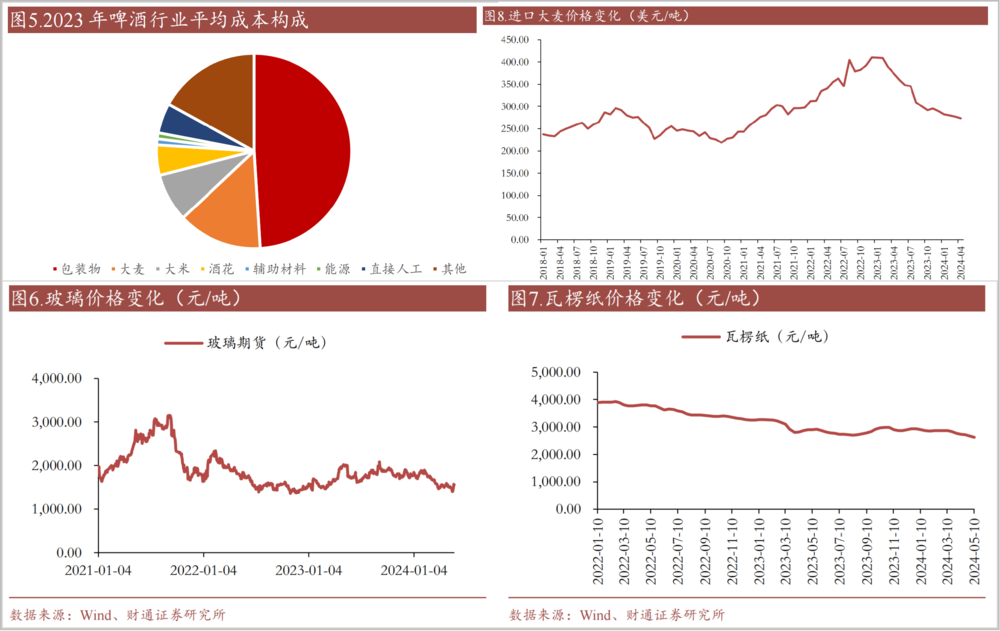

首先从啤酒的出厂成本构成看,原材料占比最高,如大麦、大米等食物原料成本占比各约14%、8%,玻璃瓶、易拉罐、纸箱等包装物原材料成本合计占比约50%。

2024年,澳麦放开管制后供给增加,3月进口大麦价格273美元/吨,环比下降1.4%,同比下降26.9%,价格预计仍将持续下降。包材方面,2024年4月铝期货价格20341元/吨,同比上升8.7%,玻璃价格1536元/吨,同比下滑15%,瓦楞纸价格2723元/吨,同比下滑4.8%。

大致上,啤酒主要原材料价格均在下行通道里,啤酒企业想直接提价于理不通。

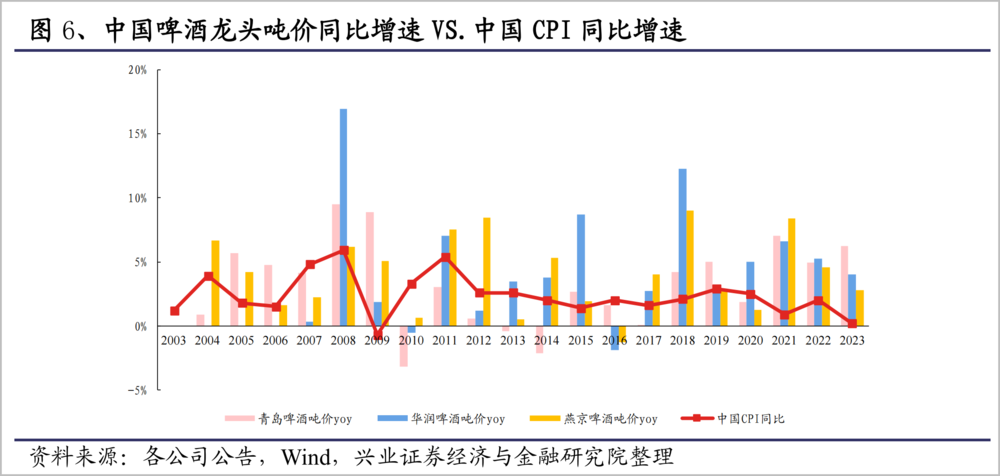

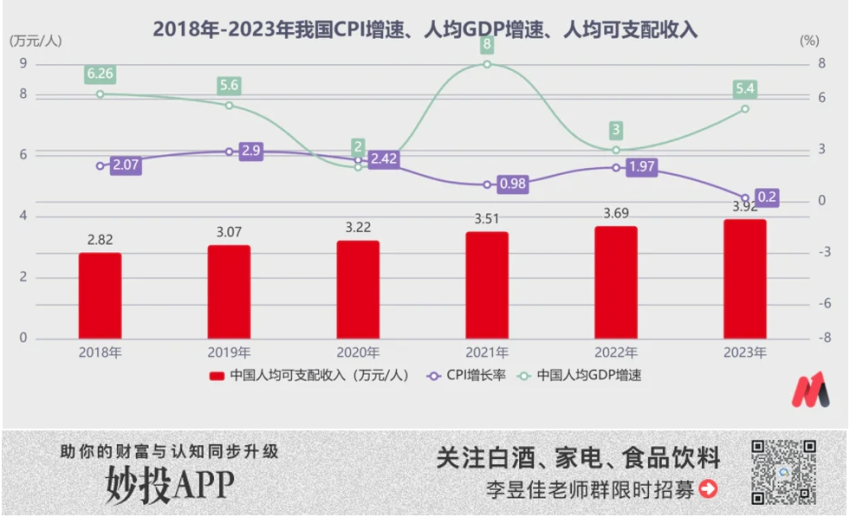

其次,从历年数据看,啤酒吨价增幅与通胀水平相关性最强,同时也与人均GDP、人均可支配收入正相关。

2023年,CPI增长率仅有0.2%,2024年5月CPI增长率约0.3%。

2023年全国居民人均可支配收入39218元,扣除价格因素实际同比增长6.1%。人均消费支出26796元,扣除价格因素影响实际增长9.0%。

其中,全国居民人均食品烟酒消费支出7983元,增长6.7%,占人均消费支出的比重为29.8%,而2022年这一支出占比为30.5%,增幅为4.2%。

这表明虽然烟酒消费增幅扩大,但在人均消费支出中的占比却在缩小。所以需求萎缩之下,啤酒直接提价同样难为。

(数据来源:wind)

通过梳理可以发现,市场不断萎缩,关厂、直接提价效果有限,啤酒企业没得选,不得不推动结构升级,用高端化驱动行业向前,拉动业绩。

2017年啤酒高端化上半场开启至今已近尾声,由于消费环境下行,行业在开启高端化下半场之前可能要蓄势很久。

二、高端化怎么哑火了?啤酒的高端化是指从2元低价格带向4-6元、6-8元及10元以上超高端价格带升级。

2017年以来,啤酒行业高端化上半场是从2元“绿棒子时代”升级到4元-6元主流价格带。是品牌内部的产品结构升级,在各自基地市场已有渠道内进行,本质上还是“大市场、大批发、大流通、大占有”的快消品逻辑,所以上半场的升级阻力小、成效大。

以青啤为例,目前青啤的产品战略包括两方面,一是品牌内部的产品向上升级,从最初的清爽陆续升级为经典-白啤-纯生,推动价格带从3元升至8元以上;二是将部分小品牌、小品类整合至主流品牌,用青岛清爽及崂山品牌进行替换,从而提升公司的中高端品牌产品矩阵形象。

重啤在乌苏品牌内部从绿乌苏升级为红乌苏,华润在雪花品牌内部进行勇闯天涯-超级勇闯-纯生的升级,燕京啤酒在品牌内部推出中高端产品U8和V10等等。

因而相比于品牌力、产品力,内部结构升级更考验的是啤酒企业的“老本”,即基地市场的范围和数量决定了啤酒企业结构升级的进程与成效。这是因为:

1)基地市场对经销商的控制更强,只需利用中高端产品带动低端产品同步替换升级,迎合消费趋势,市场阻力小;

2)基地市场的品牌认知度和忠诚度高,所需投放费用少,消费者教育成本低,1元的升级对公司而言几乎是纯利润增量;

3)基地市场只有单品牌占有绝对市占率和竞争优势,其余品牌不太会主动发起价格战,所以渠道接受度高。

这就相当于在垄断市场内进行内部结构优化,更强的渠道推力对应更好的提价权和费用投放权。基地市场越多,在基地市场的话语权越强,内部结构升级就越顺畅,从而形成层次明晰的主品牌产品矩阵,贡献利润来源。

(数据来源:choice数据)

而高端化的下半场,则是在内部结构升级的尾声,继续从6元向8元以上高档价格带升级,以更高端产品抢夺金字塔尖的消费人群。

高端化下半场的主逻辑有3个:

1)消费升级浪潮下,高端啤酒因其在原料、制作工艺、口味丰富度等方面相较于经济型啤酒提升,逐渐受到大众的青睐,市场份额持续提升;

2)啤酒主力消费人群年轻化,Z世代逐渐成为高端啤酒行业未来的主流消费者,愿意为新品类、高溢价买单;

3)即饮场景修复,酒吧、KTV、高端餐饮等中高端啤酒消费场所经营向好,推动啤酒中高端产品需求增加。

啤酒高端化之所以卡在了下半场的门前,就是因为这3条主逻辑现在都走不下去。

首先,没有消费升级浪潮的推动,高端啤酒即使酒质上比传统工业啤酒有提升,其高定价在消费降级的大环境下依然没有性价比,自发选择并愿意为其付费的客群有限。

其次,愿意为高品质啤酒买单的客群中,35岁以下年轻消费者占比超过70%。年轻消费者需求层次多元,饮酒场景及价值诉求不一。啤酒龙头们虽然推出了多元化口味以及低醇、无醇、无糖等功能性的啤酒,但产品仍偏向“工业化”,SKU多且量小,无法规模化。

最后,对比中日啤酒渠道结构,日本啤酒消费以非即饮渠道为主,即饮渠道销量占比不足20%,而中国啤酒即饮渠道占比高达50%左右,其业态兴衰决定了高端啤酒的半壁江山。

然而2024年以来,全国夜店渠道啤酒销量较2021年同期下滑12%左右,餐饮渠道销量也只达到2021年同期的96%~97%。

发现了吗?高端化的下半场,消费高档啤酒不再为了“低成本买醉”,而是情绪消费,渠道推力不再是主导因素,品牌和产品的情感价值才是关键。

与消费者情感价值的共鸣,不仅靠产品的差异化营销,更倚重即饮消费场景的复苏和打造,品牌间注定要经历新一轮营销和渠道的厮杀,所需投放费用势必会抵消掉一部分高端产品的高吨价、高毛利特点,对提高企业整体吨价和利润率有限。

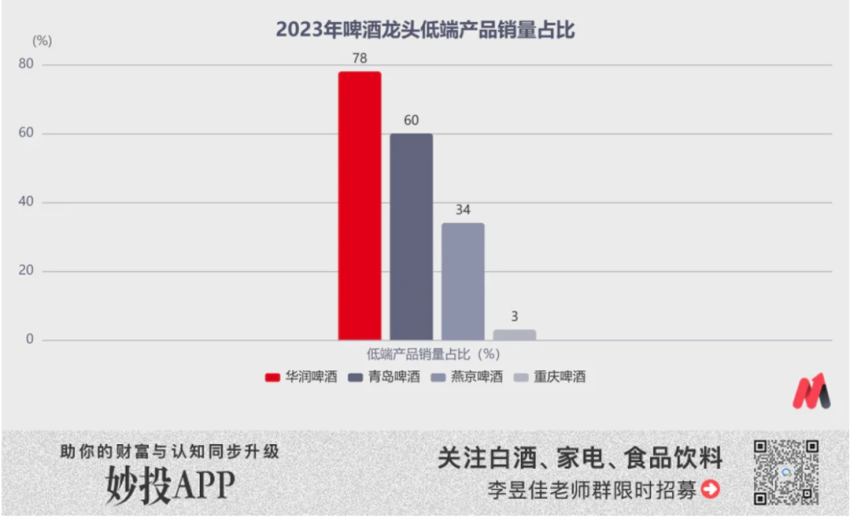

目前低端产品占比高的华润啤酒、青岛啤酒,内部结构升级优化空间大,反而未来业绩能有相对不错的增速,而高端产品占比高的百威亚太、重庆啤酒业绩则可能继续承压。

(数据来源:公开资料整理)

所以在消费升级浪潮来临前,4元-6元主流价格带产品仍将长期是啤酒企业收入和利润的主要来源。

没想到才几年,啤酒企业就陷入了上也上不去,下也下不来的集体僵局。

*以上分析讨论仅供参考,不构成任何投资建议。