10月29日晚,牧原股份披露了三季度业绩,数据显示今年第三季度归母净利润达96.52亿元,意味着牧原股份平均日盈利超过1亿元,创下了过去四年来的最佳表现。

尽管如此,我们对于牧原股份的未来走势依然需要保持理性,这是因为,牧原股份作为周期股,,牧原股份作为周期股,产业趋势决定了其估值的上限。随着猪周期趋弱,牧原股份的天花板也必然受到限制。

01 何以日赚1亿元?最根本的原因是猪价维持在高位。

本轮猪价上涨从5月开始,从约15元/公斤一路上涨到8月中旬的21元/公斤以上。虽然随后猪价有所回调,但在10月前仍保持在17元/公斤以上的高位。

这一上涨主要受到基本面因素和二次育肥节奏的推动。

先说基本面,供给减少主要源自仔猪存栏量下降和育肥环存活率降低。

影响生猪中期供应量的因素:一是6个月前的仔猪存栏量,这一指标直接影响未来六个月的理论生猪出栏量;二是近六个月内育肥阶段的成活率。

我们通过平衡表推算出,2023年10月至2024年1月期间的仔猪存栏量持续环比下降,累计降幅近10%,这一趋势预示着从2024年4月到7月,生猪的供应量可能会显著减少;在育肥环节,非洲猪瘟(非瘟)疫情导致育肥猪的成活率下降,这一指标在2023年10月降至2022年初的水平,进一步抑制了生猪的供应。

市场的行为干预也推高了猪价,尤其是压栏和二次育肥的现象。根据涌益咨询数据来看,今年以来二育呈阶梯式上涨。

压栏或者二次育肥都属于市场行为的干预,压栏是指生猪已经达到110-120kg正常的出栏体重,养殖户却继续饲养;二次育肥是指养殖户购买正常的出栏猪对其进行再次育肥,养到150公斤左右。两者博弈的均是未来1-3个月后的猪价,所以该行为在短期内能够快速推高猪价,但实际上是增加了整体供给,会进一步拉长猪周期的磨底时间。

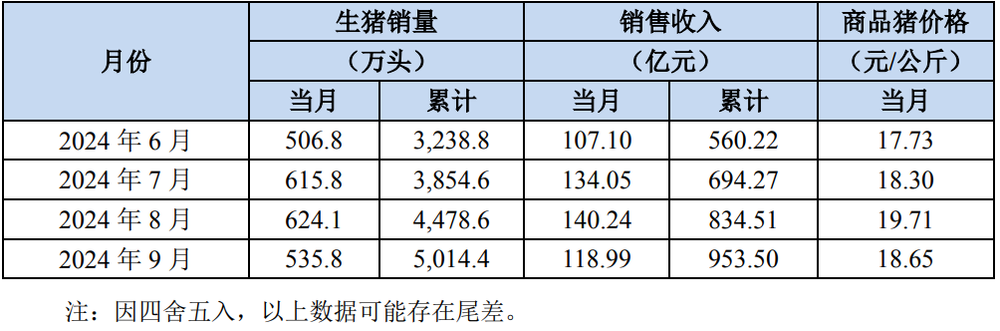

在基本面和二次育肥节奏的推动下,2024年7月至9月期间,生猪(外三元)价格保持在每公斤17元以上。而牧原股份的销售价格表现更加亮眼,分别为18.3元/kg、19.71元/kg和18.65元/kg,这是因为牧原股份不仅销售普通商品猪,还包括价格更高的仔猪和种猪,从而推高了其整体销售均价。

2024年三季度,牧原股份的生猪销售量达到1775.7万头,其中包含商品猪1615万头,仔猪151.4万头,以及种猪9.3万头。

(图片来源:公司公告)

除了猪价高企外,生猪养殖成本有所下降也是牧原股份实现高利润的关键因素之一。

2024年初,牧原股份的生猪养殖完全成本为每公斤15.8元,到6月已降至14元左右,7月和8月进一步降至13.8元和13.7元/公斤。

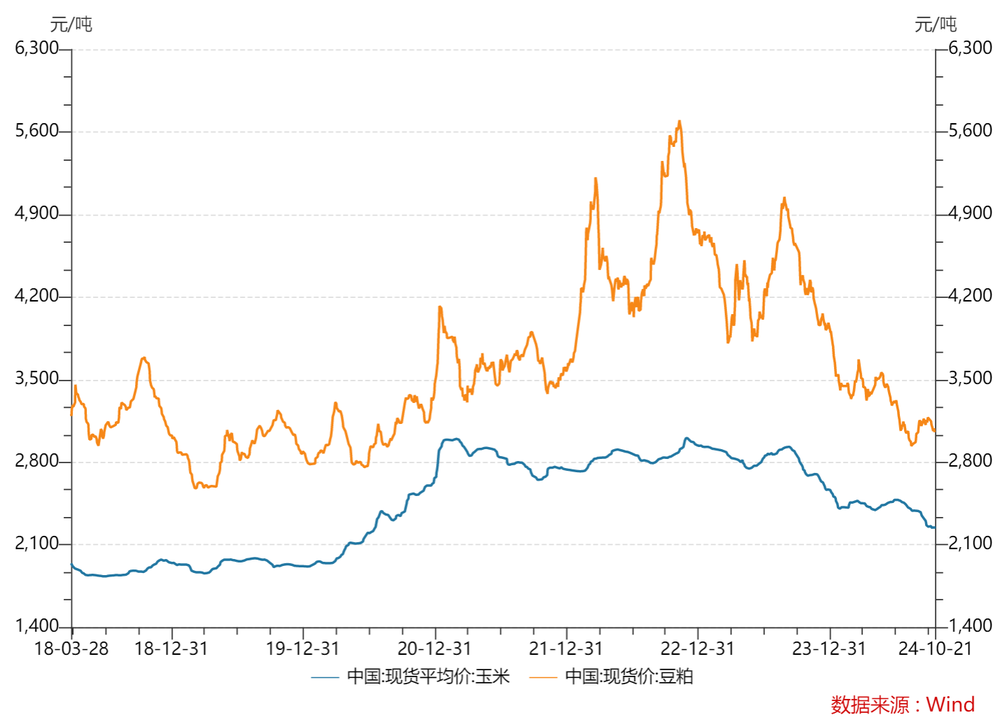

成本大幅下降的主要原因包括饲料原料价格下跌和生产效率提升。

首先,生猪养殖的整体成本主要由饲料采购、人工费用、折旧摊销、动保成本以及期间费用(如财务、销售、管理等)构成。其中,饲料成本占生猪养殖总成本的约55%,其中核心原材料是玉米和豆粕。2024年以来,玉米和豆粕的价格持续走低,减轻了牧原股份等养殖企业的成本压力。

其次,生产效率的提升主要源于疫病减少和防疫水平的提高,从而带动了PSY(每头母猪每年断奶仔猪数量,这也是衡量生产效率的核心指标)和仔猪成活率的提升。

尽管牧原股份凭借成本和猪价的“剪刀差”交出了亮眼的财报,但我们也不能过于乐观,毕竟牧原股份作为周期股,其业绩和估值的上限已经受到了产业趋势的限制。

02 天花板不高我们之所以认为猪周期正在变弱,主要是因为当前的生猪产能处于相对稳定的状态——既难以出现大规模的产能出清,也没有生猪养殖企业大举扩张,这使得供需波动幅度减小,进一步削弱了猪周期的周期性波动。

先说为何生猪产能难以大幅出清。

我国过去三轮完整的猪周期,每轮大约持续4年时间,而本轮猪周期起始于2018年6月,至今已经持续了6年多时间,磨底时间被严重拉长,根本原因在于资本深度介入导致生猪养殖结构发生了质的变化。

过去,我国生猪养殖参与者7成以上是散养户,这些散养户的规模较小(出栏量通常不超过500头),资金实力有限。

现在约70%的养殖户是大规模养殖场(生猪出栏规模在500头及以上),这些场所融资能力强、亏损承受力高,即使猪价下跌也能维持或扩大产能。更何况,现在猪价已经能覆盖养殖企业的成本,猪企们的资产负债表已经得到修复。

所以只靠主动去化是很难驱动猪周期反转的,除非靠被动去化:一是猪病爆发,包括蓝耳病、口蹄疫和非瘟等;二是政策的大幅干预。

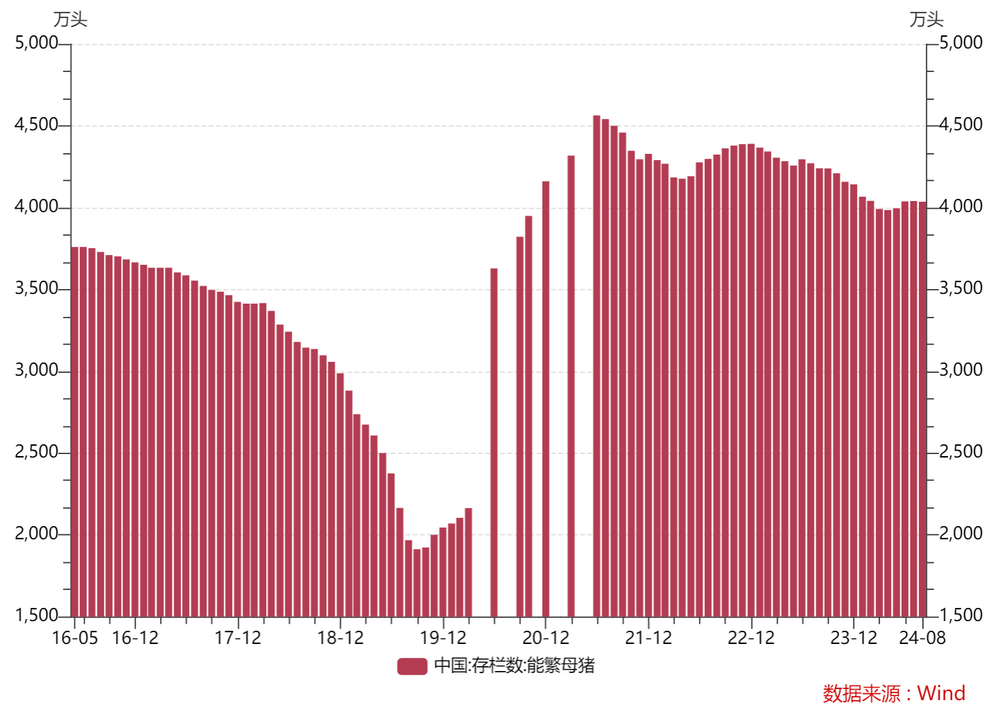

农业部数据显示,截至2024年9月,我国能繁母猪存栏量已达4062万头,仍高于3900万头的正常保有量。

猪周期在资本的大幅干预后,的确逐渐失去以往的规律性,慢慢弱化。生猪养殖企业也逐渐认识到了这一点,尽管处于本轮盈利周期中,他们也并未像过去那样在盈利周期选择扩大规模,反而采取了更加谨慎的策略——利用当前的盈利机会来修复它们的资产负债表。

猪企们经营策略发生改变不仅是因为预期降低,更关键的是在这一轮猪周期中,猪企们面临着前所未有的财务压力,扩产的能力已大幅减弱。

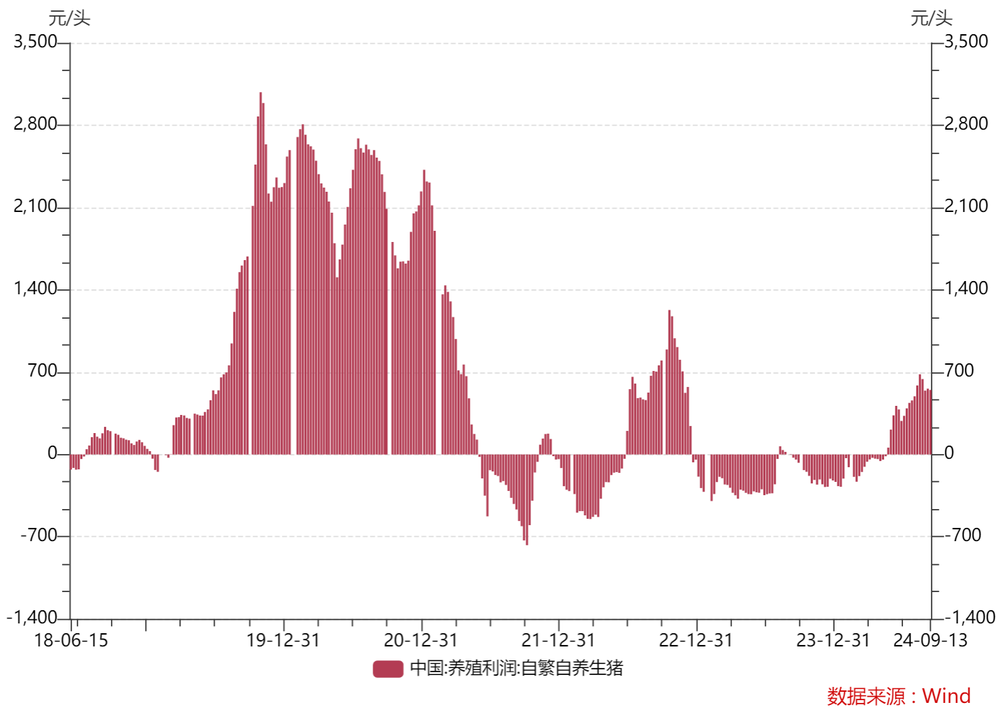

自2021年以来,生猪养殖行业经历了4轮“亏损底”,亏损的持续时间和范围远超以往周期,这使得企业在上行周期积累的利润几乎被消耗殆尽。

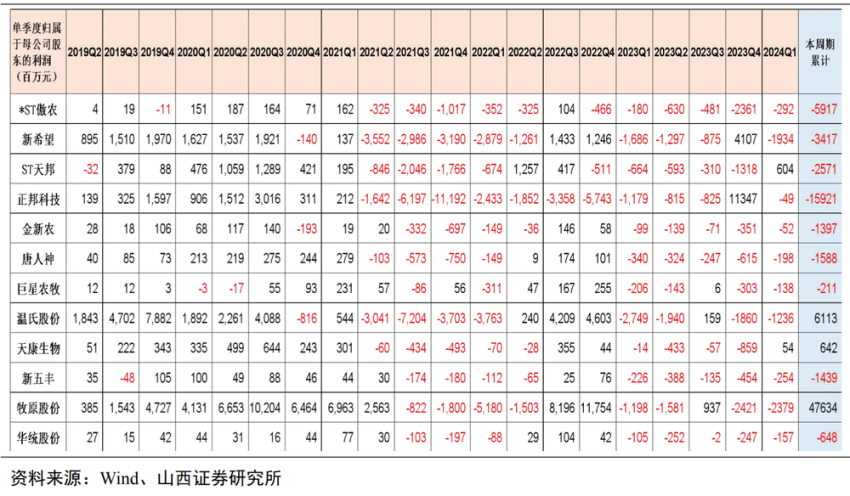

截至2024年一季度末,只有温氏股份、牧原股份和天康生物在本轮猪周期中实现了累计归属净利润为正值。而其他一些上市的生猪养殖企业,如ST傲农、新希望、ST天邦、正邦科技、金新农、唐人神、巨星农牧、新五丰和华统股份,在本轮周期内的累计归属净利润均为负值。

这些猪企在经历了多个亏损周期后,面临较大的财务压力,利润被侵蚀,资产负债表也受到一定损害。

截至2024年一季度末,多数上市猪企的资产负债率依然维持在较高水平,其中超过60%负债率已经成为行业的普遍现象。有6家猪企的负债率已超过70%,其中两家公司的负债率甚至突破了80%,处于令人警惕的高风险区域。

甚至,正邦科技、ST傲农和ST天邦这三家上市猪企已相继出现债务逾期和重整的情况。这在以往的猪周期中是少见的现象,表明本轮周期中的亏损和高负债水平给这些企业带来了前所未有的财务危机。

持续的深度亏损和高企的资产负债率对生猪养殖行业造成了双重压力,这直接影响了其融资能力。由于企业的资产负债表压力较大,银行和投资者对生猪养殖企业的融资意愿有所减弱,行业整体的融资环境变得更加紧张。

在这样的背景下,生猪养殖企业不再像以前那样大举扩张,而是更加关注财务稳健性,优先考虑如何修复财务状况,控制成本,减少债务风险。

也就是说,在资产负债表得到明显修复之前,生猪养殖企业难以进行大规模扩产。

而这种谨慎的经营策略在牧原股份上也有所体现。

03 牧原也在转变过去逆势扩张,如今在盈利周期选择稳健增长。

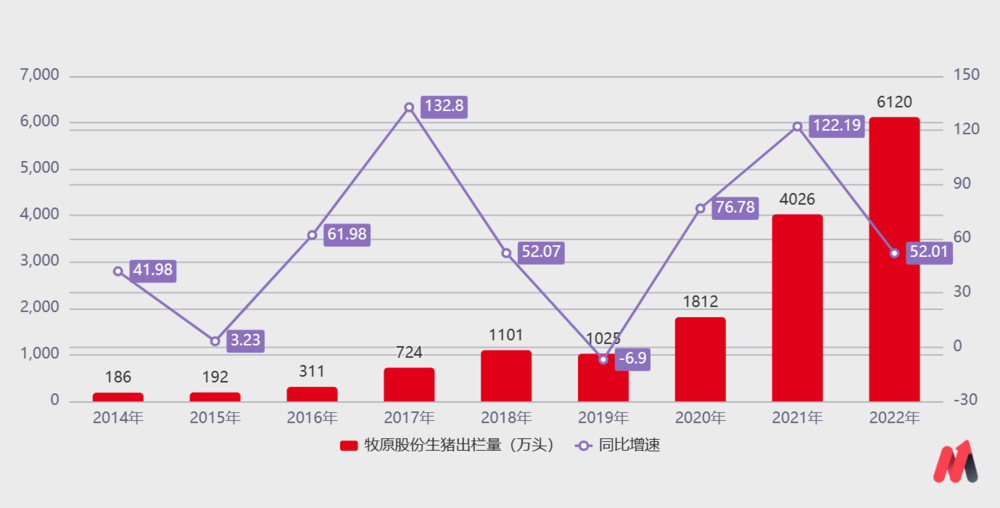

1992-2014年,牧原股份用了22年时间把生猪出栏规模从0头做到186万头,初步形成规模化;

2015-2022年,牧原股份开启了规模化扩张进程,除2019年受非瘟疫情影响,牧原股份生猪出栏量同比出现小幅度下滑以外,2015-2022年,牧原股份年出栏量持续扩张,由186万头增长至6120万头,涨幅接近30倍。

特别是在2021年生猪价格低迷时期,牧原股份依然选择逆势扩张,年内出栏量同比增长122.3%。

(数据来源:公司公告)

牧原股份靠着规模化成长,成就了“猪茅”,实现了巨大的市值增长。牧原股份成立于1992年,并于2014年在深交所成功上市,上市时市值仅有84亿元。截至2022年1月13日收盘,牧原股份市值高达2907亿,8年期间上涨了28.3倍,位列A股市场(剔除科创板)第7位。

不过,随着市场环境发生变化,牧原股份的经营策略也相应调整,开始放缓扩张步伐,聚焦成本控制。

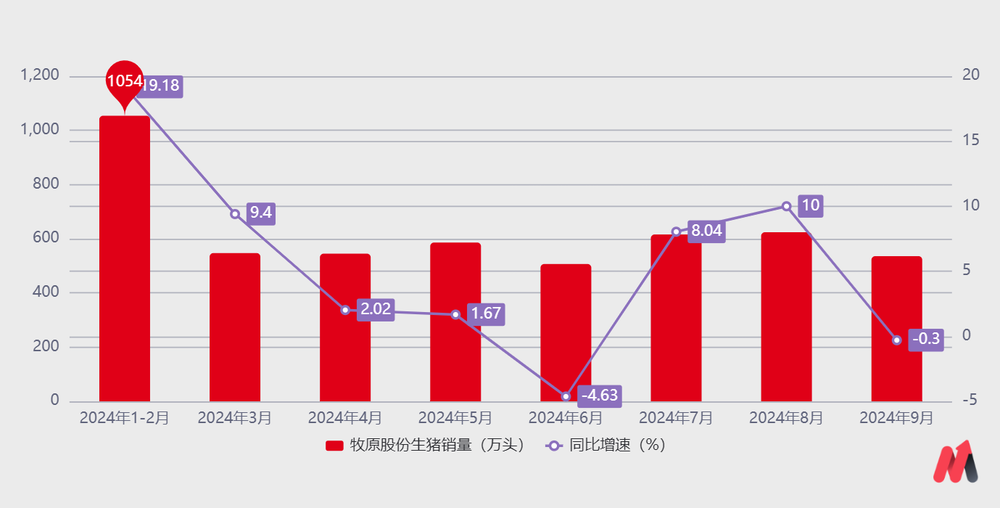

第一个变化体现在生猪出栏规模上,2024年以来牧原股份生猪销量增速几近停滞,甚至出现缩减。以2024年9月为例,牧原股份销售生猪535.8万头,环比下降了14.15%,同比则微降0.3%。

(数据来源:公司公告)

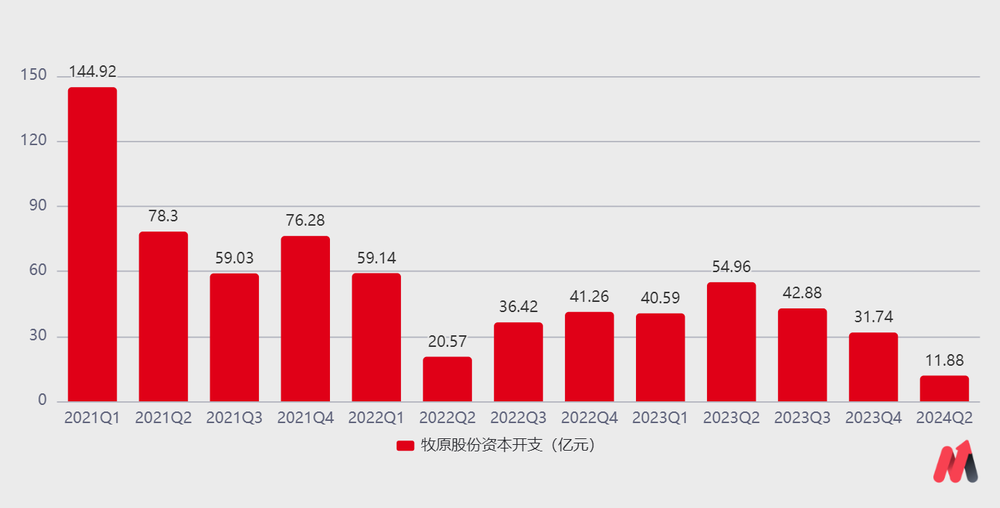

另一个明显的变化体现在资本开支缩减上。

回顾2020-2021年,非洲猪瘟的爆发导致猪价大幅上涨,这引发了大量资本涌入生猪养殖行业,推动了生猪养殖企业的融资和资本开支高峰期。

尤其是对像牧原股份这样采用自繁自养模式的大型猪企而言,维持规模化生产需要持续的大量资金投入。公司不仅需要自建标准化养殖场,还要雇佣大量管理人员和技术工人。这种模式对固定资产投资的要求非常高,因此在2020年和2021年融资环境较为宽松时,牧原股份通过大量融资支持了其扩张计划。数据显示,2020年和2021年的资本开支分别高达460.7亿元和358.5亿元。

随着猪价的下行以及融资环境的收紧,牧原股份不得不调整其策略,减少资本开支,放缓扩张步伐。

甚至,在二季度盈利周期下,牧原股份的资本开支不仅没有增加,反而缩减至11.86亿元。与此同时,牧原股份的资产负债率环比下降了1.78个百分点,显示出更为保守稳健的经营思路。

(数据来源:东方财富)

毕竟,随着猪周期的波动减弱,猪企的成长性将更多依赖于成本控制和运营效率,而不是依赖于市场价格大幅波动带来的短期暴利。

在这样的市场环境中,猪企的核心竞争力最终还是体现在养殖成本上。谁能够有效控制成本、提升生产效率,谁就能在利润微薄的情况下保持竞争优势。

牧原股份2024年9月生猪养殖完全成本略低于13.7元/kg,年底实现13元/kg的成本目标,更长期的目标是11元/kg。

尽管牧原股份在成本控制上有进一步改进的潜力,但在一个微利化的行业中,单靠成本控制并不足以大幅推升估值,牧原股份的天花板也因此受限,市场对其估值预期也应该适度降低。