2023-2024年,是食品品牌增长焦虑的年度。

国内市场似乎越来越卷,零售行业的折扣化改革也在倒逼着品牌变革;低价竞争让零售企业和品牌都疲于应对;新消费退热,让许多人怀疑“新消费已死”;渠道越来越细分,品牌似乎越来越难以适应...

然而,历史总是相似,被变革的领域会出现悲观的情绪,但是在新兴的领域里,总是会持续涌现出成功案例,市场的格局在缓慢又迅速间被重塑。

尽管总有人担心“经济下行”,“消费退热”,但是不管全球还是中国的经济,都是在持续增长。2023年中国GDP增速为5.20%,全年社会消费品零售总额实现了7.2%的同比增长,食品饮料行业实现营收10314.02亿元,增长6.99%。我们也总是发现有更多的品牌在逆势增长,更多的新兴企业在崛起。

显然,悲观的只是“情绪”,增长和市场格局重塑却是事实。此前,我也被这种情绪影响,不知道增长的方向在哪里,但是当我看了FBIF2024论坛200多个演讲话题,覆盖全球27个国家的100个逆势增长的品牌案例后,我非常兴奋。食品行业的创新没有止境。不管是国内内卷的市场,还是海外市场,仍然充满着机遇。

新消费没死,消费并没有都在降级。那些尊重和遵守商业规律的新消费活下来了,而且在引领着行业的增长与创新。

就像电影看得多了,知道剧情下一步会怎么演,品牌创新案例看得多了,就知道下一个10年、20年的增长在哪里。

一句话可以概括:今天,中国食品品牌面临的最大挑战是在国内饱和的市场里出爆品,第二大挑战是寻找新的增长渠道。

机遇却非常多。这篇文章结合案例总结出十大主要的增长方式:农产品品牌化、出海与全球化、找到下一个超级大单品、传统品类升级、高端化、去餐饮市场里找机遇、银发经济、做大乳品赛道里的小切口、高增长渠道、新技术的机遇等等。

01 农产品品牌化过去,中国市场极少有知名的农产品品牌,不管是水果、蔬菜、生鲜食品等,更多的是知名的品类。很多人与我有着相似的困惑:中国农产品的品牌化应该怎么做?

为什么总是有品类无品牌?是不是因为国情特殊,让中国的农产品标准化和品牌化很难实现?不过,这些所有“找理由”的困惑都会被一个个涌现出来的成功品牌打破。

有四个品牌是近年最成功的案例:一颗大番茄、黄天鹅可生食鸡蛋、十月稻田大米,以及方家铺子。

我敢大胆猜测,农产品品牌化是食品饮料行业在国内市场最大的蓝海。杨梅、草莓、桃子、苹果、梨、枇杷、玉米、地瓜等等,都有待品牌化。包括中国的茶叶,我相信也可以诞生众多至少百亿级的全球性品牌。

(一)一颗大番茄

其实,了解“一颗大”的案例,可以发现,中国部分区域或者品种的农产品标准化在早些年已经做得很出色。“一颗大”的母公司凯盛浩丰农业集团有限公司成立于2006年,但创始人马铁民于2002年就开始创业种菜,后来成为肯德基的供应商,并出口到韩国、新加坡。产品的标准化问题早就解决了。

一颗大品牌成立于2022年,一年多的时间内,品牌两度位居天猫618及双十一番茄品类TOP1;全平台产品复购率达到50%,短短几年就达到了年销售十亿。

一颗大成功的原因,就是典型的农产品品牌化。我认为一颗大品牌层面最核心成功因素有三个点:

1. 取了个好名字,简单好记;

2. 包装设计的升级,让番茄变成了时尚的消费品;

3. 销售渠道的变化,像普通消费品一样卖番茄,而不是当作农产品/蔬菜。

(当然,一颗大成功的背后有综合的因素,番茄是足够大的品类,这是成功品牌化的非常重要前提。而产品品质和标准化是根本因素。在产品层面,在我个人体验的所有番茄以及番茄汁中,一颗大都是最好的,也是让我有强烈复购欲望的。)

我也因此非常好奇是谁取的这个名字,背后果然有高人,是金枪大叔,知名广告人,红制作创始人岳华平(抖音有358万+粉丝)。

有个好名字,已经成功了一半!

2023年8月,一颗大™推出了配料只有番茄的100%番茄汁产品。这款产品成为贝拉和我最近频繁复购的饮料,贝拉是 6箱起买。

今年,一颗大™品牌创始人、凯盛浩丰集团董事长马铁民将在FBIF创业者论坛分享一颗大的案例:一年“双榜首”,一颗大™重新定义番茄品类。

(二)黄天鹅可生食鸡蛋

第一次接触黄天鹅是在华润万家超市,被它显著的陈列以及标语“引进日本38年、黄天鹅可生食鸡蛋标准”吸引。黄天鹅可能是把陈列做得最好的新消费品牌。“陈列是最好的广告”是东鹏特饮践行的理念,我感觉黄天鹅也是一个将陈列做到极致的品牌。

我成为黄天鹅的粉丝,也是因为“可生食鸡蛋标准”这样的理念。吃了这么多年的鸡蛋,几乎没有听说“鸡蛋”有标准。以前的好鸡蛋就是“土鸡蛋”,但是土鸡蛋基本上没有品牌(实际上有,但是从来记不住)。市场上就算卖“土鸡蛋”,作为消费者也无法辩论是否真实。

而黄天鹅最有意思的是,做鸡蛋的品牌,却取名黄天鹅,这让天鹅怎么想。不过,不管怎样,这个品牌名早就让人忘记去争论“黄天鹅”名字与鸡蛋本身的关联。显眼的黄色,以及名字,让人一次就记住了这个品牌。

鸡蛋同样是农产品中极其庞大的品类,中国鸡蛋市场有3000亿元的规模,但中国的鸡蛋市场是一个“有品类无品牌”的市场。黄天鹅通过开创新品类、新零售模式、生产标准化,成功塑造了高端鸡蛋品牌。品牌才成立于2018年,但在2023年就卖出了18亿元!

黄天鹅同样是定位理论的经典应用。2019年至今,歌辉战略作为黄天鹅的战略顾问,为黄天鹅提供战略服务。我认为最关键的策略包括:选择“可生食鸡蛋”而非“无菌蛋”作为品类名,初期聚焦目标消费者(如宝妈人群)启动;积极转型,以主流互联网生鲜平台为战略渠道全力发展线上;将终端展示媒体化(我作为消费者就直接被影响)等等。

战略选择的每一个细节,,最终都可能影响结果的成败。

歌辉战略创始合伙人周子玉将在FBIF2024营销创新论坛分享黄天鹅如何成为品类No.1。

(三)十月稻田大米

作为一个消费者,我已经吃了几十年大米了。从小到大,我以为大米就该那样了,最多买个五常大米,或者是泰国香米就算是消费升级。而买大米,最大的麻烦就是需要将重重的一袋大米从超市搬到家里,但是现在大不了就叫个外卖或者网购。如果有人说,想做个大米品牌挑战中粮和金龙鱼,估计会被人嘲笑。

听说十月稻田时,它的营收在2023年已经达到48.67亿,“2022年以来,十月稻田的市场份额达14.2%,成为综合性电商平台上大米杂粮类销售规模最大的公司,几乎是排名第二的3倍。”这确实挺令人震惊,大米居然还可以诞生一个挑战者品牌,并且还能卖这么多。

进一步了解十月稻田,我也被产品吸引了(立即下单)。

十月稻田在产品和消费者体验层面,有众多优势:

1. 鲜粮口感:稻谷带壳恒温储藏,控制稻谷香味、养分、水分的流失;

2. 物流便利:京东可以送货上门,便利消费者;

3. 小包装适合小家庭:产品包装容量有2.5kg、5kg等小包装(市面常见的是50斤、100斤装),适合人口少的家庭。

而在商业层面,十月稻田最大的成功在于抓住了“线上卖大米的空白”机遇。传统大米/粮食巨头几乎忽视了电商渠道,而能够成长为品牌,赢得消费者复购,却需要一系列的升级。

十月稻田创始人赵文君在接受《福布斯》采访时说:

“粮食行业的破圈特别难。比如大米的初加工,你做的好,别人做的也不差。要比竞争对手更好,就是需要在每个环节都更好。比如十月稻田的产粮、储粮、加工、服务、销售、售后。我们对同行业标准化是非常一致的,十月稻田除了品质之外,我们一直在做更加精细化。”

非常抱歉,原定出席FBIF2024创业论坛的十月稻田创始人王兵王总,由于临时有其他安排暂时无法出席,本文保留十月稻田案例。今年FBIF食品创新展的新品对接长廊,十月稻田有入驻点位(6.2馆1-21点位),欢迎大家前往现场看产品和交流。

(四)方家铺子东方滋补食品

方敏:“除了我老家以外,几乎没有人知道方家铺子。”

这是方家铺子CEO,也是第五代掌门人早前接受采访时说的话。

既然方总自己先说了,我就不用客气了。贝拉向我推荐方家铺子时,我也没有听说过,但是贝拉强烈推荐,因为她经常购买,所以我就去调研了。我也问了周围的几位同事,他们也确实没有听说过。

当我在京东上搜索方家铺子时,我感到有些惊讶。有几十个链接的评价超过400万条和200万条,这是一般中小品牌难以企及的数字。

我也才知道,方家铺子已经连续六年成为全网南北干货品类TOP1品牌,并且,就在2024年,商务部授予方家铺子“中华老字号”的称号。

它的另一个特别之处是,前面展示的3个案例:一颗大、黄天鹅、十月稻田,基本上是单品类品牌,而方家铺子是全品类品牌。方家铺子销售的产品,都是生活中非常熟悉的品类,比如莲子、绿豆、冰糖、卤料包、红小豆、银耳等等,这些在超市里也非常常见。我印象中,这些产品过去基本上都是散装的,有品类,无品牌。现在“意外发现”了方家铺子,令人惊喜。

特别有意思的是,之前在我的脑海里,“农产品的品牌化”的愿景就是一个品牌代表着一个品类,一个个品类都将被品牌化,涌现出无数的品牌。

但是看到这么多方家铺子售卖的干货后,我的想法动摇了。如果每一个品类都有一个品牌,消费者也记不过来。有可能一些大品类会被品牌化,但即使如此,无数的小品类也会给全品类品牌留下足够的空间和时间窗口。当消费者需要购买一系列南北干货、粮油米面、滋补健康等产品时,不可能每个品类都分别搜索一个品牌,最可能的还是选择一个信赖的品牌,购买它家的所有产品。

了解方家铺子,我非常认同其一些经营理念,也堪称经典:

1. 坚持利润3%(比小米还低,小米是整体硬件净利润永远不超过5%);

2. 五代传承祖祖辈辈专心只做1件事;

3. 能够做到五代传承,就是靠“童叟无欺,诚信经营”:价格合理,食品安全;

4. 注重与农户的合作关系,帮助农户提升种植技术和生产质量,推动农产品的科技含量提升;

5. ......

方家铺子始创于1906年,专注于东方滋补食品,主营高端滋补、南北干货、滋补代餐、滋补零食、滋补冲饮等产品。直到方敏在2006年回国以后,才开始做零售,并对产品进行了升级,现在基本囊括了“大米、杂粮、干货、轻滋补品、休闲食品”等几大类。根据其公司介绍,服务超过1000万家庭,产品出口港澳台地区和东南亚国家。

另外,我发现方家铺子在亚马逊、Weee!、亚米网、Shopee、Lazada等海外网站上均有售卖。非常期待中国的东方滋补品牌能成长为全球性的巨头!

我一边了解,一边下单了。

02 出海、全球化食品重要增长的机遇是在新渠道中,对中国企业而言,当前最大的增长渠道是出海。不管是以人口还是以GDP来衡量,海外市场的体量相当于中国的4-5倍。出海应是中国食品企业未来最大的增长机遇。有不少品牌早在海外成功掘金,2023年,蒙牛在海外营收就已经达到42.8亿,洽洽的海外营收达到了近6亿。

相比于出海,“全球化”是中国企业未来要面临的更大课题,好消息是有不少榜样!

(一)雀巢:全球本土化

雀巢是一家真正全球化且本地化的企业。中国食品企业的出海与全球化,或许最值得学习的案例是营收超过7000亿的雀巢。

雀巢拥有超过2000个品牌,包括雀巢咖啡、Nespresso(浓遇咖啡)、徐福记、惠氏、太太乐、奇巧、优活等多个价值10亿美元的品牌。

总部位于瑞士的雀巢,瑞士市场的营收占比约为1%。2023年,雀巢大中华区净销售额约为436亿元人民币。在Food Engineering连续发布近20年的全球食品饮料百强榜中,雀巢几乎从未失去过榜首。

雀巢的发展壮大成为全球最大食品企业,包含了多次重大的技术与产品创新,以及积极的全球化和优秀的并购管理。

我认为雀巢历史上三个最重大的创新是婴儿产品、速溶咖啡和Nespresso(浓遇咖啡)。1867年,雀巢创始人亨利·雀巢推出了“farine lactée”(奶麦粉)婴儿产品,解决了无法进行母乳喂养的婴儿的高死亡率问题。1938年,雀巢推出了世界上第一个速溶咖啡品牌Nescafé(雀巢咖啡),即溶咖啡迅速风靡全球。1986年,雀巢推出了高端咖啡胶囊系统Nespresso(浓遇咖啡),彻底改变了家用咖啡机市场,让每个人都能像咖啡师一样做出咖啡。这些创新改变了人们的生活方式,并极大推动了雀巢的发展。

这些产品创新几乎改变了大部分人的生活方式,持续的创新也极大推动了雀巢的快速发展。

雀巢的重要并购包括1947年收购Maggi进入调味品市场,1988年以45亿美元收购Rowntree Mackintosh获得Kit Kat等品牌,2018年与星巴克达成72亿美元的分销协议,1999年收购中国调味食品企业太太乐,2011年以17亿美元收购中国最大糖果制造商徐福记60%的股权,以及2012年以119亿美元收购辉瑞营养品部门,进一步巩固其在婴儿营养市场的地位。

雀巢的并购大多数是非常成功的,主要归功于其清晰的战略原则、优选管理良好的并购标的、灵活的“集中-分散型”管理模式以及合理的资源嫁接。通过不进行敌意收购、帮助被并购方成长以及利用自身强大的资源,这些策略确保了并购后企业的稳定发展和市场竞争力的提升。

持续的产品创新、良好的并购策略与管理、深度的本土化,这些都是非常值得其他食品企业学习的地方。

雀巢集团执行副总裁、雀巢大中华大区董事长兼首席执行官张西强将在FBIF2024全体大会分享,话题是:

“雀巢:更本土化,所以更全球化”

巨头如何做全球生意?入华30余年,雀巢中国扎根本土市场、持续聆听当地消费者、拉快研发上新速度,连年保持高速增长。全球化的下一步是“多元本土化”,而这马上要被雀巢实现了。

(二)艾雪:东南亚掘金

2023年,蒙牛在海外营收就已经达到42.8亿。其中的主力之一就是艾雪。

了解了艾雪,太厉害了。艾雪成立于2014年,创始团队成员均来自蒙牛。短短八年内由中国团队白手起家,艾雪成为东南亚冰淇淋第二大品牌、印尼的第一品牌,产品销往印尼、菲律宾、越南、老挝等国家,更以60%的全渠道复合增长率领先印尼市场。

艾雪在八年内实现了60倍增长,成功的秘诀在于:

1. “无主之地,空白优先”:艾雪避开了竞争激烈的现代渠道,率先抢占空白市场,选择印尼低收入家庭常去的社区便利店,通过亲民产品迅速占领市场,实现差异化竞争。

2. 团队精神:艾雪的初创团队大多来自中国,他们每天背着20公斤的冰淇淋箱,走街串巷进行市场调研和试销。这种精神,是艾雪成功的重要基石。

3. 产品、渠道、营销齐头并进:艾雪推出符合当地口味的创新产品,免费提供冰柜覆盖社区,赞助亚运会和世界杯提升品牌知名度。

4. 深度本土化经营:艾雪推行本地化策略,90%以上员工为本地人,提高市场反应速度。

艾雪的成功为中国食品企业出海提供了宝贵经验,并且也做到了全球本土化。蒙牛与艾雪野心勃勃,在蒙牛的2023年年报里写着:“蒙牛和艾雪一同树立追赶‘亚洲第一’的新经营目标。”

在FBIF2024,新加坡Aice艾雪集团总裁王嘉成将在渠道创新论坛分享:

印尼TOP1:艾雪与东南亚消费者的双向奔赴

东南亚市场作为全球增长最快的地区之一,其中产阶级人口在2020年也达到了2亿,占比约1/3。与中国相近的地理位置、消费文化,TikTok、Shopee、Lazada与电商配套服务的快速发展,以及RECP协定下稳定的贸易环境,让其成为众多中国品牌出海的第一选择。

Aice艾雪只用8年时间就成为了东南亚冰淇淋行业传统渠道第一、全渠道第二的冰淇淋品牌,稳居印尼市场份额第一,产品市场已覆盖印尼、越南、菲律宾、柬埔寨、老挝、东帝汶等国家。艾雪与东南亚消费者如何达成这场双向奔赴?

(三)日本龟甲万酱油:走进印度,讲中华料理的故事

全球调味品行业增速大约在4.9%左右,而印度市场年复合增长率为7.3%。印度市场将是全球调味品品牌垂涎欲滴的新蛋糕。

酱油出海最成功的案例莫过于龟甲万。龟甲万酱油已在100多个国家和地区得到普及,而其中就包括印度市场!在印度推出两年多后,龟甲万酱油就在30多个城市实现了销售额的稳步增长。

FBIF伙伴问龟甲万高层,你们怎么在印度做生意的呀?他说他们在印度厨房讲中华料理的故事,然后卖给他们日本酱油,真的太要命了。

中国品牌听到这样的故事,是不是应该感到兴奋。至少,中国产品全球化这件事,包括龟甲万、三得利、必品阁等日韩企业都帮中国企业先走了趟路,证明了可行。

酱油发源于中国,由“酱”演变而来。但中国酱油品牌大多处于激烈的竞争当中,出口海外的酱油也仅仅是作为“soy sauce”存在,品牌概念几乎没有。而且,在海外消费中国酱油产品的消费者多数不是当地居民,而是华人和中餐馆。

那么龟甲万是怎么做的呢?我们先来看一下出口北美的案例。

龟甲万在美国市场成功的原因包括:

通过高关注度广告迅速提升品牌知名度。1956年,龟甲万在美国大选日投放了高关注度的电视广告,这种违和感强烈的广告吸引了数百万美国观众的注意,迅速提升了品牌知名度。

龟甲万将酱油重新定义为“由大豆天然酿造的调味品”(我划重点),并针对美国人口味减少咸度、增加甜度。推出了适合美国人喜好的照烧酱(teriyaki sauce),并根据市场需求不断推出创新产品,如菠萝口味的照烧酱、低盐酱油、无麸质酱油等。

但我觉得前两点是最重要的。

2020年,龟甲万进军印度市场,开拓模式与早期进军美国的模式相似度很高,通过与当地美食的结合来推广酱油。北美作为一个文化大熔炉,对各种文化及其饮食都十分包容,但当龟甲万想要走进具有强烈饮食特色和文化信仰的香料大国——印度,还需要一位关键人物。

这位关键人物就是——小里博栄(Harry)。Harry与龟甲万的故事开始之前,已经在印度传播日本饮食文化长达14年之久。他不仅对印度饮食文化了如指掌,也了解如何将日本饮食文化更好地融入印度市场。

18年前,Harry创立La Ditta,致力于在食品和文化领域搭建印度和日本之间的桥梁。他制定了一套龟甲万进军印度的战略,选择用印度中餐推广日本酱油。仅仅推出29个月,就在印度30多个城市实现了销售额的稳步增长。

今年,龟甲万印度代表兼董事兼La Ditta Singapore创始人小里博栄(Harry)将在FBIF调味品论坛分享:【出海】非一日之功——日本饮食如何走进印度?

03 找到下一个超级大单品大部分流行的产品和口味,在推向全世界之前,已经在某个地域里流行,这印证了一句话“民族的就是世界的”。比如,椰子水来自热带地区,可尔必思的灵感最早源于蒙古传统的白色液体状酸乳,还有来自印度的咖喱,起源于中亚和东欧地区的酸奶,等等。

正因此,是去“找”,而不是去创造流行的口味。许多创业者和创新者试图“创造”一个流行的产品,屡次失败后,才找到真正的方向。就算是马斯克,他在所有创业领域——火箭、汽车、太阳能等,都是在原有行业基础上革新升级,而不是发明创造全新的事物。乔布斯、雷军也没有发明手机。

在食品饮料行业也是如此。有太多的案例,是找到后,再改良创新,然后去“放大”!

在这里,有太多经典的案例。

(一) 疯狂的“柠檬”

要说饮料行业里当下最热门的口味,应该就是柠檬了。但是,在中国市场“发现”柠檬,却并不是一步到位。最有代表性的创业案例,或许就是柠檬果汁品牌“柠檬共和国”。

1. 柠檬共和国:果汁在中国找到新方向

柠檬共和国品牌诞生于2020年,成立于疫情,也成长于疫情。2023年第一季度首次实现盈利,2023年营收超过2亿。柠檬共和国是少数聚焦于单个品类的果汁品牌,而我认为这样的做法是最正确的。

许多果汁企业在探索中国果汁市场的方向。我以前也很困惑,中国的果汁市场可能要等两个条件的改变才有大的突破:一个是消费习惯的改变(习惯早餐喝果汁),一个是中国人均收入的提升(更多人消费得起NFC与HPP果汁)。

此前普遍的一种观点是中国的饮食习惯与欧美的饮食习惯有差异。在欧美国家,果汁更多是在就餐场景饮用,但中国的消费者缺少这样的习惯。我甚至还认为,未来果汁的突破可能有待于在技术上实现减糖但不降低甜度(请参考本文第十条,果汁也0糖)。

这种认知,像极了在2019年及之前对奶酪的认知:中国人不习惯吃奶酪,奶酪的最大场景是在西餐厅。直到奶酪博士把奶酪做起来。

大部分的果汁品牌,选择的路径是推出多种类型的水果果汁产品,而柠檬共和国却选择一条相反的路,聚焦在柠檬一个口味,做成了,才让我意识到,果汁市场同样遵循着爆品的逻辑,最大市场是在柠檬。此前,其实包括柠檬共和国创始人Simon(耿少孟)在内都没有找对方向,在做柠檬共和国之前,Simon在英国果汁品牌Innocent公司实习了3个月,后来回国后在果汁饮料行业探索了8年(前2次创业都失败了)。

柠檬共和国成功的逻辑是非常合理的,我从Simon过往的分享中提炼几点我觉得最重要的:

(1) 柠檬这个口味在全中国和全世界都是第一的口味,市场规模足够大;

(2) 柠檬具有成瘾性;

(3) 口感要有差异化,现在要做就是做有 1000 人骂还有 1000人爱的产品,这样才有可能成功。把糖酸比下降 20%;

(4) 抓住线下渠道的洼地:冷链;

(5) 柠檬是一个需要稀释才能喝的东西,所以它就比一般的 NFC 要便宜一些;

(6) ...

确实,雪碧是全世界最大的柠檬汽水品牌,柠檬是一个已经被验证过的品类。在新茶饮里,“柠檬”应该是近年最火爆的果茶类型。市场在处处验证着这个逻辑。我觉得,其实最重要的一点就是“最大的市场”,创业最容易成功的机会就是在已经被市场验证过的赛道里,然后换个场景再造一遍,不要试图自己创造一个产品,就要卖给全世界。

柠檬共和国找到了柠檬方向后,基本上所有的产品创新都聚焦在柠檬领域,有小青柠汁、柠檬芭乐气泡果汁、冷榨柠檬液,还有最近推出的让我疯狂复购的奶白&柠檬。

2. 柠檬:年轻新茶饮品牌共同的选择

前面提到,果汁品牌柠檬共和国成立于疫情(2020年),也成长于疫情。

而柠檬向右和柠季手打柠檬茶这两家新茶饮品牌更年轻,都是成立于2021年,同样是成立于疫情,成长于疫情。同样非常有意思,新茶饮已经足够内卷了,但聚焦柠檬赛道,仍然有巨大的成长机会。

“根据美团《2022茶饮品类报告》显示,2021年柠檬茶产品销量及销售额增长迅猛,同比增长一度达到400%上下。这一年堪称柠檬茶品类的集中爆发期,我们今天耳熟能详的柠檬茶品牌大多于2021年前后成立。”似乎是所有人都在同一时间发现了柠檬的秘密。

(1) 柠檬向右

柠檬向右成立于2021年,为什么选择了内卷的新茶饮赛道?

柠檬向右创始人兼CEO徐柏鹤在接受36氪品牌主理人采访时,他的回答是:

“原来我们有个团队在东南亚做鲜奶茶,因为疫情回来之后就想做一些新的事情。考察国内市场后发现,奶茶不太符合健康的消费趋势,相比之下柠檬茶要好一些,又比较清爽,主打一个健康。一人一天喝两三杯没什么负担。再加上当时上海还没有做柠檬茶的品牌,综合考量之后就选择了柠檬茶赛道创业,打造上海本土柠檬茶品牌。”

柠檬向右成立两年门店数突破150家…

柠檬向右也是我和贝拉为数不多还高频复购的新茶饮品牌,冰爽柠檬味确实刺激酸爽,喝起来也更没有负担,而柠檬向口的品质一直很好。之前,对柠檬向右几乎不了解,但我已经不知不觉中选择了成为忠实用户。

徐柏鹤是柠檬向右最大的产品经理,亲自把控每一款产品的研发,他对产品、原料非常熟悉。我作为消费者,有这样的产品经理,我很放心。

(2) 柠季手打柠檬茶

关于为什么选择“柠檬”,另一家连锁柠檬茶饮品牌柠季手打柠檬茶的创始合伙人汪洁给出了更清晰的答案。

从巨亏3000万元到狂卖1亿杯,柠季创始人汪洁谈「柠季速度」

先回答一个问题:为什么选柠檬茶?

机缘巧合,当时正好认识了我的合伙人傅傅,一个酷爱时尚的98年小朋友,学艺术的,喜欢弹钢琴唱歌,在柠檬茶的原产地广州上了六年学,对柠檬茶的感知很深。

我和傅傅去广东考察时发现,柠檬茶历史久远,抗周期能力强,是一个「前十年存在,后十年也不会消亡」的优秀细分品类。

但「遍地都是」的柠檬茶,却因为口味酸涩,始终走不出广东。

当时我们就想,如果对柠檬茶的酸涩口味进行改良,把口味的普适度、标准化提高,那么柠檬茶是不是有机会,突破区域阻隔,走出广东,甚至走向全国?

2021年2月8号,长沙南门口,一间只有3平米的柠季手打柠檬茶店,正式开业了。店虽小,但业绩一路爬坡,日流水很快卖到1.5万——店爆了。

我觉得,前述的原因,更好地印证了“找到下一个超级大单品,再将其引爆”的逻辑。对于创业者来说,不仅要选择好品类,还要抗周期,谁也不想只是追了个热点,几年后就消失。

柠季的增长更为迅猛,截至2024年4月,拥有门店2000多家。2021年7月,柠季完成数千万A轮融资,投资机构为字节跳动和顺为资本;2022年1月,完成数亿元A+轮融资,投资机构为腾讯,老股东超额认购。

柠季的成功,首先在于选择了正确的赛道,但更厉害的其实是汪洁极强的“组织能力”。柠季可能是近年来新兴创业公司里组织能力最强的公司。

柠季手打柠檬茶创始合伙人汪洁将在FBIF创业者论坛,分享关于组织与人才建设,话题是:从0到近3000家门店,柠季打造企业“人力银行”。

(二)柚子味:下一个“柠檬”

在2023年9月,我们在规划FBIF2024议题时,因为柠檬在近年大热,果汁行业好不容易找到一个爆品赛道。当时我就提出一个疑问:下一个“柠檬”是谁?

这个问题是许多创业者和创新者共同的疑问。谁都希望自己率先抓住最大的热门,开创并主导新品类。现在有了一个答案:柚子!

在果汁或者新茶饮中,柠檬因其清爽、健康而大受欢迎,历史亦证明其具有极强的抗周期性。而现在看来,柚子也是如此。

天喔茶庄的蜂蜜柚子茶一直是很多人喜爱的饮料,而最近海底捞在门店里提供的三重柚香冰饮,越来越受欢迎。现在我和贝拉去吃海底捞必点三重柚香冰饮,我还强烈推荐给同事。

而且,另一个令人非常惊奇的发现是,美国有多个品牌在最近几年也推出了柚子饮料产品,Yuzuco更是看上去像“美国版的柚香谷”。

但是,今天的主角是柚香谷。

柚香谷双柚汁(2023年7月改名宋柚汁)是在2021年6月才上市的产品,2023年销售额已经达到6亿,两年销售额突破11亿。又是一个极速增长的品牌!柚香谷的火热,也带动了大量品牌推出柚子汁产品。

然而,浙江柚香谷控股股份有限公司早在2015年就成立,先种柚子,至今已有9年。

作为一个从小就爱吃柚子,并且家里种过柚子的福建人,此前,我一直很好奇,橙子做成了各种各样的饮料,为什么没有人把柚子做成各种各样的饮料呢?

以后这种问题可能不用再问了,答案很明确,就是看有没有人把它干出来。另一个是,如果是地域流行的产品,也极有机会流行到全国和全世界,同样是看有没有人以合适的方式将产品做出来,推广出去。

柚子相比橙子、橘子,没有那么甜,颗粒更大,口感也更好,是我最爱吃的水果之一,做成饮料,我同样会喜欢。

(特别说明,柚香谷所种植的柚子是香柚和常山胡柚。香柚(YUZU),有1300年历史,原产中国,风靡日本,2015年被柚香谷引种回国,归根在浙江常山柚香谷。常山胡柚有600年栽培历史,是天然杂交的柑橘品种,原产于浙江省常山县。)

柚香谷推出的宋柚乳酸菌,我个人也是非常喜欢。

然而,柚香谷成功的故事,不仅是赛道选择的成功,更是一个深度扎根供应链、用心做产品的故事。这样的品牌护城河非常高。如果不在供应链一端与其比拼,估计很难再挑战到柚香谷的地位。柚香谷已经逐渐有了品类“第一”的心智,并且拥有将品牌势能向全国扩大的潜力。

柚香谷总经理韩秀峰将在FBIF2024饮料创新论坛分享:从品类到品牌:宋柚汁2年破11亿的启示。

(三)姜味汽水、姜茶、姜味零食

我个人一直非常看好姜茶和姜味汽水的潜力。在中国市场里,有大量等待被挖掘的心智资源,然而,有着广泛心智基础的品类很少。王老吉已经占领了凉茶,今麦郎占领了凉白开,望山楂初步占领了山楂……还有什么是未被占领的?

我最先想到的就是姜茶和姜味汽水。为什么?因为中国人会认同姜茶具有“暖身”作用。之前在浙江千岛湖漂流,结束后,有很多人向刚漂流上岸浑身湿漉漉的游客推销姜茶(开水现泡),几乎所有人都买了,包括我也被带着喝。喝完后感觉身体确实更暖和了。当时那场景,我很震撼,原来这么多人接受姜茶,就想着为什么没有人推出姜茶饮料呢?

有意思的是,在全球范围内,许多国家的消费者也认同姜的健康价值(由于对真正的营养/药用价值方面未作了解,此处不下定论,仅作品类机遇探讨)。

在英国,姜茶也备受欢迎,许多人认为它有助于缓解感冒和消化问题。在澳大利亚,姜啤酒是一种常见的饮品,既可以直接饮用也可以作为调酒的一部分。美国人则常常在日常饮食中加入姜,不仅用于烹饪,如在炒菜和汤中添加姜片,还喜欢喝姜味汽水和姜汁饮料。在印度、日本、韩国、泰国和墨西哥,姜要么加入饮料,要么加入烹饪中。别忘了,全球最知名的姜产品可能就是姜饼人(Gingerbread)!

这也意味着,姜味有着全球性流行的基础。而我更看好的是姜味汽水,毕竟姜的好处、姜的微辣和气泡,有三重的刺激,消费者会更容易被吸引。

前述的原因,或许解释了为什么Bundaberg Ginger Beer(宾得宝姜汁啤酒,并非啤酒,实际上是含气干姜汁饮料)在澳大利亚深受当地人喜爱,并逐渐流行到全世界。

可能很多国人还不知道宾得宝,宾得宝是澳大利亚的国民饮料,早就风靡澳洲。目前,宾得宝已经销往全球60个国家,年营收达到15亿。

现任澳大利亚总理安东尼·阿尔巴尼斯在宾得宝新工厂揭幕仪式上曾说:“姜汁啤酒是96%澳大利亚人都知道的饮料,宾得宝也是澳大利亚的标志品牌。”

坚持64年手工精酿的澳洲匠心老品牌宾得宝,占据了澳洲市场份额的第一,其姜啤口味更是家喻户晓。短而粗的玻璃瓶更是其标志性的形象。

我是在2017年去斐济旅游时第一次看到Bundaberg(那时候应还没有中文名),在热带炎热的天气里看到冰柜里的Bundaberg汽水,瞬间被吸引了!在斐济时,我还不习惯姜汁汽水,主要喝的是葡萄柚、血橙味汽水。现在再尝姜汁汽水,感觉果然还是更上头,更经典。

Bundaberg首席客户官Michael Stacey将在FBIF2024饮料创新论坛分享:宾得宝:从澳洲第一的姜汁啤酒到风靡全球的“精酿”汽水

(四)可漾红豆薏米水:年增长超150%

红豆薏米水在中国人心中有着良好的认知基础,是餐饮和日常生活中的常见饮料。这也给我们带来了一个重要的启示:包装食品饮料可以在餐饮领域寻找更多的灵感(可以参考后文的“在餐饮市场中寻找机遇”版块)。

可漾是瓶装红豆薏米水的首创品牌,自2018年一经推出,便迅速走红。后来,元气森林的元气自在水加入,使得该品类变得更加热闹。

可漾,作为中和食品的C端品牌,2023年的增长率超过了150%,并且获得了沙利文授予的红豆薏米水品类首创者以及市场销量第一的地位认证!

可漾饮料是中和食品旗下的饮品品牌。中和食品从2002年开始红豆水的研发,并历时10年,于2018年推出了第一款红豆薏米水。这也是食品行业第一瓶无沉淀红豆薏米水,同时,可漾拥有红豆水萃取提纯技术专利。

可漾在产品上具有显著的优势,这与其长期的积累和创新精神不无关系。可漾创始人王钟和从2003年开始从事红豆食品生产工作,在专注红豆馅料生产的同时,持续探索,后来将目光投向了红豆水健康饮品领域。

可漾C端品牌的打法很成熟,成功并不是偶然,需要专业。

其成功的核心要素:

第一:聚焦(也是最重要的)

在可漾升级前,其产品矩阵包括红豆水、红豆薏米水、红豆牛蒡茶、五红汤和绿豆汤等,但调研显示红豆薏米水具有明显优势,在国人心目中有更高的健康认识,因此可漾聚焦于打造红豆薏米水。

第二:强化领导地位

通过专利和市场地位认证,强化品牌领导者地位。

第三:重新设计品牌视觉形象

从视觉上提升品牌识别度和吸引力,看图就知道有多重要了。

这三样,再加上传播触达,我已经会买了。

可漾在C端的突破,也同样证明了供应链企业的优势。作为供应商企业,懂产品,再掌握面向C端品牌的方法,显然具有更强大的竞争优势。

可漾创始人王钟和将在FBIF2024饮料创新论坛分享:年增长超150%!可漾是如何重塑品牌走向C端的?

题外话:

成功的B转C品牌,往往离不开一家专业的营销咨询 / 策划公司的帮助。一颗大与金枪大叔合作、逮虾记与小马宋合作、四只猫与华与华合作、可漾与卫高品牌战略咨询合作,这些合作帮助B端品牌迅速掌握了C端的品牌运营方法。

(五)魔芋里有增长“魔法”

根据君屹资本的《魔芋研究报告》:

2020年中国魔芋整体市场规模已经突破400亿元,近十年年均复合增长率达到了26%。

2020年,日本人均魔芋产品年消费金额为70元,相比之下,中国人均年魔芋产品消费金额仅为7.6元。中国的魔芋市场具有极大的增长潜力。

近年来,魔芋市场上最大的两个玩家应该是卫龙和盐津铺子。

魔芋爽是卫龙开创的新品类,灵感来源于四川火锅中的魔芋豆腐。十年内销量超过67亿件,年销售额超过10亿元人民币。卫龙在辣条之外,成功再造了一个大单品,并且定义了一个新品类。

盐津铺子不甘示弱。盐津铺子凭借量贩零食迅速崛起,并且在产品创新上动作迅速。2023年,盐津铺子推出了片状魔芋素毛肚,同样开创了新品类,并欲将"大魔王魔芋素毛肚"打造为行业领导品牌。

2023年,盐津铺子以"大魔王"为代表的休闲魔芋零食销售额同比增长84.95%,达到4.76亿元。

消费者对健康、口味和口感的更多追求,让蛰伏千年的魔芋终于被"挖掘"出了更多潜力。这个本身无色无味的小"透明",已经变成零食市场最亮眼的存在。它在果冻、魔芋爽、素毛肚等领域崭露头角。

此前我也对魔芋零食跃跃欲试,但由于不能吃辣,幸好片状魔芋素毛肚有麻酱涮肉味(微辣),可以让我也能放心享用!辣和不辣的产品都有广泛的受众。

04 传统品类升级:巨大的蓝海如果你发现自己已经不再喜欢某一类食品,作为创新者的你,是时候去颠覆传统了。谁说吃糖果一定会有负担?谁说醋和吐司一定是一成不变、平庸的味道?

(一)日本甘乐:下滑的糖果市场里逆势增长

近年来,日本糖果的整体销量呈现下滑趋势,而甘乐(Kanro)却能够逆势增长。

我访问了甘乐(Kanro)的官网,就出不来了。

父母一定经常告诉你要少吃糖!

但是看到这些诱人的图片,你还会听话吗?我不听!

甘乐创立于1912年,拥有超过110年的历史,是日本第一大(不包括巧克力)糖果制造商。110年后,在"闻糖色变"的当下,甘乐在2022年实现了营收近13亿人民币,软糖市场占有率为15.9%,硬糖市场占有率更是高达20.4%,稳居日本糖果行业第一。

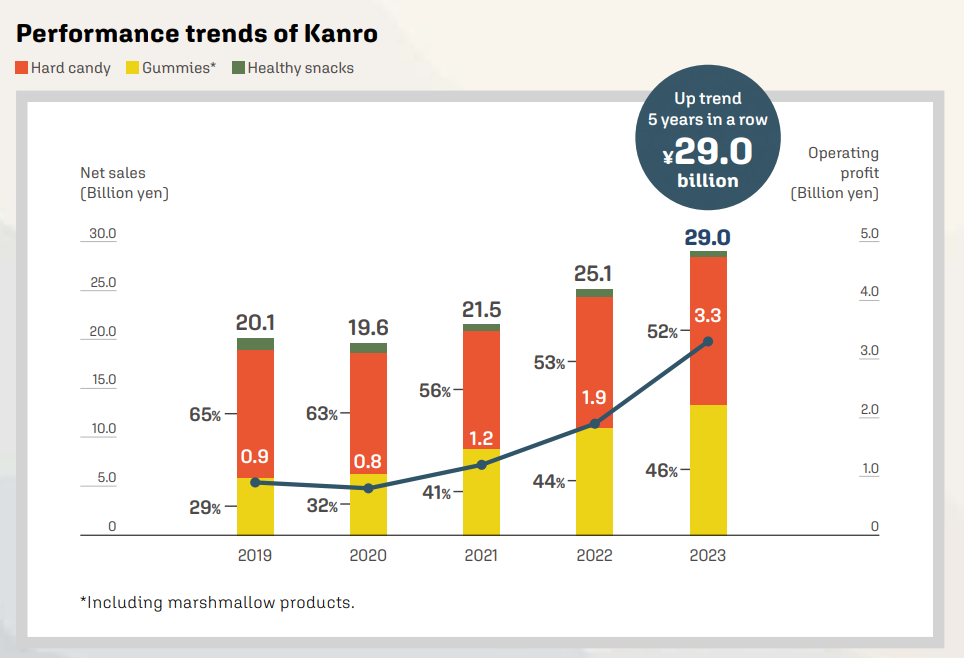

此处选取甘乐2023年报中的3张图,以展示其增长的逻辑:

甘乐的业绩近年持续稳健增长

2020年受疫情影响下滑

图片来源:甘乐2023年报

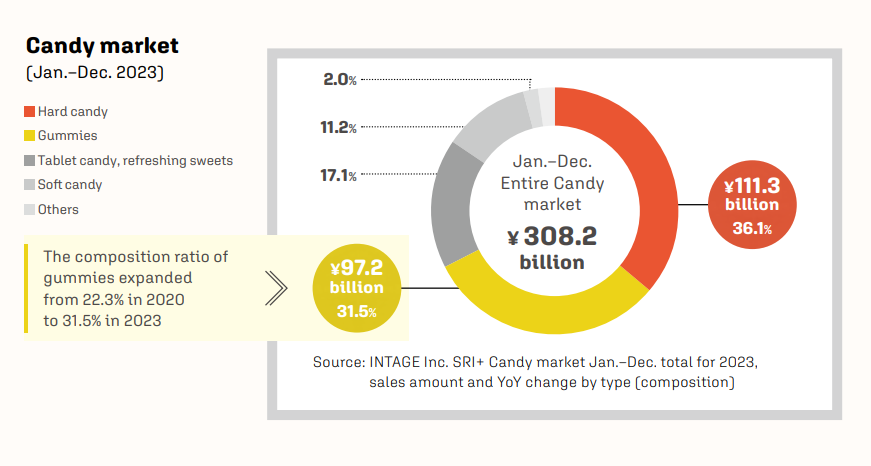

日本糖果市场品类分布

软糖(Gummies)从2020年占日本糖果市场比重的22.3%迅速上升到2023年的31.5%

图片来源:甘乐2023年报

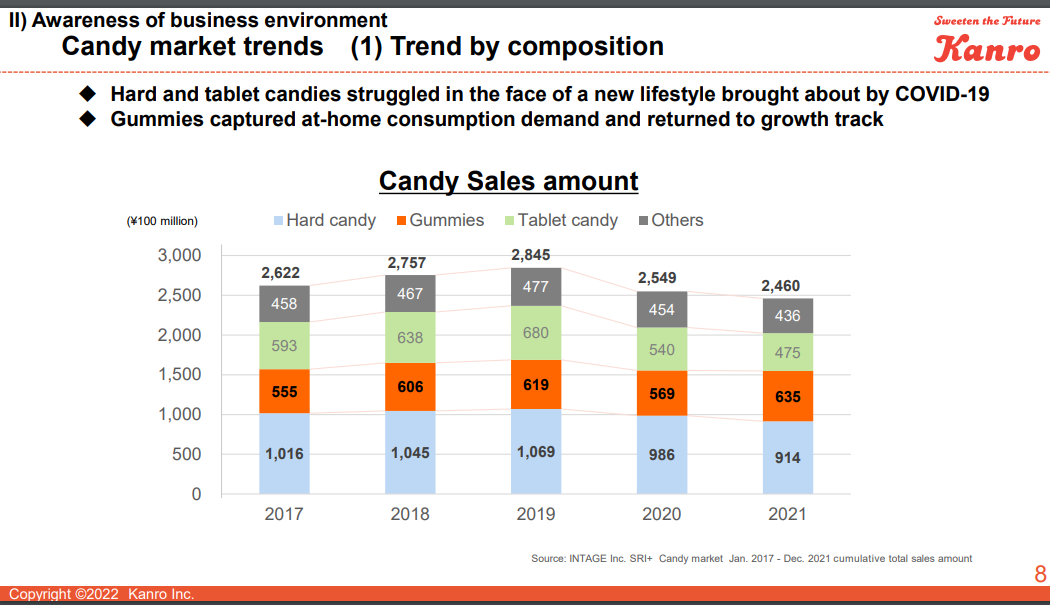

日本糖果销量总体下滑,软糖销量却逆势上扬

从甘乐(Kanro)年报的增长数据可以看出,其维持增长的一个非常重要的因素是抓住了品类迭代和升级的机遇。在日本市场,软糖(主要指果胶糖、果汁软糖,对应英文中的"Gummies",而非"Soft Candy")的市场份额从2020年的22.3%迅速上升至2023年的31.5%。与硬糖相比,软糖在日本市场是一个相对较新的领域,大约40年前才开始流行。预计软糖类别将继续保持增长的势头,并有可能最终成为日本糖果市场的主导类别,而硬糖的市场份额预计将持续下降。

甘乐(Kanro)洞察并重视了这一趋势,并持续增加对软糖生产的投入。这种策略调整也在甘乐的业绩回报中得到了体现。

硬糖和软糖部门是甘乐的关键业务板块,其中硬糖占其业务比重的51.9%、软糖占45.8%,在2023年分别实现了13.3%和24.1%的同比增长率。显然,软糖的增长率远高于硬糖。同时,值得注意的是,尽管增长速度较慢,甘乐的硬糖业务仍然保持着较高的增长。

甘乐硬糖、软糖、健康零食业务占比

其中硬糖占51.9%、软糖占45.8%、健康零食占2.3%

日本甘乐(Kanro)非常值得糖果企业学习,其准确把握行业变化趋势——软糖逐渐替代硬糖,是其能够穿越市场周期的关键。在硬糖市场整体下滑的情况下,甘乐还能在这个领域持续增长,这无疑是其不断精进和创新的结果。既能抓得住趋势,又能守得住基本盘。

日本甘乐社长兼CEO村田哲也亦将出席FBIF2024零食与烘焙论坛,分享:

112岁的甘乐如何用创新稳居日本糖果市场第一?

尽管糖果市场日渐回暖,糖果市场依然不好做。除了健康之外,糖果品牌还能用什么打动消费者?成立112年来,Kanro推出了多款“精准预判”消费者喜好的产品:与声乐学院联合开发护声润喉糖、与电竞选手共同开发BRAON能量软糖、注入空气的Marosh软糖、以梅雨季为主题推出水彩触感的三色渐变雨滴型糖果……凭借深刻的消费者洞察和强劲的研发实力,Kanro稳居日本糖果市场市占率第一!

调整硬度、添加功能、改变形态、洞察需求,Kanro用实力证明,只要够懂消费者、够会玩,依然可以用甜蜜,虏获全年龄消费者的心!

(二)Acid League:让年轻人吃醋

百年品牌们做醋,有自己的调性,那么年轻人做醋呢?看上面的图片是不是已经够吸引人,这竟然是醋,我快流出口水了。

Acid League 是一个加拿大品牌,它的故事是这样的:

2019年春天的一个明媚早晨,Acid League的食品科学家创始人,怀着对创新的执着,为喜爱酸味却厌倦传统口味的人重新发明醋。经过无数次实验,他们尝试了从烤椰子到蜂蜜旱金莲、金巴利和昆布等500多种不同口味,最终开发出一种独特的酿造工艺,生产出复杂、浓缩且风味如一的美味醋。这款醋成为未来数十种创新产品的基础。

用创新发酵技术生产出一系列未经高温消毒的活醋。自2019年创立来融资近1150万美元,年营收超过1000万美元。

Acid League 相继推出了百余种SKU。他们将产品融入咖啡、白桦茸、泡菜、茶等元素融入产品中,并添加了益生元和后生元,使得产品的功效成分拉满。Acid League 致力于给家庭厨师带来新的烹饪灵感,将美食享受与肠道健康融合,同时在风味和功能性上不妥协。

创始人Cole Pearsall对食品行业充满热情和探索精神,他热衷于研究未来食品的发展潜力以及全球饮食趋势。他在自己的LinkedIn介绍上写着:深入了解了中国、以色列和丹麦等国家的饮食文化,来研究与加拿大的不同,借鉴各地的优势。根据其LinkedIn介绍,他还在2016年作为交换生参加了江南大学的食品科学交流项目(看来与中国是颇有渊源)。

这位充满活力的创业者:Acid League联合创始人Cole Pearsall,将会来FBIF现场分享:千万美元营收:北美做醋有点“奇怪”但好卖

(三)爸爸糖:手工吐司

爸爸糖吐司面包,成立于2016年,已经连续多年蝉联中国手工吐司头部品牌,全国开出超500+门店。

我之前并不了解爸爸糖,爸爸糖是今年入驻FBIF新品对接长廊的创新品牌。由于是入驻品牌中第一家提交信息的,再加上被名字吸引(是不是和父爱酸奶有些相似),我就在饿了么(2024年4月27日)上购买试试,才发现爸爸糖是一家连锁门店,买了爸爸糖招牌吐司面包。

挺有意思的是,送货到家时是下午5点钟,快到晚饭时间,孩子们抢着要吃面包。我立马定规矩,现在只能吃一小口,不能吃一整片,因为要先吃晚饭,孩子们满口答应。

结果,我尝了第一口之后,自己却停不下来,连吃了两片面包,晚饭直接不吃了。我以为只是普通的面包,但我感觉第一次可以用“鲜嫩”来形容一款面包。以前吃过的面包如果让我感觉好吃,一般会有“新鲜出炉”的感觉,但没有想到吃一款面包可以当零食一样,会让人上瘾。

2024年5月9日,我观看了小马宋老师对爸爸糖创始人曹国亮的采访后,更加理解其为何能成功。

几点核心原因总结:

(1) 发现了被忽视的市场

吐司在传统面包店被视为边缘产品,这一市场缺乏拿出来就很好吃的产品,而爸爸糖选择“手工”方式切入,做含水率更高的吐司(这解释了为何吐司吃起来非常鲜嫩的原因)。

(2) 选择细分市场

爸爸糖选择了手工吐司这一小众细分市场,竞争小(曹国亮是从内卷的奶茶行业转到烘焙领域)。

(3) 吐司是面包里最大的品类

虽然吐司是细分市场,却是面包里最大的品类。中国人消费面包与吐司的需求正在快速上升。

(4) 规模化与品质的平衡

通过建立超级工厂和优化供应链,爸爸糖在保持手工制作优势的同时实现了规模化生产。

(5) 合作模式的创新

与益海嘉里和盒马等大型企业合作,利用其资源和渠道优势,实现产品的稳定供应和销售。爸爸糖把烘焙工厂开到益海的工厂里,节省了一系列成本,这真是天才的想法!

...

聚焦、选择大的赛道、产品优势、标准化、供应链优化等这些核心原因共同促成了爸爸糖在烘焙行业中的成功。

爸爸糖创始人曹国亮将在FBIF2024创业者论坛分享:靠手工吐司实现6亿营收,爸爸糖的逆势增长方法。

05 高端也能高增长追求极致性价比的时代下,渠道和品牌都在纷纷卷价格。然而,低价只是市场的一部分。高端和中端市场同样满足了消费者多样性的需求。

FBIF现场,多个品牌的案例证明了高端市场依然可以高增长。

(一)费列罗:全球、中国都在增长

费列罗朗慕脆皮威化黑巧克力、费列罗榛果威化巧克力、拉斐尔脆雪柔椰蓉扁桃仁糖果酥球

图片来源:费列罗中国官网

许多业内人士表示,同质化是当前巧克力行业面临的主要困境。口感、口味和限定场景对年轻人的吸引力不如以前。然而,费列罗却与众不同!

费列罗朗慕脆皮威化黑巧克力、费列罗榛果威化巧克力、拉斐尔脆雪柔椰蓉扁桃仁糖果酥球,款款拿捏消费者!反正我作为大人了,基本扛不住,更不用说小朋友。费列罗金色包装的巧克力更是已经成为全球通用的语言。

费列罗成立于1946年,起初是一家位于意大利阿尔巴的小糕点店。如今,它在全球50多个国家拥有37个生产基地,分布在五大洲,产品销往170多个国家。费列罗已成为全球第三大巧克力糖果公司。旗下的Nutella(能多益)、Kinder(健达)、费列罗巧克力等品牌早已为大众所熟知。

它在全球依然快速增长。费列罗在2023财年的营收达到了170亿欧元(约合人民币1304亿元),较上年增长了20.7%(这一增长包括原有业务的有机增长以及并购美国冰淇淋企业Wells Enterprises的贡献,Wells旗下拥有品牌如Halo Top)。

在中国,费列罗也持续增长。费列罗中国表示,在新财年的前五个月里,销售额同比增长了20%。

费列罗中国高端巧克力市场总监夏勤男将在FBIF2024零食与烘焙论坛分享:费列罗:“金色奇迹”之外,巧克力还可以怎样创新?

(二)歌帝梵日本:玩转高端

巧克力市场不再"甜"了吗?让我们看看Godiva Japan(歌帝梵日本)是如何通过一系列"高端"战略,在13年内实现了营收增长四倍的!

无论你是不是巧克力星人,都一定听过Godiva!在送礼文化和甜点文化极强的日本,巧克力凭借社交属性和甜蜜口味早已成为日本的“国民零食”,以将近17%的占比打败其他所有细分品类。

Jérôme Chouchan在2010年担任公司CEO后,成功地扭转了Godiva日本业务的颓势。当时,Godiva日本的销售额正在下滑,通过一系列举措和创新,包括推出主厨精选系列、聚焦细分场景、缩短产品上新周期等战略,他成功地带领Godiva Japan在卷到极致的日本市场实现了13年内营收增长四倍的成绩,并使日本市场成为Godiva在全球80多个国家中收入排名第一的市场。

检索Godiva Japan的资料,会发现网上有大量关于其创新产品(往往是全球首创)的新闻,并且Jérôme Chouchan显然非常野心勃勃,想在东京建立一个全球“奢侈”食品集团,同时把日本制造的产品和理念出口到Godiva的其他市场。

说明:大福是一种传统甜点,里面包裹着甜馅,外面包着一层薄薄的糯米。

哈佛商学院网站上的一篇文章标题概括非常精妙,“歌帝梵日本:本地化思考,全球化扩展”(Godiva Japan: Think Local, Scale Global)

FBIF2024现场,歌帝梵日本CEO,Orchid Inc.CEO兼代表董事Jérôme Chouchan将在零食论坛现场分享:Godiva:定义巧克力的“高端画像”

(三)意大利Giusti(玖司蒂):醋中爱马仕

一瓶醋最高的能卖上50000元,确实令人大开眼界。当然,不是所有的产品都这么贵,其官网上展示的许多产品售价10欧元、上百欧元的都有。

重点是尽管售价高,业绩依然高增长。Giusti(玖司蒂)在2023年营收超过1.3亿元(人民币),较2022年增长25%,较2021年更是增长75%!其中60%的收入来自国际市场。

Giusti(玖司蒂)成立于1605年,1929年成为意大利皇家特供,被国际畅销书大师Alexsandro Palomboy列为“101样死前必买的东西”。Giusti的陈酿系列,价格最高的一瓶能卖到50000元。同时,CEO Claudio Giusti也意识到今天只坚持生产传统香醋已经不合时宜了。于是,诞生了各种水果口味的果醋、黑醋巧克力、基于分子美食概念的香醋珍珠等产品。

玖司蒂亚太出口总经理Tommaso Battaglia将在FBIF2024调味品与预制菜论坛分享醋中爱马仕:意大利Giusti(玖司蒂)是如何炼成的?

06 去餐饮市场里找机遇食品品牌可以从餐饮市场里寻找机遇。等会!我在这里可不是建议大家去开餐厅!而是去餐饮市场里找包装食品的增量。

国家统计局发布最新数据显示:2023年,全国餐饮收入52890亿元(超5.2万亿元)。这是块巨大的市场,而且,这里面并不包含家庭里的餐饮。

餐饮品牌经常推出各种饮料和零食,比如海底捞出各种各样的饮料,茶颜悦色推出各种面包丁...那食品品牌也不用不好意思去跟餐饮企业抢生意了,还可以继续挖掘家庭餐桌上的生意。

其实,历史上早就不断发生这样的案例,许多餐桌上的食物走进了日常,变成了饮料和零食。薯片最初是餐桌上的小吃,果汁原为早餐或聚餐饮品,酸奶从早餐或饭后甜点,变成了瓶装、杯装的随时零食。甚至现在连饺子、披萨、米饭也变成了包装食品,随时加热甚至自热就可以吃,等等。

近年来,还有更多新鲜的案例,让我们看到了更多潜在的机遇。包括皇家小虎、逮虾记、叮叮懒人菜等,像叮叮懒人菜只专注一道菜就可以做出10亿的成绩。中国还有更多名菜没有品牌,比如,我就好期待福建名菜“佛跳墙”有品牌诞生。此前品尝过佛跳墙预制菜,已经被惊艳,预制菜不会输给现制的产品。

(一)皇家小虎:烤肠、蛋挞、烧麦...

皇家小虎的烤肠、蛋挞、烧麦,已成为我们家高频复购的产品。但实际上皇家小虎还有更多产品,包括小笼包、鸡肉卷、手抓饼、油条、披萨、韭菜盒子……几乎要把餐桌上的食物都包了。

以前,我会担心不健康,基本上不会在家里备很多冷冻食品。但是与皇家小虎接触后,就尝试了他们家更多的产品,先后买了手抓饼和烧麦。

烧麦如果是点外卖,稍微放久了就有点萎掉,口感变化大。所以,皇家小虎的烧麦切中了用户在早餐场景下的痛点。但是,皇家小虎将烧麦速做到比早餐店的还好吃,令我非常惊喜。

后来又买了蛋挞,好吃程度几乎可以抗衡肯德基现制。烤肠,就更加惊艳,第一次尝后就立即下单3袋。烤肠也成为我们家里的点心,小朋友和大人都喜欢。

这种体验,让我更加相信,餐饮行业转化为包装食品的市场机遇,而其中,最大的竞争场景就在早餐。

皇家小虎也是一个非常年轻的品牌,成立于2020年10月,总部位于长沙。上线仅2年半即实现了单年销售额超10亿元,并在2023年成为速冻小吃食品全网销量第一品牌(根据:艾媒咨询发布的《2023年中国速冻小吃食品消费趋势洞察研究报告》)

皇家小虎有两个关键标签:“超值产品主义”以及“用小米爆品方法论做食品”。

皇家小虎COO黄飞勇在接受《浪潮新消费》采访时总结:

我们在选择产品的时候,会遵循这样的思路:

一是已经得到验证(如线下卖得好)的潜力品类;

二是使用场景足够广的品类,如高频刚需的早餐场景出现的产品,就有足够的市场空间;

三是供应链匹配情况,能够符合我们对高品质、高性价比的要求。但选品的核心宗旨只有一个——我们的超值产品主义。

选择已经验证的赛道,寻找足够大的市场,做成高性价比的产品,这典型小米打法(同样也是品类创新的打法)。

一个食品品牌用小米的爆品方法论2年做到了10亿

皇家小虎COO黄飞勇

观众提问:为什么肉肠可以做得和淀粉肠价格一样?

黄飞勇回答:因为淀粉肠卖得太贵了。

市场给食品的创业者 / 创新者,仍然留下了大量的机会。

(二)逮虾记虾滑:3年10亿

逮虾记虾滑在3年内实现规模近10亿元,C端1年从0破亿,在原本“有品类无品牌”的赛道中打造了品牌,获得了沙利文“中国虾滑销量第一”和“中国虾滑第一品牌”的认证。

以前吃虾滑都只是在海底捞,从来没有想过,虾滑可以变成大家生活里的日常,更没有想过,虾滑品类里可以诞生一个独立的品牌。根据艾媒咨询的数据显示,2022年,中国虾滑食品市场的总规模为100.6亿人民币。到2026年,市场规模有望达到173.1亿人民币。在这样一个巨大且具有增长潜力的品类里,长期没有品牌,这本身就是巨大的问题,同时也是市场机遇。

类似皇家小虎把蛋挞、烤肠、手抓饼、烧麦等变成了包装食品,进入大家生活的日常,逮虾记正在把虾滑、虾饼等餐厅里的食物变成包装食品,进入大家的日常。

令人震撼的是:逮虾记500多人团队,只做虾滑一件事情!

不用说了,足够的聚焦,足够的专业。用新鲜的虾来做虾滑、虾饼,解决了消费者信任的问题。

逮虾记的成功,是体系的成功,不止做对了一件事:

1. 有品类无品牌的市场,是重大的机会;

2. 好名字,节省一半的广告费;

3. 所有的事情是一件事,非常的聚焦;

4. 聚焦在火锅一个餐饮渠道,在1厘米宽度挖掘1000米深度;

5. 自有工厂,敏捷生产;

6. ...

逮虾记董事总经理兼电商事业部总经理李汪将在FBIF创业者论坛分享:“逮虾记:3年10亿,虾滑走出火锅店”

(三)叮叮懒人菜:把包装酸菜鱼卖出10亿

2021年,刚成立不到一年的叮叮懒人菜销售额超2亿;

2022年12月,叮叮懒人菜单月销售额达2.2亿;

2023年,叮叮懒人菜整年营收突破10亿,并取得高达30%的月复购率,较2022年增幅约20%。

2024年叮叮懒人菜还将在广东建厂,做到活鱼溯源,保鲜升级。

2021-2022年酸菜鱼连续两年全网销量第一(艾媒咨询《2023年中国酸菜鱼预制菜消费者洞察报告》)

又是一个极度年轻的品牌迅速崛起,叮叮懒人菜只用活鱼黑鱼片现切,它的产品食材的选用方式类似于逮虾记使用鲜虾,可以快速让消费者建立起信任。

我自己作为爱吃酸菜鱼的消费者,特别有感受。有时候在家想吃酸菜鱼,现做怕麻烦(而且做得不好吃的风险很高),点外卖又慢,这时候如果有份现成的酸菜鱼,5分钟就能吃,“击中”的正是我这种“懒人”!

叮叮懒人菜的专注,又像极了逮虾记(逮虾记500多人的团队,只做虾滑这一件事情)!

叮叮懒人菜第一批共上线了15款产品,测试发现酸菜鱼的数据表现最好。之后,公司内部对酸菜鱼产品也非常有信心,并且认为预制菜市场还处在早期阶段,应选择专注一个产品,于是二三百人就选定了酸菜鱼这一个产品。越聚焦,越易引爆!

只专注一道菜就可以做出10亿的成绩,中国还有更多名菜没有品牌。

07 银发经济:去关爱老年人(一)丘比食品的温情菜单

日本丘比食品「やさしい献立」(温情菜单)系列

图源:丘比(日本)官网

介护食品在中国还是一个相对陌生的名词。介护食品(Universal Design Food)是针对具有咀嚼功能障碍或吞咽障碍的老年人,通过调整食品的物理状态,为高龄者提供充足营养的一类食品。在中国,普遍称为“易食食品”。

2035年左右,中国60岁及以上老年人口将突破4亿,占比超过30%,进入重度老龄化阶段,老年食品需求越来越突出,介护食品在中国的发展前景可想而知。老龄化走在前面的日本,在介护食品方面的发展经验丰富。

据日本介护食品委员会统计,2013至2022年的十年间,日本介护食品年生产值增长了532.75%,年销售额增长了276.2%。作为日本UDF的主要发起方,丘比于1998年推出了日本首款商用介护食品「やさしい献立」(温情菜单)系列,目前已发展到54种产品。

丘比(中国)营业本部健康事业总监佐藤健治将在FBIF2024调味品与预制菜论坛分享:介护食品——“嚼得动”的银发蓝海

(二)老年奶粉:“朝阳”市场

国家统计局发布数据显示:中国2023年出生人口为902万人,比2022年末减少208万人。根据Euromonitor的数据,2023年婴幼儿奶粉市场规模为1572亿元,同比下降4%,传统的奶粉巨头业绩基本上都受到影响。

是时候把奶粉的目标转向老年人了。中国银发经济市场规模预计在2026年将达12万亿元。“有钱有闲”的银发一族正在拉高生活基准线,奶粉凭借天然的健康属性表现卓越,今年上半年,中老年奶粉同比增长了57%。当婴幼儿配方奶粉市场进入存量竞争,有着骨骼健康、睡眠质量和血糖控制等方面功能宣称的中老年奶粉成为了新增量。

IFF营养专家娄苑颖博士将在FBIF2024乳品创新现场分享:“发力中老年奶粉:银发经济,‘朝阳’市场”。

08 做大乳品赛道里的小切口乳品赛道已经足够卷了。凯度数据显示,乳制品行业在疫情三年期间的复合增长率为0.7%,然而,在2023年和2024年截至5月的复合增长率为-1.5%。

在极度内卷的市场中,大家容易陷入拼价格、拼参数(类似手机)的竞争,容易只盯着对手与现有的存量市场,而忽略了品牌最大的对手并不是另一个品牌,而是品牌所在的竞争“品类”。

乳品行业近年的挑战者有许多来自“羊奶”、“植物奶”,现在又多了“水牛奶”、“新蛋白”。新品类的崛起背后,对应着消费者的新需求或有待挖掘的潜在需求。

(一)隔壁刘奶奶:水牛奶

隔壁刘奶奶,首先名字就非常吸引人,而其从“水牛奶”切入市场,非常有意思。有足够强的差异化,也容易与消费者产生共鸣。

隔壁刘奶奶水牛奶的价格比常规牛奶更高,却不影响销量的增长。根据魔镜市场情报,2023年上半年天猫水牛奶市场同比增长42%,“隔壁刘奶奶”品牌占13%;京东水牛奶市场增长75%,“隔壁刘奶奶”品牌占30%。

隔壁刘奶奶的故事也十分打动人心。创始人刘明亮因儿子对牛奶过敏,为了解决宝宝的奶源问题,毅然辞去工作,创立了品牌。经过对全国奶源的对比,最终选择了营养价值高的水牛奶。

“隔壁刘奶奶”这个名字充满亲切感。原来,这个名字来源于创始人和小伙伴们的一句玩笑话:“刘奶奶找柳奶奶要榴莲牛奶”的绕口令。

选择水牛奶还有额外的效果。在农村长大,家里种过水稻或者看过水牛犁地的人们,对水牛有着天然的亲切感。甚至,水牛是许多人小时候的玩伴。

刘明亮的商业逻辑也非常清晰:“目标是在近5000亿元的乳品行业切一小块蛋糕,而这块蛋糕要切得差异化鲜明、足够懂消费者,同时也要把供应链做扎实。”

隔壁刘奶奶在商业上给我们重要的启示,不要同质化的竞争,去开创并主导新品类。

2020年,隔壁刘奶奶限量水牛奶上线,预售1万箱24小时售罄;

2021-2022年,隔壁刘奶奶累计销售规模同比增长了10倍;

2024年,新品A2mini奶上新48小时GMV破1000w,成为抖音牛奶销量榜第一。

隔壁刘奶奶在行业集中度非常高的乳制品赛多次道跑出爆品,有着自己的产品逻辑。

隔壁刘奶奶联合创始人兼产品研发营销负责人王家星将在FBIF2024创业者论坛现场分享:A2mini奶上新48小时破1000w,隔壁刘奶奶的“爆品”哲学。

(二)试试“新蛋白”,“人造奶”

1. Perfect Day:精密发酵造牛奶

MarketsandMarkets报告称,预计到2030年,全球精密发酵原料市场规模将达到363亿美元,复合年增长率为44.0%。

Perfect Day位于美国加州,是一家用精密发酵生产牛奶的公司,要给乳品行业带来更大的颠覆。Perfect Day开发了一种通过微生物发酵(特别是利用生物反应器中的真菌)生产乳蛋白(包括酪蛋白和乳清蛋白)的方法,而不是从牛奶中提取乳蛋白。

迄今为止,该公司累计融资金额已达约8.4亿美元,资方包括淡马锡、李嘉诚旗下的维港投资等知名投资机构。

作为一家食品原料供应商,它的合作方包括通用磨坊、雀巢、玛氏、星巴克等国际巨头。

与奶牛产奶相比,精密发酵产奶有几点好处:

首先是污染风险较低,可以避免动物肠道和粪便中的沙门氏菌和大肠杆菌等细菌的污染,并且生产出来的“奶”在理论上可以具有更长的保质期。

其次是生产效率更高,且能够减少土地和水资源的成本。

此外,精密发酵还可以定制化生产,根据需要改变乳制品中的成分比例,如去除乳糖、胆固醇,或者提高蛋白质含量。

2019年,新型非动物乳蛋白在美国获得监管批准,Perfect Day也正式推出了由精密发酵蛋白制成的冰淇淋,新品有奶巧克力、香草咸软糖和香草黑莓太妃糖三种口味,限量1000份,每份售价+冷链运费总共接近100美元,一天内就卖光了。

Perfect Day通过自家D2C子公司The Urgent Company(后来出售了)或与其他公司合作,相继推出了奶油奶酪、乳清蛋白粉、调味奶等各类产品。

其精密发酵蛋白还可以制成鲜奶油、高蛋白零食、咖啡奶精、蛋白饮料、酸奶、糖果等产品,还可以替代鸡蛋用于烘焙产品中。

Perfect Day官网展示了大量合作伙伴,其中不乏国际食品巨头。

在新蛋白精密发酵领域,Perfect Day的商业化实践是出色的。在FBIF2024乳品创新论坛,Perfect Day商业化全球负责人Ravi Jhala将分享“史上最有钱的新蛋白公司:Perfect Day和它的朋友们”。

2. FORMO:精密发酵造奶酪

奶酪

图片来源:FORMO官网

Formo是一家位于柏林的精准发酵创新企业,A轮融资筹集了创纪录的5000万美元资金。

“我们的产品不像奶酪,它就是奶酪。”精湛的发酵技术正在颠覆奶酪行业。从消费者接受度上,Formo的调研结果显示,71%的消费者愿意购买精密发酵制造的非动物乳制品;在口味上,Formo的产品还获得了米其林星级厨师的青睐!

Formo通过精准发酵技术,培养微生物而非奶牛创造出的奶酪,在口感、质地和功能特性上与动物奶酪几乎相同,微生物所产生的蛋白质具有与牛奶蛋白相同的功能性,所以它的味道与原版奶酪几乎无法区分。但对环境、人类健康和动物福利的影响大大降低。由于微生物将饲料转化为食物的效率是奶牛的20倍,这意味着成本的极大降低,商业上的极大可行性。

Formo奶酪还有很多优势。它的奶酪是百分之百无动物成分的,同时也不含乳糖(不存在乳糖不耐受的问题)、激素和抗生素。

我有一种科幻走进现实的感觉。

FORMO创始人及首席执行官Raffael Wohlgensinger将在FBIF乳品创新论坛现场分享:【产品】Formo:奶酪的复盘,改造,颠覆

(三)去做咖啡伴侣吧

乳品行业在内卷,但是新茶饮和现制咖啡这几年却在突飞猛进。中国咖啡厅的奶咖产品占比超过50%,因此鲜奶扩容拥有肥沃的土壤。那些抓住新增长机遇的乳品企业也一路成为明星。在中国就有不少这样的案例,而在澳大利亚也有一个案例。

成立不到10年的Milklab(Noumi旗下品牌)凭借其产品的高拉伸性、延展性和拉花纹理,已经打入了73%的澳洲本土咖啡厅!这只是个开始,它正在渗透中国、东南亚、新加坡和马来西亚等地区市场,走向更广阔的咖啡舞台。

Milklab是澳大利亚第一咖啡专用替代奶品牌,也是澳大利亚咖啡馆首选的植物奶品牌。MILKLAB系列包括杏仁奶、燕麦奶、豆奶、椰奶、夏威夷果奶、无乳糖奶和乳制品。它不仅好喝,还非常适合拉花、打泡和制作咖啡艺术。

(四)卖得好的乳品有“破卷出新”之处

如果说“周周推新品”说明了市场的“卷”,那么卖得好的产品一定有“破卷出新”之处。

在这两年的酸奶货架上,嚼绊酸奶正在逐渐占据消费者的视线和购物车,新小莓是最早进入这个赛道的品牌。在马上赢数据的酸奶类目品牌CR10排行中显示,从2022年Q1到2023年Q3,新小莓的排名从第21位上升到了第10位,是一匹妥妥的黑马。

海河牛奶更是不必说。如果青岛人血管里流淌的是啤酒,成都人的血管里流淌的是辣椒油,那么天津人血管里流淌的一定是海河牛奶。作为“天津名特产”之一,海河乳品的品牌价值已达到73亿元,企业也成为了地方乳企改革和转型的代表。单看社媒上的点赞数就知道,海河这块金子正在闪闪发光。

我在小红书上也越来越多地刷到海河牛奶。海河可能是地域乳企里最会玩抖音和小红书的品牌。不过,我每次被吸引,确实是因为产品足够有创意,也足够吸引我去尝试。

还有薄荷巧克力牛奶,绝对是看了名字和包装后想品尝的产品。而小红书里最火的一条贴是“香菜牛油果”,我真是跃跃欲试,又有点忐忑。海河似乎也非常执著,要把各种口味都做一遍。

小红书里,还看到一条最有意思的评论,大致意思是:天津把所有的创新都给了海河。

而达芬奇,则是个宝藏品牌!它诞生于2021年3月,三年间,年销售额从0.3亿惊人地增长到了2.6亿!就连“招商”策略,它也显得格外与众不同——主要来自采销推荐。

09 高增长渠道新渠道的兴起,对品牌而言既是机遇也是危机。它是新品牌的最佳战场,有时候甚至也是老品牌穿越周期的必经之路。

品牌的发展与零售渠道的迭代息息相关,不少品牌借势度过初创期或重获增长,食品饮料行业亦是如此。以风头正盛的抖音电商为例,该平台食品行业月活跃消费者超1.5亿,GMV破亿品牌超过140个。李子柒、锋味派、四只猫、袋鼠先生、空刻等一众新品牌借此契机快速在新消费领域占据一席之地,口水娃、三只松鼠、百草味等较成熟品牌也就此抓住新的增长点。

最能体现渠道变革影响食品品牌案例,就是三只松鼠。

(一)抖音电商:不止是一个渠道,抖+N

在传统渠道普遍下滑时,尤其是以抖音为代表的兴趣电商,正在迅猛地崛起。而抖音对品牌而言不仅是一个增量,它更可能是一个当前品牌营销最强的牵引和放大器。这也是为何松鼠老爹提出了“抖+N”全渠道协同体系的概念:

就是短视频加N个渠道,未来短视频这个地方的传播效率最高,以这个地方进行规模和内容的打造,瞬间铺到全渠道。

抖音,帮助三只松鼠走出了困境。

1. 三只松鼠:走出至暗,迎来爆发式增长

抖音帮助三只松鼠走出至暗,迎来爆发式增长。

三只松鼠在2019年营收突破100亿元,此后业绩连年走低,2022年营收为72.93亿元,2023上半年营收也同比减少29.67%;2023年全年,三只松鼠营收71.15亿元,同比下降2.45%。

松鼠老爹也尝试了多种方法期望走出困境,包括线下门店扩张、分销业务、开拓新品类、优化产品质量问题、优化供应链管理问题等等,都未能根本改变局面,直到2023年因为兴趣电商,见到了曙光!近5年的探索,终于在抖音里找到了方向。

实际上此前的所有探索并没有白费,都为三只松鼠的厚积薄发做了准备。三只松鼠业绩下滑最严重的时候恰恰是走出困局的2023年的上半年,公司营业收入28.93亿元,同比下降29.67%,是2019年以来的最低点,这意味着如果没有突破,全年营收会跌至50亿元上下,相当于2019年的一半。但也正是在2023年的上半年,三只松鼠以抖音、拼多多为代表的新兴电商平台增长迅速,抖音6月营收同比增长超300%;在2023年上半年,抖音的收入已经达到4.36亿元,增长28.61%,曙光渐显。

暴涨500%!一度迷失的三只松鼠,凭啥绝处逢生?

此后,三只松鼠继续高歌猛进,2024年一季度营业收入达到36.46 亿元,同比增长91.83%;归母净利润 3.08 亿元,同比增长60.80%。三只松鼠,总算走出了至暗时期。其中抖音贡献了12.04亿元,增长118.51%。

抖音带动其他渠道增长的另一个证明是,三只松鼠在2023年线下分销营业收入为16.41亿元,相比2022年14.74亿元亦有增长,这是三只松鼠主要渠道中仅次于抖音第二个实现增长的渠道。

松鼠老爹章燎原也因此更大胆地规划未来:“我们预计用3年的时间,实现营收200亿元的目标。”

抓住流量红利的品牌会增长,持续抓住红利的品牌更容易穿越周期。

今年三只松鼠董事兼短视频电商总经理郭广宇会在FBIF渠道论坛现场分享:半年500%:三只松鼠短视频时代的增长之道!

2. 四只猫:在抖音里造品牌

抖音不仅是大品牌走出增长困境的平台,同样也是打造新品牌的新阵地。

主打高性价比云南高山咖啡的品牌——四只猫。2022-2023年,四只猫占据了抖音电商冲调咖啡品类GMV第一。2023年,在线上全渠道,将均价6毛钱一条的咖啡,卖出了5个亿。

四只猫的成功,主要分为四个部分:

(1)定位极致性价比(四只猫创始人陈莎:“中国的咖啡基本都是云南供的,好的咖啡其实并不贵,是有些品牌把价格抬上去了。”)

(2)主打平价三合一速溶咖啡(最大的咖啡品类,市场集中度低)

(3)抖音渠道突破

四只猫咖啡通过极致性价比、精准市场定位(二三线以下城市的消费),从天猫转向抖音电商。在抖音运营中成功从剧情类的内容(没什么效果),转向“更具实用主义的内容方向,简单直接地打出高性价比心智”。后来从日播策略,改为“日不落”策略,快速提升销售额。四只猫可以说成功抓住了抖音直播的红利。

(4)造品牌

2021年,四只猫花600万与华与华合作,这是四只猫真正开始做品牌和品牌升级的一个转折点。

其中有几个关键的策略转变,包括做减法,三个品牌只保留肆只猫(四只猫的前身),名称从“肆只猫”改为“四只猫”(显然更好记,听过一次就不会忘记);以及通过系列策划,帮助四只猫打造云南好咖啡的形象,强调“云南咖啡好,认准四只猫”。

今年四只猫咖啡董事长陈莎将在创业者论坛参与分享“产品已就位,如何寻找原点市场?”

(二)餐饮渠道

近年不少新消费品牌就是崛起于餐饮渠道,如江小白、大窑汽水、卡士酸奶、兰舟、望山楂等。

要么是占领了空白领域,要么是“攻巨头之不可守”。为什么?因为巨大的超级大单品,基本上也锁定了价格,这恰恰给新兴品牌创造了机会。在餐饮渠道里有更高的溢价空间,可以给渠道更多让利,这反而是巨头的传统大单品做不到的。

望山楂、卡士酸奶就是卖得更贵,同时又更好卖,餐饮也愿意卖。这也非常符合餐饮逻辑,餐饮店固定的空间,翻台率有限,最好的方式就是提高客单价,更高溢价的饮料恰中需求。

餐饮渠道的潜力应是要让品牌无比兴奋的,2023年,全国餐饮收入52890亿元(超5.2万亿元),据弗若斯特沙利文预计,2027年中国餐饮市场规模将增至7.66万亿,2022年-2027年复合年均增长率约11.8%。截至2022年,中国餐饮连锁化率已升至19%;然而,对比美国(54%)和日本(49%)等成熟市场,仍存在巨大增长空间。这也同样给食品饮料品牌在餐饮渠道里创造大单品创造了极大的机会。

餐饮渠道上跑出了营收超5亿的好望水,覆盖30000+渠道。

好望水能快速在餐饮渠道做起来,也有着创始人自身的优势,创始人孙梦鸽本身就是餐饮人出身,而她坦言自己在创立好望水时微信有1万人,从2015年餐饮创业到现在,攒了非常非常多的资源池,抓住了一些机遇,和盒马等新的平台、新的渠道、新的餐饮创业者一起共同飞速成长。

仅掌握着资源,是远远不够的,更重要的还是产品本身,还有品牌。从消费者角度,望山楂,几乎是我无限复购的饮料。在餐饮店里如果有望山楂,必点,在家里也是常备。就餐时来一瓶,平时渴了也想来一瓶。我自己都对自己有点好奇,为啥有些甜,还有些贵的饮料,我怎么就天天畅饮?!

仔细品品味道,口感很有冲击力,望山楂饮料还带有一丝沙沙的口感,让人忍不住想要多喝几口。我本来就喜欢吃山楂,而且觉得山楂可以消食(有心智基础),而望山楂是山楂味加上气泡,甜味、酸味和气泡的组合,都有点让人上瘾,搭配在一起,那简直是绝配了。

一个成功的产品,从产品名开始就会打动人心,好像它就是一直陪伴我们长大的产品。

好望水从品牌名,到产品名:望山楂,望杏福、望桃花、望梅好,朗朗上口,又处处融合着美好,这得多有才华、多有想象力的人才能想得出来的名字。

(三)无人零售

无人零售的颠覆性,我自己最有体会了。中午想快速解决午餐,想着冲包泡面,去办公室离自己座位8米远的元气森林货柜,开柜一看,只有“白象”的泡面可以选,还好也是自己喜欢的面。但不管怎样,我是不可能等上外卖30分钟,或者是花至少10分钟来回跑到楼下便利店去买泡面。

渠道最致命的优势就是“便利”,越是无限接近消费者,越有优势。无人零售,特别是自动贩卖机就是目前为止最有优势的便利渠道。

在松鼠老爹最新的总结中,他提到,三只松鼠定位自己为零售商。

“为什么定位零售商?因为品牌商的本质是一个B端的生意,但今天中国的数字化和中国整个流通领域的变革,你不能够当B端做,必须要掌握到最终端渠道和用户的数据。”

同时,他提到企业的三种竞争中,其中第一种是产品竞争:“产品竞争是最低级的竞争,在未来会越来越突出。过去我们所谓有竞争优势的并不是产品,而是你渠道的垄断。”

我觉得这是非常有意思,同时也是非常深刻的判断。品牌最好把自己干成零售商,其实康师傅和统一早就认识到这一点,元气森林也认识到了这件事。而在日本,几大饮料巨头都拥有自己的饮料自动贩卖机。可口可乐更猛,在全世界拥有超过 1000 万台冷柜和自动售卖机(2009年其官网新闻提及数据)。品牌不干,反过来渠道做自己品牌,最终也是一样的结果,所以,干就是了。而自动贩卖机是一个少数品牌还有机会下场抢市场的领域。

根据弗若斯特沙利文数据,中国内地自动售货机零售市场规模预计将从2022年的人民币289亿元增长至2027年人民币739亿元,复合年增长率为20.7%。

在FBIF2024,元气森林零售业务中心总经理陈晓昕将在渠道论坛现场分享:自动贩卖机,打开用户5分钟交易的百亿市场

(四)即时零售

零售,越来越卷时间,同时也越来越卷供给数量!对消费者来说,越卷越方便。

根据《“即时+”2023即时零售发展趋势白皮书》显示,预计2023到2030年,即时零售市场规模年均复合增长25%,到2030年有望增至3.6万亿元,相当于同期社会消费品零售总额的6%。即时≠急时,正在成为新的高确定性生活方式。

相比普通外卖,即时零售的核心是庞大的SKU数量和丰富的产品种类,通过整合全渠道供应链,实现了上万个SKU的更新,同时涉及平台、线下零售商等主体,占据了“更多”的优势;对比其他线上业态,“半小时达”的高效履约让消费者体验到了极致的快。

美团闪购的宣传语是:“像点外卖一样买万物,平均30分钟送达。”

确实很有吸引力!如果未来无人机、机器人送货更加普及,我怀疑,这个时间会被压缩到10分钟,5分钟(还有可能更快?)...

(五)折扣零售、小红书、社交渠道等

1. 折扣零售

2023年,“移山价”、折扣店、零食量贩和降价成为了中国实体零售的主旋律。

量贩零食通过大规模采购和销售提供多样化、缩短中间环节降低成本、低价且高频消费的零食品类,以满足消费者需求并提高销售量。盐津铺子更早抓住量贩零食的机遇,从2019年的13.99亿元增长至2022年的28.94亿元,2023年业绩更是达到了41.15亿元。不仅是抓住渠道机遇,盐津铺子在快速响应量贩零食渠道的同时,其产品创新能力也非常优秀。

软折扣在市场上也有巨大的价值和意义。软折扣主要依赖于获取低价临期食品及尾货,通过折扣销售吸引消费者,形成高客流量和高复购率。对于品牌而言,它是处理因创新造成的尾货的方式,同时也可以成为测试推广新品的渠道。创新测试,加上尾货的处理,让整个产品的流通真正形成了闭环。

渠道的折扣化浪潮加速了渠道与工厂间的合作,许多品牌也选择放下自己的品牌名直接给渠道供货,对于渠道和品牌而言,核心的本质是去中间化的过程。而这个过程还带来另一个巨大的好处,品牌或者是工厂更有机会快速得到渠道的产品反馈,只要效率提升了,现在渠道造爆品能力也越来越强,越来越快,相应的品牌和工厂都会因此而获益。

品牌不用担心渠道做自有品牌,因为自有品牌基本上只能在自己的渠道里销售,品牌可以选择与更多渠道合作,各自占据一部分市场。

2. 小红书:超级种草平台

我在小红书上就被这张图种草,直接下单了

小红书成了消费者获得真实品牌和产品反馈的重要入口,同时也让小红书成为品牌种草的最佳平台之一。现在刷小红书不仅能发现越来越多品牌入驻,许多新品的首发也在小红书进行。而更厉害是,小红书也成了品牌产品创新灵感的重要来源,柠檬共和国做柠檬汁灵感来源就包括小红书。反正我在小红书经常被种草,在小红书上直接购买过:柠檬共和国、惩谷记、食验室鸡胸肉薯片、诺梵巧克力...

Swisse在小红书也同样取得高增长,Swisse利用小红书平台,实现老品“K2钙”销量同比增长166%,618期间,GMV更是登顶电商平台保健行业TOP1。

3. 社交场景:会玩社交的人,可能更懂得卖酒

了解布鲁大师很有意思,此前许多新消费的酒品牌也是照搬了普通食品饮料的做法,简单布局电商和便利店,反而做不成。布鲁大师将夜店、酒吧、KTV等社交场所作为主要销售渠道。这些场所聚集了最潮、最会玩的年轻人,能够迅速带动品牌的传播和影响力。

品牌传播从最顶层的夜店开始,逐步扩展到酒吧、KTV等场景,最后覆盖更广泛的消费群体。通过抓住有影响力的核心用户,再通过他们的社交圈层扩散,形成品牌效应。布鲁大师成立两年就实现了近1亿销售额,单月最高超1500万元营收。

而另一个品牌,公路商店将自身青年文化内容结合线下酒零售,玩出全新的“酒便利”——街头社交式零售酒便利店。公路商店于2022年完成千万级的A+轮融资,投后估值4亿元人民币。

在中国,懂得玩社交的人,更懂得卖酒。

(六)出海渠道

2023年中国跨境电商出口增长19.6%,达1.83万亿元,不少跨境卖家实现了突破性增长。跨境电商产业也从粗放式发展逐步转向精耕细作地高质量发展。

如今已有众多成熟的跨境电商平台帮助品牌出海,TEMU 通过简化流程和降低跨境门槛助力中小企业开拓国际市场;Shopify提供全面电商服务支持在线零售;亚马逊利用全球资源帮助中国卖家拓展国际市场;Lazada专注东南亚市场,通过科技和商业推动市场发展。

TEMU自上线以来,通过简化流程,降低跨境出海门槛,让更多中小企业轻松拥抱国际市场。它已深入广东、浙江、山东等制造业产业带,将优质产品推向北美、欧洲、亚洲、南美等50多个国家和地区,累计上线SKU数近千万,每天出口包裹超40万个,日均货量达600吨。今年3月上线半托管模式,帮助跨境电商商家拓宽销售渠道,减轻仓储压力和资金成本。

Shopify是一家总部位于加拿大安大略省渥太华的跨国电子商务公司。其专有电子商务平台为在线零售商提供支付、营销、运输和客户互动工具。截至2023年,Shopify在175个国家托管了460万家商店,年收入达到71亿美元,市值921.2亿美元,成为加拿大第三大上市公司。

亚马逊成立于1995年,总部在美国西雅图。亚马逊全球开店业务于2015年进入中国,利用全球资源帮助中国卖家抓住跨境电商机遇,拓展全球市场,打造国际品牌。目前已开放19大海外站点,吸引数十万中国卖家入驻,是全球最大的互联网零售商和跨境电商领导者。

Lazada成立于2012年,是东南亚最大的在线购物网站,服务于印尼、马来西亚、菲律宾、新加坡、泰国和越南六国市场。自2016年成为阿里巴巴东南亚旗舰电商平台后,年活跃消费者达到1.3亿。

此外,也包括华源OCM、Weee!、HongMall、复星集团、亚米网等线上线下的出海的平台与服务商在帮助食品企业出海。

亚马逊全球开店消费品类大客户总监谢嘉弈;Lazada中国食品饮料保健品品类出海负责人Maria Yang;Shopify大中华区资深合作伙伴经理Teresa Zhang;Temu食品类目总监晴川均出席FBIF2024渠道论坛跨境电商新增长版块的演讲。

(七)向下沉市场要增量

拼多多的崛起,最能体现下沉市场的潜力与体量。

2023年,拼多多全年营收为2476亿元,同比增长90%,平台GMV从2019年的1.01万亿元迅速攀升至2023年的4.05万亿元。

中国三线以下城市人口大约有10亿人,占总人口的70%。而下沉市场不仅在线上,线下更是一个无比巨大的海洋。

许多食品品牌和连锁食品企业也逐渐受益于下沉市场的增长。

如果你生活在一二线城市,你可能不熟悉甜啦啦,但它却“悄无声息”地在县城、乡镇和学校“开枝散叶”,用10年时间开出7000家门店,门店数量甚至超过麦当劳的6657家(截至2024年2月数据)。甜啦啦创立于2014年,2018年甜啦啦门店突破千家,到今年7000家门店,甜啦啦仅用了9年。因此,甜啦啦也被称为下一个蜜雪冰城。不过,更有意思的是,甜啦啦居然比蜜雪冰城更加下沉,其门店在三线城市及以下的比重超过80.34%,而蜜雪冰城只有56.25%。

甜啦啦、蜜雪冰城门店城市分布

截图自窄门餐眼小程序

乳品市场也正在向下沉市场转移,三、四线及以下市场乳品消费者占比高达53.6%。有84%的品类在三到六线城市的消费者数量增长超过了一二线城市。从人群看,下线人口基数庞大,入门级消费群体和小镇青年的实力开始凸显。

伊利2023年年报也提及:“随着居民收入水平的逐年提升,以及基础设施的不断完善,县乡镇居民的生活方式与一、二线城市趋同,广大县乡镇市场成为2023年快消品市场增长热点。其中,拥有2.5亿人口、占全国城镇常住人口近30%的县城及县级市城区,是目前乳品市场增量的重要贡献者。凯度消费者调研数据显示:报告期内,县城及县级市城区购买常温液态乳品的家庭户数较上年增长了2.6%。”

伊利2023年营收1261.79亿元、归母净利润104.29亿元,再创历史新高。

还有另一家公司,近年异常生猛,得益于全国渠道扩张以及数字化等一系列措施,东鹏饮料2023年实现营收112.63亿元,同比增长32.42%;净利润20.40亿元,同比增长41.60%。而在2019年42.09亿元,2017年更是只有28.44亿元。这意味着东鹏在7年时间里业绩增长了4倍,5年里增长了2.68倍。

10 新技术的机遇:果汁也0糖食品行业的颠覆性技术突破,推动了许多食品饮料行业的发展,也促进了巨头和新品牌的崛起。无菌包装技术(如利乐包装)使牛奶能在常温下长期保存,扩大了销售范围;喷雾干燥和冷冻干燥技术增强了产品的保存性和便携性,促进了奶粉和即溶咖啡的广泛传播和消费;近年来,代糖的突破推动了一众0糖产品的崛起。

在今天减糖的浪潮下,果汁品类面临的最大挑战就是“糖分”。我自己作为消费者也时常面临两难,爱喝果汁,又怕糖分太高。目前果汁里只有柠檬汁和柚子汁较少有这样的负担,但是这极大地限制了其他果汁的饮用。

但是如果果汁也能0糖,而且还不影响口感?那就无敌了。不过,新技术已经可以做到减糖可以保留果汁本身的营养价值,这已经是巨大的进步。

重大突破,果汁也可以实现零糖啦?

位于美国密歇根州的营养公司NewTree Fruit Company(以下简称NTFC)宣布成功从蔓越莓浓缩果汁中去除了100%的天然糖,即果汁中通常含有的三种糖分——果糖、蔗糖和葡萄糖。同时,还保留住了水果本身的全部营养价值。NewTree Fruit Company由Chad Anderson和Kim Anderson夫妇,以及研发工程师Luc Hobson于2014年成立。

这为果汁行业的创新和增长带来了新的可能。我也同样期待国内有企业率先应用这项技术,在保留营养和口味的基础上去掉糖,让我可以畅快地喝荔枝饮料、杨梅饮料……所有的水果饮料。

总结哪有那么多创新,其实都是在解决一个又一个问题。

FBIF2024现场将有270位嘉宾出席,其中包括119位品牌嘉宾,他们将分享了超过100个逆势增长的案例,观察这些创新者们如何发现问题、解决问题,从而带来增长。

更多增长机会,包括线下市场、功能性食品等,由于篇幅和时间的限制,无法在本文中详细列举。欢迎您来临FBIF现场聆听。

总之,对于食品行业,我深信不疑:

下一个“中国”,还是中国。

海外市场的体量,相当于中国的4-5倍,新消费没死,消费并没有都在降级,增长和重塑是大势,悲观只是一时的情绪,行业等着更多品牌破卷出新!