发现了吗?奶茶店的密度已经到了“见缝插针”的地步,沿街走个1公里至少能遇上两三家。

这两年高端茶饮需求萎缩,性价比奶茶需求增长,于是大众奶茶品牌借机疯狂拓店。截至去年底,国内奶茶门店总数已经超过10万家,多家券商预测到2030年国内奶茶店有望超过50万家,7年时间再开40万家店。

问题是,我们真的需要那么多奶茶店吗?

和奶茶、券商的壮志雄心相比,“奶茶股”们的表现惨淡得多。最先港交所上市的奈雪的茶市值已经跌去九成,收盘价每天都在创出新低(6月26日盘中2.08港元),第二个上市的茶百道最新收盘价(6月26日11.72港元)仍比17.5港元的发行价低约33%。

有了这些“流血上市”的先例,为自己贴上“中国第二大奶茶”品牌标签的古茗,IPO之路真的就能顺利了吗?

妙投觉得有点悬,古茗所谓的差异化其实并不成立,竞争越激烈,它现在的战略越难以维系,优势可能越来越弱。

01 真的有差异化吗?古茗给自己贴的两大差异化标签是“性价比鲜果茶”、“第二大现制茶饮品牌”。

第一个差异化标签似乎过于牵强,第二个差异化标签去年才“赶”出来,能不能守得住还难说。

先来看第一个,“性价比鲜果茶”,差异化极低,几乎每个奶茶品牌都有鲜果茶。

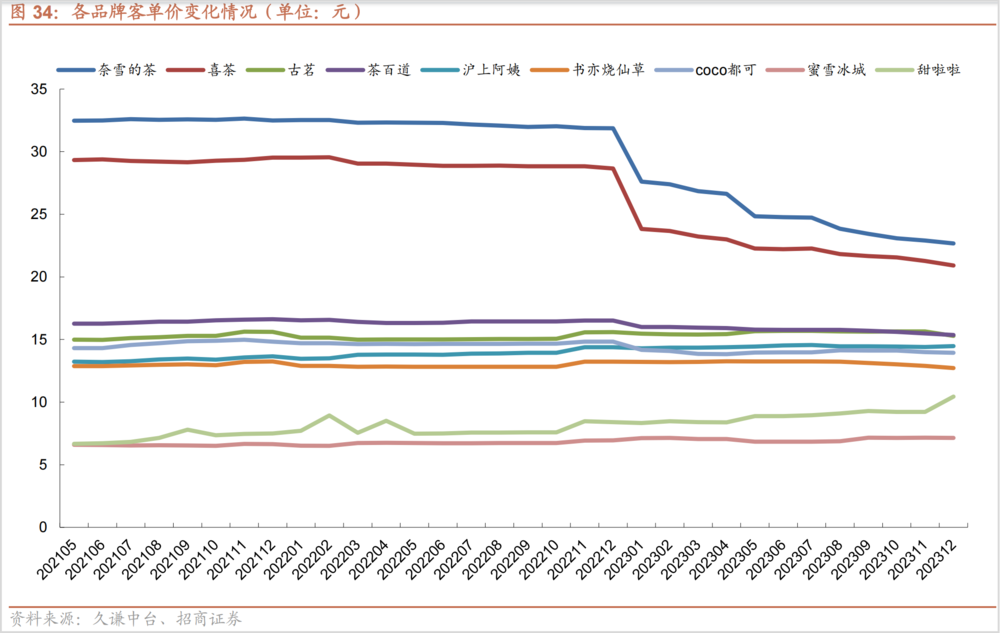

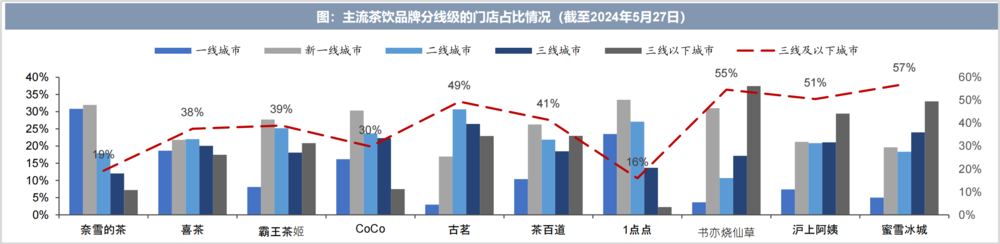

古茗的品牌定位是大众现制茶饮,价格普遍在10-18元之间,茶百道、沪上阿姨、Coco都可、书亦烧仙草都是竞争对手,是茶饮行业里最拥挤、竞争最激烈的价格带。

根据窄门参眼等渠道数据,古茗饮品均价在15.38元,而茶百道、沪上阿姨、Coco都可、书亦烧仙草均价分别为15.05元、14.78元、13.93元、12.66元,都比古茗更具性价比。

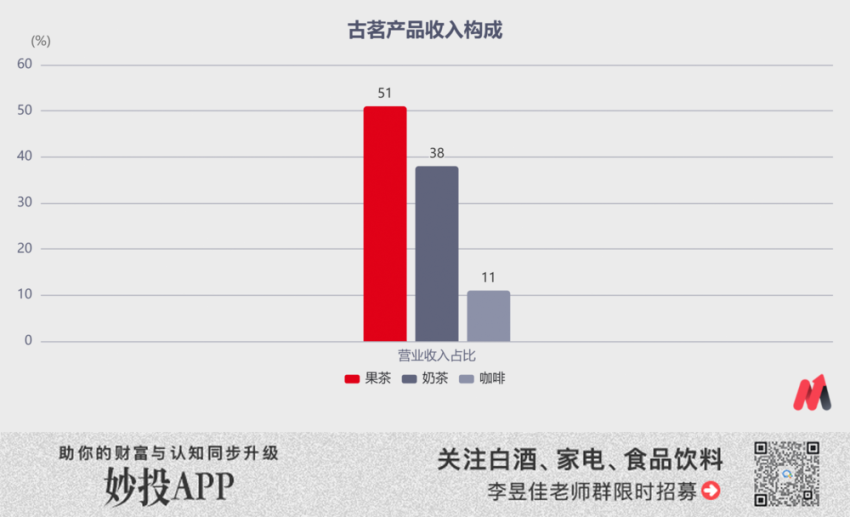

再来看古茗的产品,门店菜单饮品一般30种左右,主打果茶、奶茶、咖啡三类产品,其中果茶营收占一半,奶茶占4成。

(数据来源:招股说明书)

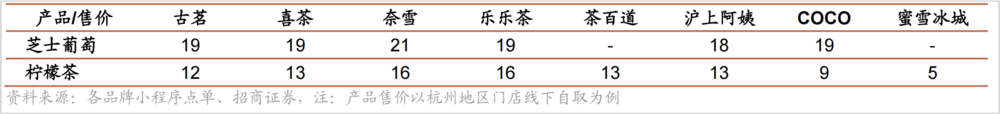

以古茗的超级明星产品“超 A 芝士葡萄”为例,可以发现喜茶、奈雪、乐乐茶等多家茶饮店均有同款产品在售。而且除了奈雪的定价略贵之外,古茗的定价并没有和其余品牌拉开距离,反而喜茶等原本做中高的品牌降价之后,产品显得更具性价比。

再来看第二个标签,中国第二大现制奶茶品牌,头衔守得住吗?

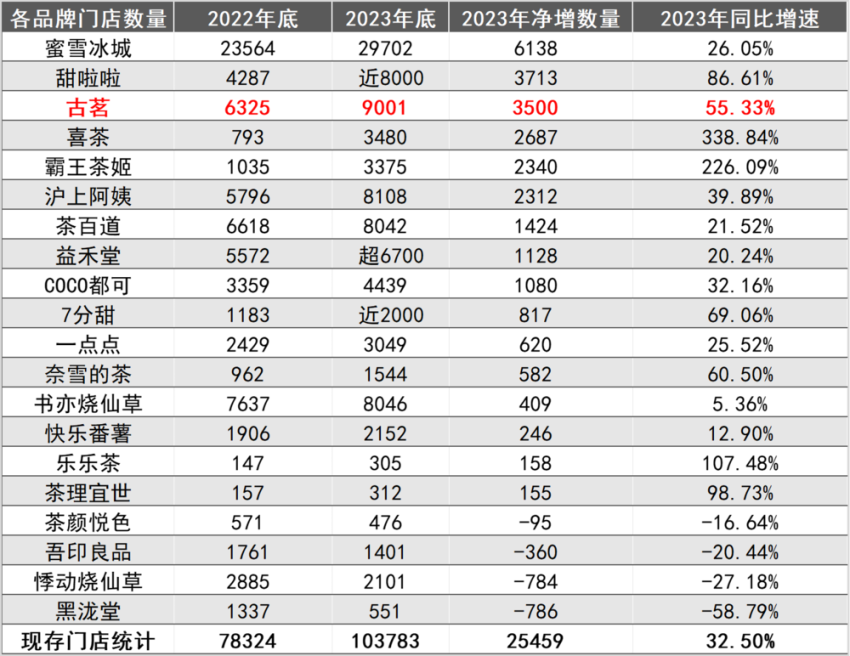

两年前,古茗还只有6000多家门店,与茶百道、书亦烧仙草水平相近。但到了2023年,古茗猛增了3500家门店,以9001家的门店数位居行业第二。

与茶百道、沪上阿姨、书亦烧仙草相比,古茗的体量只高出1000多家。从下面的表格可以看到,大一些的头部茶饮品牌2023年净增数量均在千家之上,一两年内在规模上追平或超过古茗并非难事。

(数据来源:公开资料整理)

随着竞争加剧,二三线空白市场的加盟商资源越来越稀缺,“抢加盟商”已经到了白热化阶段。

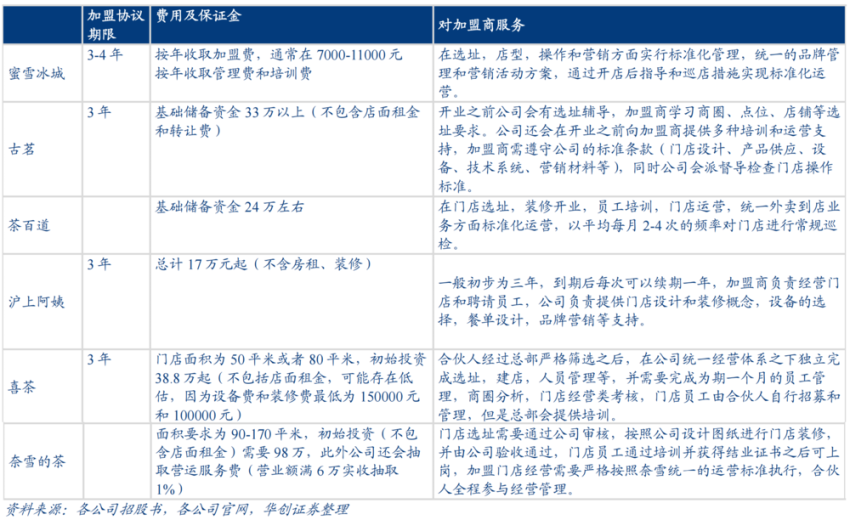

对比各家的加盟新政策可以发现,加盟费直接减免、返点甚至0首付分期,各家都在尽力降低加盟门槛,诚意满满。

而古茗33万的加盟启动门槛既不是最低的,也不是品牌知名度最大的,想要在规模上守住“第二大”的标签还是挺难的,因为他这两年的狂奔战略可复制性已经越来越低了。

02 做奶茶界的“7-11”没那么容易高端茶饮拼品牌力,大众茶饮拼运营效率,平价茶饮拼供应链。

古茗去年之所以在大众茶饮价格带快速出圈,靠的是模仿日本便利店“7-11”的打法,在运营效率上领先同行。

古茗内部有一个说法,即在单一省份的门店超过500家,表示该地区具备了凸显规模效应的基础,称之为“关键规模”,建立起关键规模和影响力后,再以“传帮带”的方式辐射到周边市场。

具体来看,头部品牌中古茗在浙江省和福建省的门店数量和市场份额稳居第一,甚至超过蜜雪冰城。

全国门店布局来看,相比其他茶饮品牌,古茗的门店布局更为集中。在其优势的东南沿海六省,门店数量已经达到了 6120 家,略低于老大哥蜜雪冰城的8834 家门店总量,但远超茶百道和沪上阿姨。

如今,古茗靠着这种打法已在八个省份建立起了超过关键规模的门店网络,这八个省份也撑起了古茗2023年87%的GMV。

(图片来源:华福证券)

“7-11”密集开店打法有两大好处,一是能够聚焦营销资源和流量,有效缩短品牌培育期。二是能聚焦供应链,提升运营效率。

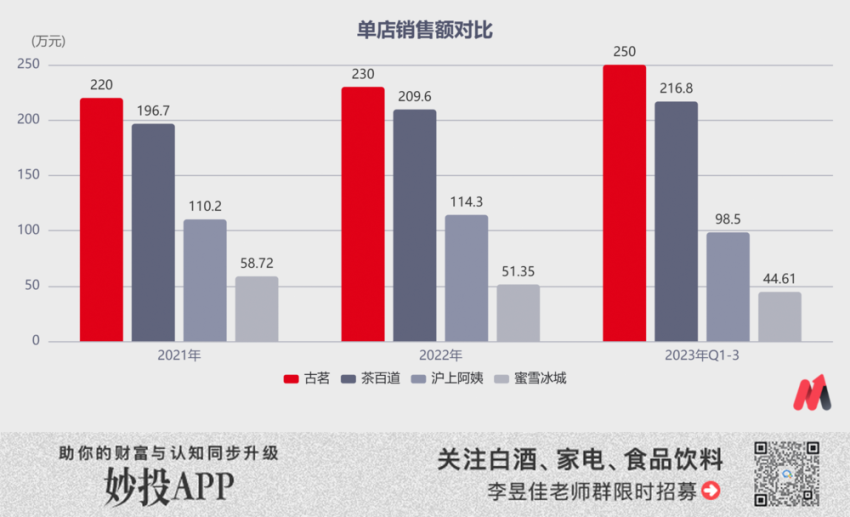

对比2021年-2023年前三季度的单店GMV数据,古茗分别以220万、230万、250万领先其他三家,运营效率相当高。

(数据来源:招股说明书)

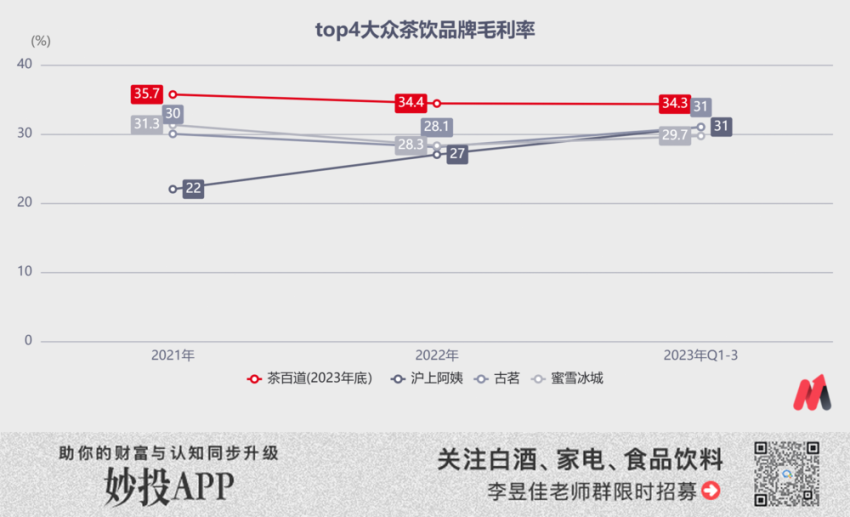

毛利率的对比上,2023年第三季度,茶百道毛利率达到34.3%,位列第一,古茗、沪上阿姨以31%紧随其后,蜜雪冰城以29.7%位列第三。

(数据来源:招股说明书)

缺点也很明显,布局区域过于集中容易错失进入新市场的最佳时机,并不太适用过于激烈的竞争环境。

到现在为止,古茗在北京、上海都没有一家门店,是它被诟病的一点。原因是创始人认为这两个地区的奶茶品牌密度已经足够高,古茗在该区域既没有供应链优势,品牌声量也不占优势,讨不到什么好处。

但是,大众茶饮的竞争激烈程度有目共睹,奶茶产品的同质化又很高,古茗并没有真正的其他品牌难以复制的差异化饮品,拿什么去抢占已经被同行占据的市场呢?

如果古茗放弃现在的策略,转而向其他品牌一样多点布局,那么对他的供应链建设又会形成巨大考验。

古茗创始人王云安曾表示,“仓库建到哪里,古茗的门店就开到哪里,以保证原材料的管理是到位的。”

截至2023年末,古茗在浙江有3个仓库和53辆货车,支持浙江的2054家门店,其中92%的门店位于距离古茗仓库150公里范围以内。

如果把门店开到全国各地,前期建设供应链势必会对盈利造成挤压,在新市场未达到关键规模之前,运营效率下滑会是必然。

这么看下来,古茗似乎被困在了“7-11”打法里,左右为难。

如果古茗不全国化,只维持现有规模,做一家小而美的奶茶品牌行不行呢?

当然不行,古茗已经回不了头了。

一方面是古茗背后资本有退出需求,古茗不得不上市助其兑现。

另一方面,IPO前古茗的估值已到400亿元,以2023年底的9001家门店总量计算,每家门店估值高达444万元,很显然不合理,因此古茗急需更大的门店规模支撑估值。

再者说,古茗并没有差异化的护城河,本就只有拼规模一条路才能“上牌桌”。

*以上分析讨论仅供参考,不构成任何投资建议。