年中财报季,新餐饮第一股们业绩齐刷刷大减。它们忙着权衡谋略,忙着各自解局,却都各有烦恼。

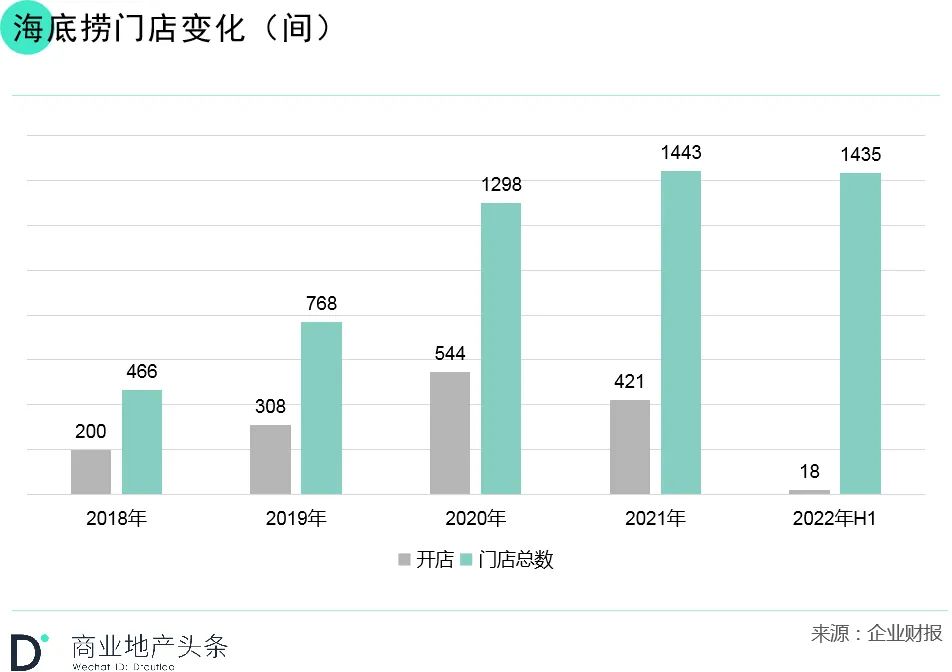

川式火锅第一股海底捞,上半年净亏2.67亿元。上市四年的它,门店数已从约300家逐年增至1435家。

门店规模大、单店面积大,是海底捞稳坐“火锅一哥”之位的资本,却也一定程度上成为其前进的绊脚石。变小,或是新的出口。

与海底捞反向奔跑,小火锅第一股呷哺呷哺却尝试“变大”求增量。财报显示,呷哺呷哺主品牌800多家店营收跌至10.64亿元。而旗下“大火锅”品牌湊湊门店不足200家,收入10.2亿元,直追主品牌。除了继续押宝湊湊,呷哺集团又推出了个客单价很贵的新品牌。

跳出火锅圈,望向西北菜第一股九毛九,同样有点慌。上半年,集团店铺层面经营利润为2.8亿元,同比降31%;经调整纯利仅约6900万元,同比大跌67%。

主引擎太二微现疲态——翻台率下滑明显,关店动作频现……是九毛九烦恼的刺激因素之一。学海底捞“唱歌跳舞”的怂重庆火锅,成为其押注的新网红。

海底捞:

困于规模,变小很难

2021年底,海底捞开启“啄木鸟计划”,主动关闭或暂停营业300家店。时隔半年,“啄木鸟计划”到底成效几何?答案在海底捞半年报中,可窥一二。

// 海底捞,困于规模

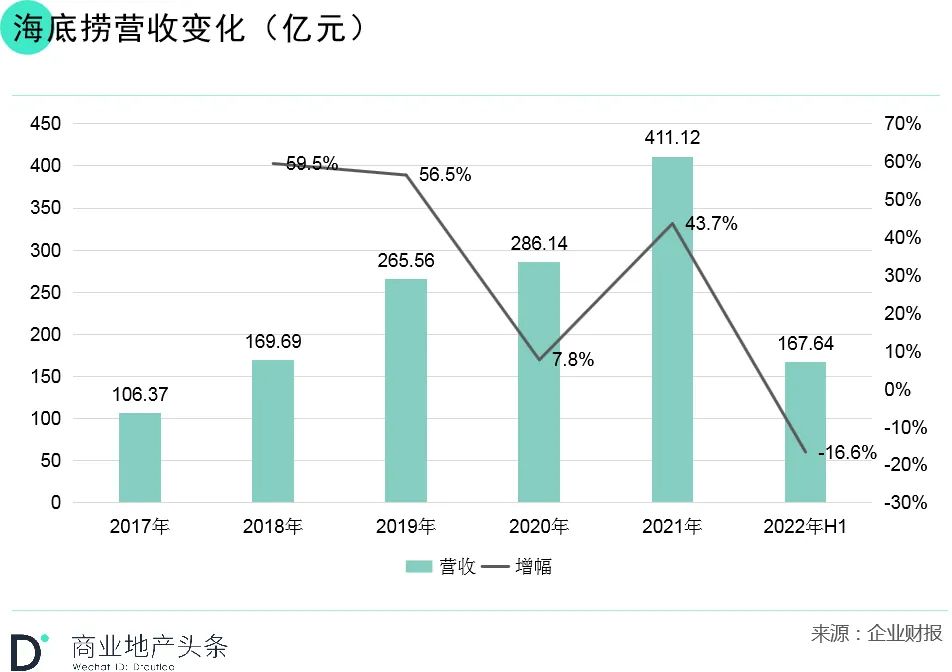

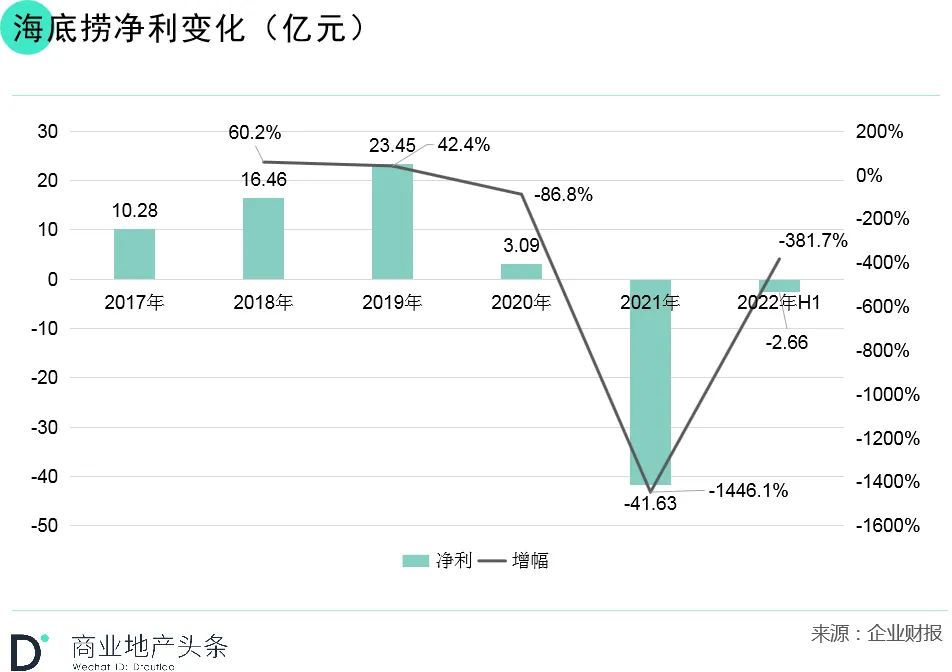

上半年,海底捞多项核心数据仍未转正。营收总额为167.64亿元,同比去年降16.6%;净亏损2.67亿元,去年同期为9650万元。

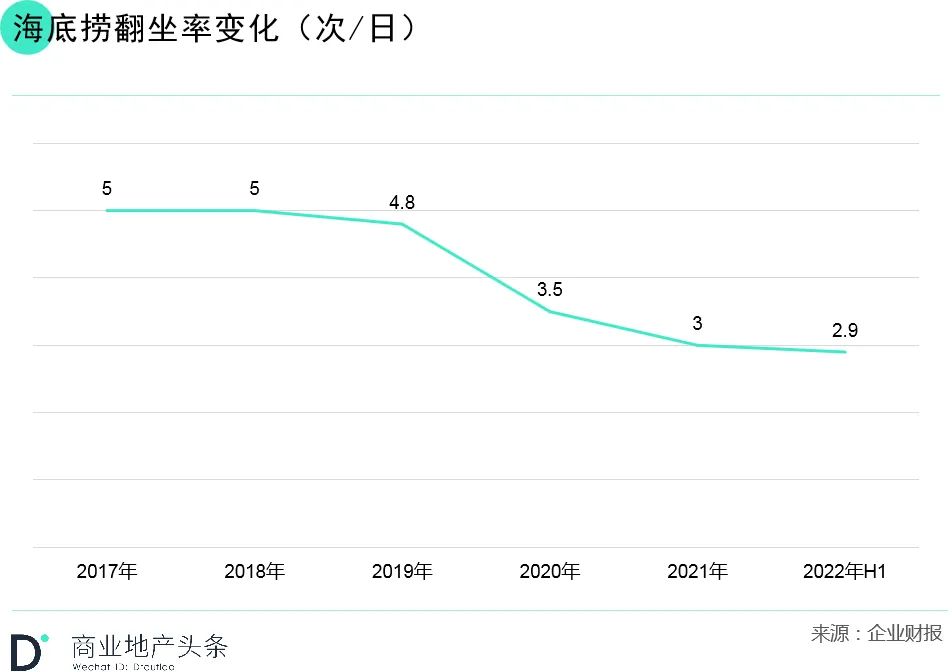

营收、净利双跌,与翻台率低关系密切。半年报显示,海底捞翻台率首次破3次/日,至2.9次/日,距5.0次/日高光时期甚远。

疫情抑制堂食、产品、服务等因素,都会影响翻台率。而最直观的因素之一是,门店规模——总数多,且单店面积大。

▶▶ 城市逻辑:巩固一线,发展二线,尝试三线。

▶▶ 商圈逻辑:以一线城市为例,据赢商大数据,门店大多位于区域商圈或未形成大型商圈的区域。

远离核心商圈,一方面让海底捞获得了低至4%的租金率,远低于行业10~15%的水平;另一方面,凭借自身品牌效应,能吸纳足够多的客流,而维持低密度同城门店,也有利于形成自然排队效应。

但在上市后狂奔几年,海底捞门店数一度达到1597家(2021年月30日)。尽管经过“啄木鸟计划”的主动收缩,今年上半年其门店数仍超1400家。

其中,中国大陆门店总数为1310家,一线、二线、三线及以下城市门店数分别为238、521、551。门店密度大大高于此前,并且开进了许多核心商圈、核心购物中心。

单店面积太大,也会影响翻台率。根据赢商大数据,海底捞单店面积通常在900~1200㎡。而据大众点评网友反馈,海底捞中小型门店大约有70-90张桌子,有些大型门店超过100桌,比如上海五角场苏宁广场店,“服务员说有120桌,平均每桌6位,共有6个小料吧台”。

门店密度高、单店面积大,无疑会大大稀释“排队效应”,进而影响翻台率。而大店运营成本高,又会影响营收、利润等核心数据。

海底捞在最新半年报中透露,“啄木鸟计划”取得一定成效,集团计划考虑重启此前主动关停的部分门店。

显然,困于规模的海底捞,或有可能再次陷入“规模陷阱”。但事实上,尝试“变小”才是新出路。

// 海底捞,有没有可能“变小”?

变小,有两重意味。

其一,谨慎重启原本关停的门店。因为关停的本身就是低效门店,可减少运营成本。另外,疫情大环境之下,短期内客流难回理想状态,稍低的门店密度,还能减少门店之间彼此分流。

其二,缩小单店面积。海底捞人气鼎盛时,“百桌门店”、宽敞的过道是保证就餐体验的必要条件。然而当下,缩小单店面积,或能笼络更多客流。

楠火锅、巴奴火锅、怂重庆火锅厂、佩姐老火锅等品牌,在疫情下仍然常现排队现象,原因是在产品、服务基础上,门店面积普遍控制在500㎡以内。

来源:楠火锅官方小红书

如果海底捞也开出类似的小店,选址会更加灵活,街铺、社区、创业园等场景,都可进入。此举不仅让消费者触达更便捷,对其他火锅品牌也会形成降维打击。

毕竟,瘦死的骆驼比马大,海底捞品牌效应还是在的。

不过,看起来“变小”的优势不少,但海底捞大象难转身。集团内部利益牵连、外部资本势力,都会一定程度上左右其探索“变小”的可能性。而作为行业一哥,海底捞是“孤独”的。前方没有参照物证明,变小一定可行。

呷哺呷哺:

小火锅转型遇困,要做“贵替”大火锅

同在火锅赛道,小火锅第一股呷哺呷哺集团日子也不好过。

上半年,呷哺呷哺集团(以下简称呷哺集团)收入为21.56亿元,同比减少29.2%,同期亏损2.8亿元。

对于收入、盈利双跌,呷哺集团在财报中给出的解释是:疫情反复不散,导致客流下降及经营中断。呷哺集团方面补充,“整个上半年,集团旗下门店有近60%的时间无法正常营业。北京、上海两个最大的堂食市场,甚至暂停堂食几个月。”

// 呷哺小火锅转型尚不明朗

按品牌看,呷哺呷哺主品牌(以下简称呷哺品牌)营收同比大跌43.1%至10.64亿元,批量关店是要因。

去年,呷哺品牌主动关店200家,并于当年不再新增门店。今年上半年,呷哺品牌再减少31家店,门店规模缩至810家。

呷哺品牌初期主打“高性价”的小火锅,在以北京为主的北方市场,圈粉不少。2015年上市至2018年,呷哺品牌业绩爆发式增长,营收由24.25亿元增至47.34亿元,净利润由2.63亿元增至4.62亿元。

增长背后,从消费端看,得益于“一人一锅”品类红利;供给端看,当时上市的新餐饮企业凤毛麟角,呷哺品牌备受资本追捧。

来源:呷哺呷哺公众号

但上述红利在2019年开始淡化,当年呷哺品牌营收60.3亿元,同比增长27.4%,但净利润同比减少37.7%至2.88亿元。

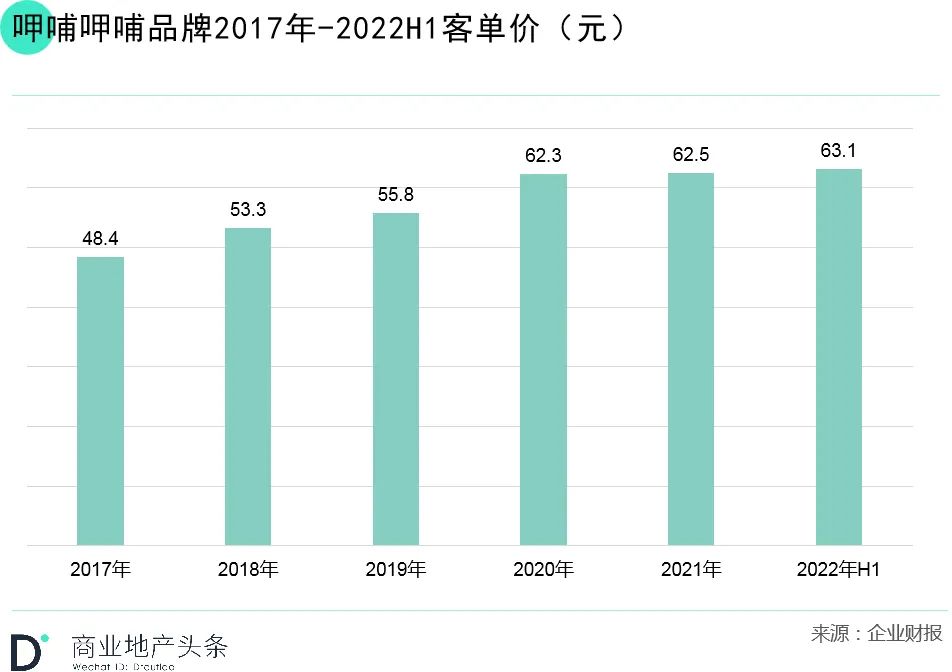

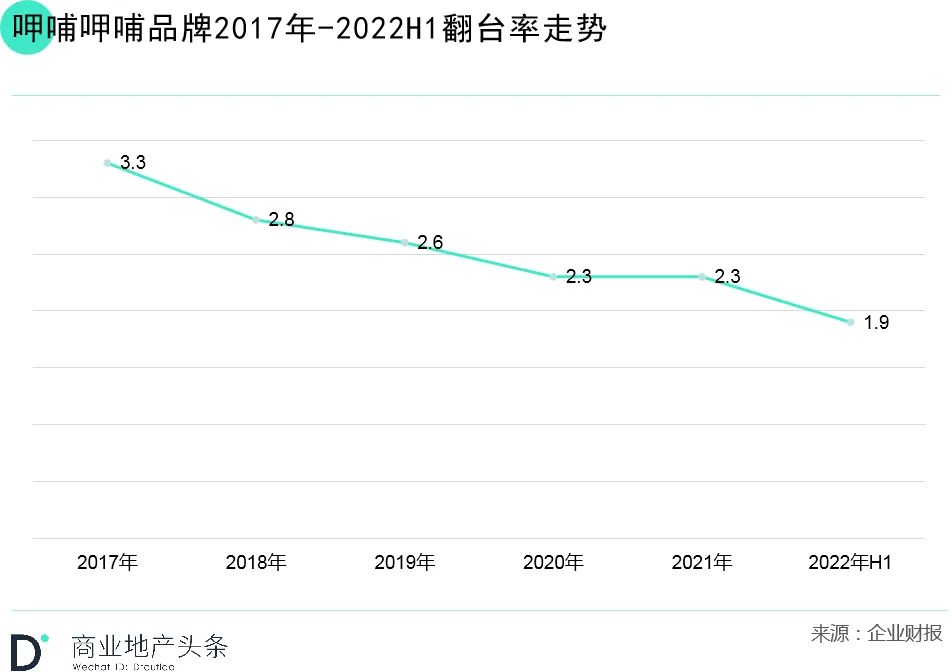

为扭转局面,呷哺品牌2017年起进入品牌、模式升级阶段,客单价上涨,但翻台率却逐年下滑。于是,呷哺品牌自去年起重启“高性价比”战略。但今年半年报显示,其客单价仍继续上涨至63.1元,翻台率则下滑至1.9次/日。

// 高端化新故事,要靠湊湊、趁烧?

高端化难行,重回大众暂未有效,呷哺小火锅有些进退两难。相较之下,在大火锅圈奔走的湊湊,则扛起了呷哺集团新的大旗。

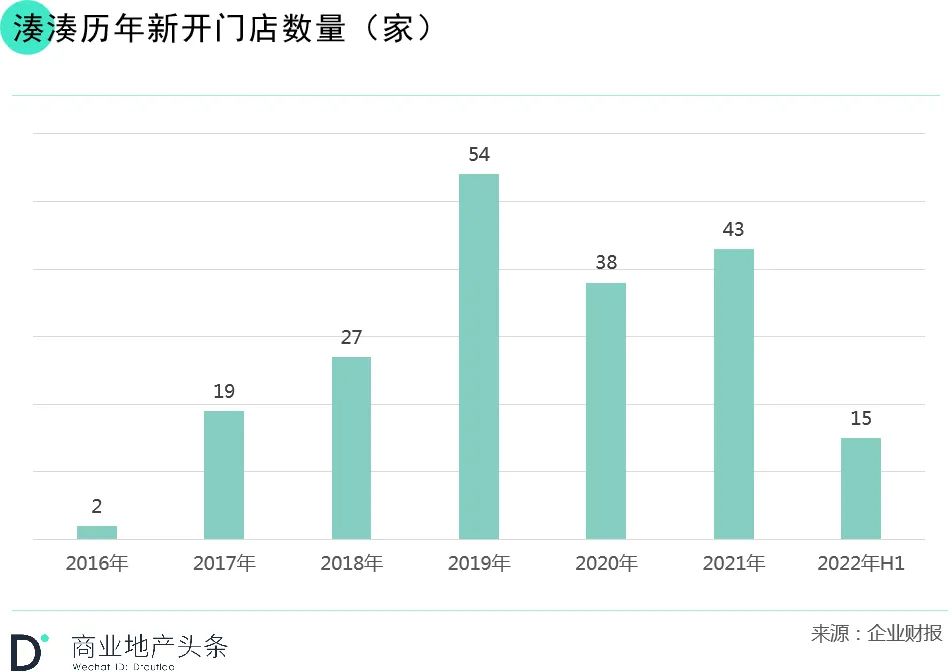

湊湊是呷哺集团探索多品牌化时,在高端餐饮市场落下的一颗棋子。2016年面世,次年就开始规模化扩张,拓店速度波动向上。

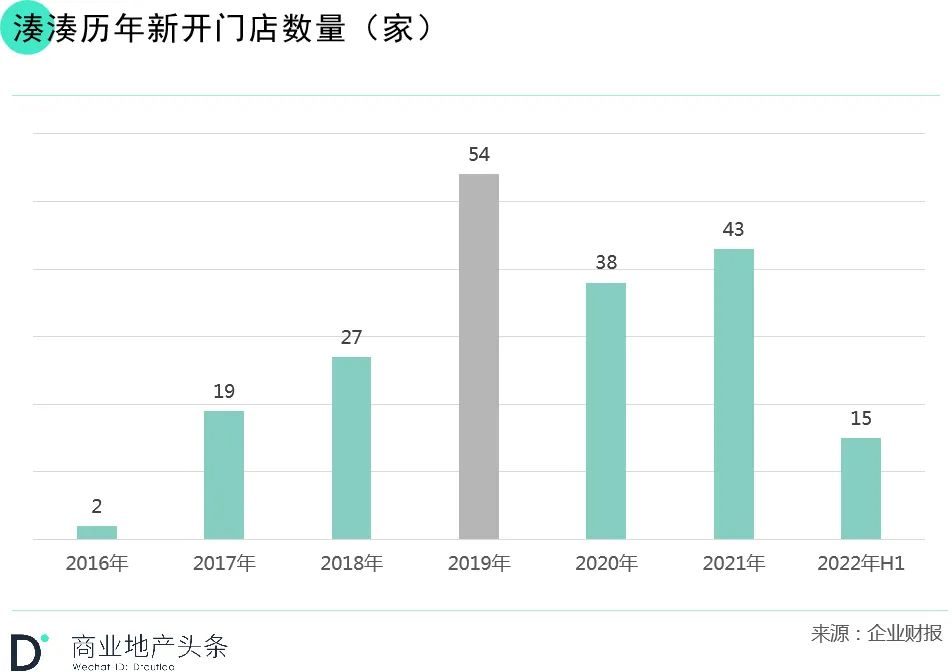

呷哺集团财报显示,2019年湊湊新增门店达至峰值54家。而过去两年虽受疫情影响,湊湊拓店势头仍维持年增40家店。今年上半年,湊湊门店再增15家,门店总数达198家。

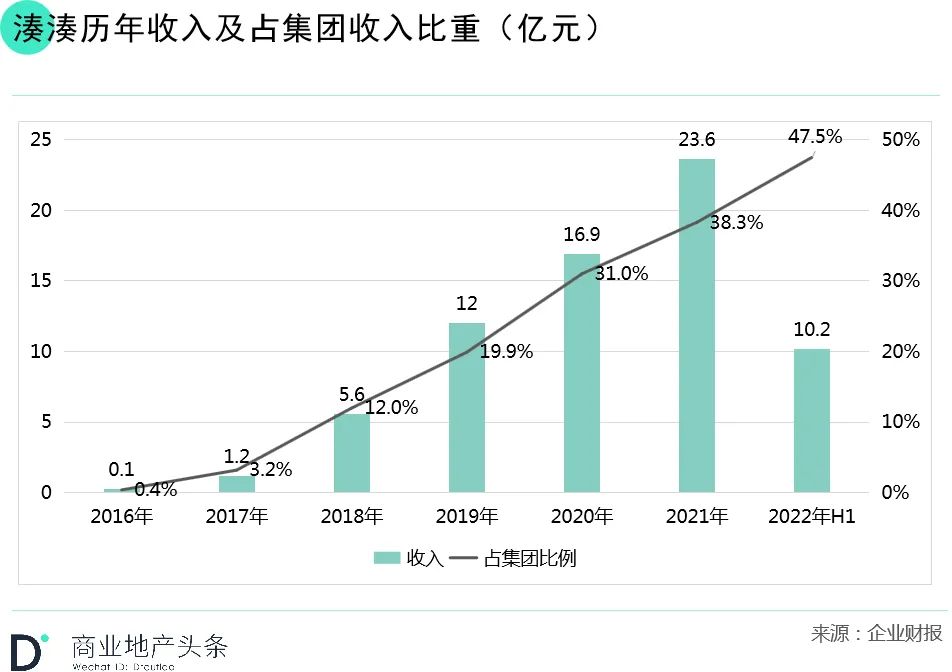

门店规模扩大,带来业绩攀升。湊湊年收入整体呈现增长之势,且占集团总收入之比亦稳步上升。今年上半年,湊湊收入10.2亿元,撑起了集团总收入半壁江山。

呷哺集团对商业地产头条表示,下半年将新增门店100家,呷哺品牌和湊湊各占一半。湊湊在集团内部扮演的角色愈显重要,原因有二:

▶▶ 高端“火锅+茶饮”模式得到验证

过去6年,湊湊的定位、模式历经过变化。放弃最初的“高端休闲饮品品牌”,重新定位“火锅.茶憩”,并得到市场认可。

区别于呷哺“高性价比”小火锅,湊湊定位高端火锅,设卡座和包间,主要客群是高端商务交流、朋友家庭聚会需求者,客单价120~150元。门店空间宽敞、重设计,紧跟Z世代追捧的“颜值正义”理念。

产品方面,湊湊讲究食材新鲜,推出花椒鸡锅底、鸭血豆腐等人气产品,人手一杯爽口解腻新茶饮,渐成标配。

由于茶饮业务表现良好,呷哺集团于2018年将茶饮业务独立成新品牌“茶米茶”。目前,茶米茶既有内嵌于湊湊、呷哺的店中店,也有独立门店。

来源:湊湊官方微博

▶▶ 已进入规模化阶段

模式逐渐清晰化的湊湊,门店近200家,规模渐成。值得一提的是,湊湊在长三角、珠三角城市布局不少,比如宁波、杭州、无锡、广州、东莞、汕头、珠海等。其中,在吃得挑剔的广州,已有12家店。湊湊弥补了呷哺长期在南方市场存在感弱的遗憾。

不仅门店规模可观,湊湊还迭代出不同的门店模式——小酒馆风、中式禅意风、KTV风。

来源:湊湊官方微博

产品、服务、环境加持,湊湊已累积了一批忠粉,成为餐饮圈新晋“排队王”。比如,广州天环广场店、K11店,疫情之下工作日也时常得排上1个多小时。

不过,表现出色的湊湊,在今年上半年亦受疫情影响。财报显示,湊湊餐厅的翻台率由去年同期的2.6次/日降至1.9次/日,顾客人均消费则从147.1元降至136.2元。

尽管如此,湊湊还是给了呷哺集团再战高端餐饮市场的信心。此前有计划但未成形的新品牌“呷哺X”,已定名“趁烧”,首店将在9月下旬落地上海,主打“烤肉+酒+茶”的复合型业态,客单价250元左右。这个定价,不仅明显高于湊湊、呷哺品牌,也高于海底捞、太二酸菜鱼等外部品牌。呷哺集团高端化的野心,可见一斑。

呷哺主品牌转型调整、湊湊扩张、趁烧入市,都会带来成本的增加。下一份财报,呷哺集团能否扭亏转正,尚且未知。但可以确定的是,呷哺集团“小火锅第一股”的标签,正在逐渐模糊。它需要一个更清晰的新故事。

九毛九集团:

太二初现疲软,怂火锅来救场?

九毛九集团半年报显示,2022年上半年集团收入为18.99亿元,比去年同期的20.21亿元降了6.1%。集团店铺层面经营利润为2.8亿元,同比降31%。经调整纯利约6900万元,同比跌67%。

餐厅数量方面,截至6月30日,九毛九集团有475间自营餐厅,较2021年底减少25家。上半年,其新开37间餐厅,包括35间太二餐厅及2间怂重庆火锅厂餐厅。

值得注意的是,网红品牌太二,微现疲软信号。

来源:太二酸菜鱼官方微博

// 太二微现疲软:首次关店,收入、翻台率均下滑

自2020年疫情爆发以来,九毛九集团主动关闭部分九毛九餐厅,因为“九毛九品牌处于平台期,任务是转型迭代。理论上,店数越少,管理半径越小,转型迭代的难度越小”。

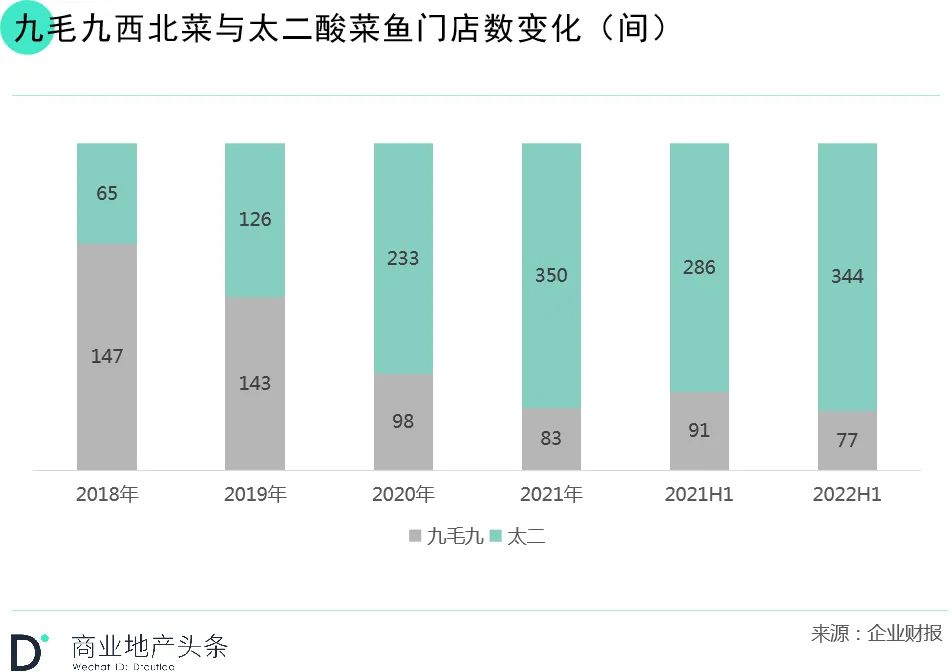

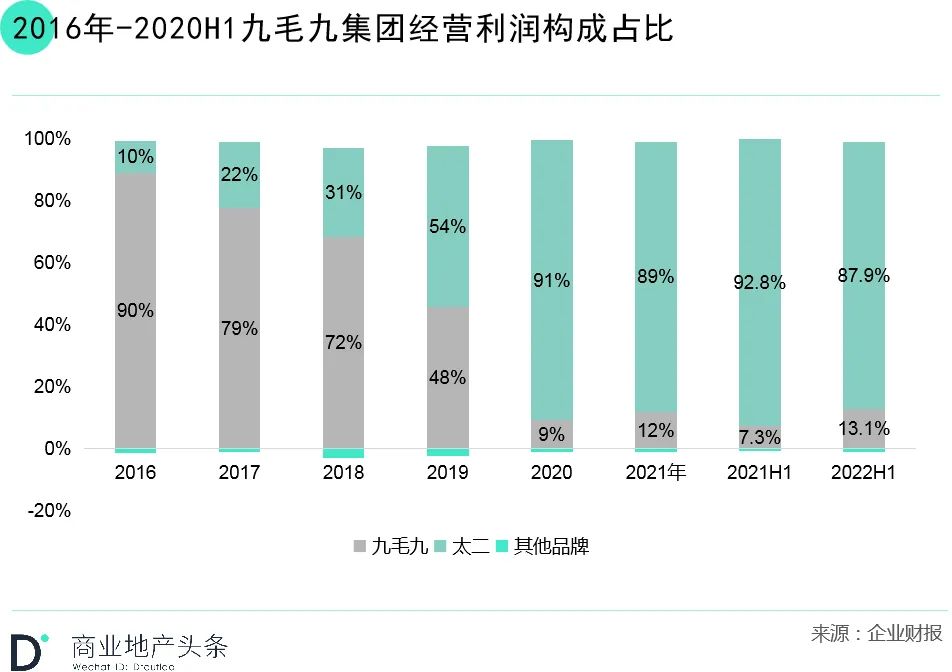

收缩九毛九,持续把更多资源用于太二门店扩张。趁着餐饮业洗牌、空铺变多,过去两年太二每年新增门店超过100家,于去年底达至峰值350家,占集团餐厅门店总数的75%。

九毛九集团2022中期财报披露,今年上半年太二新开35家店,门店总数为344家。照此演算,太二上半年总计关店41家。这是太二自2016年创立以来,门店数首次出现“负增长”。

首次“批量关店”之下,太二在翻台率、收入、经营盈利等方面都有不同程度的下滑。

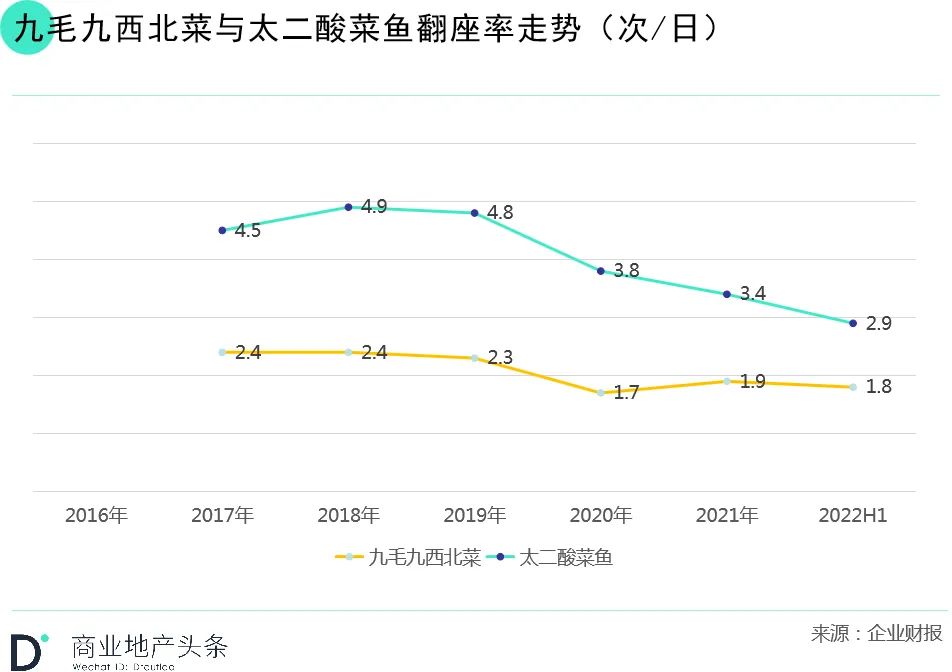

九毛九西北菜自2020年主动收缩开始,翻座率一直维稳在1.7次/日左右。相较之下,太二则波动较大,今年首次跌出3字头,触底至2.9次/日。

翻座率下降,带来连锁反应。

上半年太二收入为14.86亿元,同比去年同期的16.03亿元降幅7.3%,占总收入的比例同比由79.3%減至78.2%;经营盈利降至2.44亿元,去年同期为3.75亿元,经营盈利占比则从去年同期的92.8%,降至87.9%。

多项核心数据显示,“顶梁柱”太二已现下行之势。对此,九毛九集团财报归因于“主要由于中国多个省份再度爆发疫情令整体客流减少。”

但实际原因,不止于此。门店密度增大、品牌稀缺感降低,都会使门店分流、翻台率降低,进而影响收入和盈利。

九毛九集团采取的调整举措是,持续优化瘦身——关闭1家怂冷锅串串门店、出售两颗鸡蛋煎饼品牌。“维持最佳的餐厅品牌组合,并专注于具有更大增长潜力的品牌。”

// 怂重庆火锅厂、赖美丽会比太二更红吗?

九毛九集团中报指出,新的潜力股是怂重庆火锅厂品牌及赖美丽品牌。

根据“怂重庆火锅厂”品牌官方公众号披露,火锅产品从2018年开始打磨,2019年落地为“怂重庆冷锅串串”。彼时,太二人气正当红,翻台率维持在4.8至4.9高位。

冷锅串串试水一年后,正式迭代为火锅,“怂重庆火锅厂”首店开张于2020年8月——正当太二全速扩大门店规模之际。

来源:怂重庆火锅厂微信公众号

在商业地产头条旧文《九毛九要靠太二,找到下一个太二》中可知,怂重庆火锅厂品牌很早就隐隐闪现出“爆款”潜力。九毛九2021年中报披露,怂重庆火锅厂门店仅有3家,但收入超1700万元,是除九毛九和太二外,增长最快的子品牌。而赖美丽眉山藤椒烤鱼(以下简称赖美丽)首店推出于2021年下半年。

来源:怂重庆火锅厂微信公众号

行至今年上半年,怂重庆火锅厂和赖美丽交出不错的成绩单。

期内,怂重庆火锅厂门店数增至11家,收入8100万元;翻台率从去年同期的2.2次/日上升至2.4次/日,几乎比肩太二酸菜鱼(2.9次/日)。而赖美丽门店数仅为2家,上半年收入超600万元,翻台率也有2.2次/日。

二者之中,怂重庆火锅关注度更胜一筹。截至发稿,该品牌门店总数已达13家。初步实现规模化,并以广州为大本营,试水深圳、珠海、海口、杭州、上海。

在怂厂吃火锅,经常可以“偶遇”店员唱歌跳舞。有网友表示,在店员的陪伴下,一个人过了个欢乐的生日。而旁观别人的过生日的顾客,则表示“受到感染”。有网友在广州马场店等位三小时,“等位区安排了高雅的小提琴演出”。在小红书上,怂火锅相关笔记的高频关键词是“颜值最高的服务员”、“很酷很帅”、“好吃又好玩”等。

来源:怂火锅厂小红书官方号

基于九毛九集团提前布局未来的战略惯性,可推测其下一步棋:太二拓店或继续趋缓,怂重庆火锅厂和赖美丽加速;考虑“那未大叔是大厨”去留,以及开启对外投资。

“那未大叔是大厨”定位高端私房菜,2019年开出首店。“独苗”一般的存在的它,2022年上半年客单价飙升至147元,品牌总收入约640万元,超过赖美丽两家门店总收入。

不难看出,九毛九集团非常渴望一个高客单价的品牌,来优化其品牌矩阵。但随着疫情持续,集团运转成本会持续加大,那未大叔能否继续保住,存在疑问。

当然,优化品牌组合的另一种方式是,对外投资。2021年财报以及2022年中期财报,都有一段关键但容易被忽略的信息:

来源:九毛九集团财报

翻译过来就是,九毛九要对外投资餐饮公司,至于潜在投资标的,目前暂时无可奉告。

疫情持续,餐饮业阴影不散。海底捞、呷哺呷哺、九毛九集团,都是各自领域里的领军品牌。希望下一份财报出炉时,它们都能有更积极的故事,因为那也是行业向阳的希望之光。